【冠通研究】

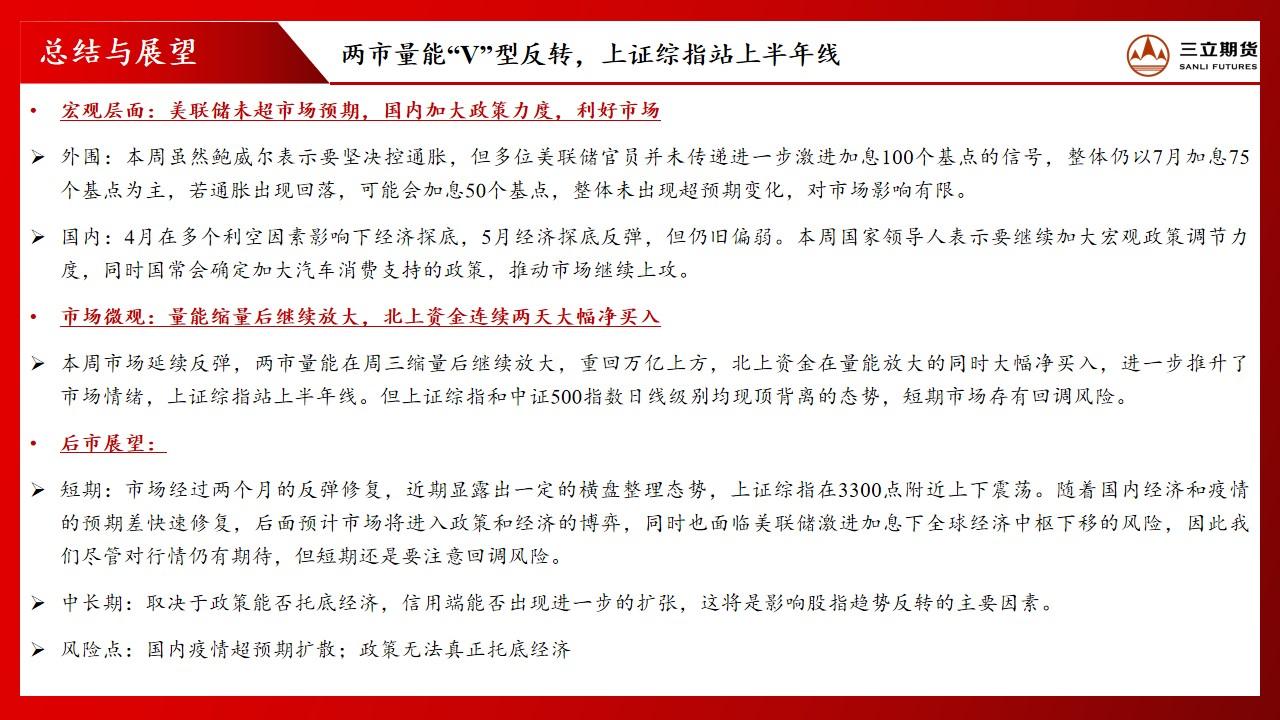

利空集中反馈,钢价暴跌

制作日期:2022年6月20日

上周螺纹钢主力RB2210暴跌。截止周五主力RB2210合约收盘价为4354元/吨,周最高价为4793元/吨,周最低价为4353元/吨,周跌幅-9.03%,跌-432元/吨,成交量962万手,持仓量为185万手,降-35618手。持仓方面,截止周五螺纹钢2210合约前二十名多头持仓为1077888,-176690;前二十名空头持1140578,+6845,多增空增。

周内国内各地螺纹钢现货价格大幅下跌,截止6月17日,唐山钢坯出厂价为4180元/吨,周跌-340元,市场情绪悲观周末钢坯价格再度下调-100元至4080元/吨,周内全国建筑钢材日均成交量为13.35万吨,环比-1.59万吨。国内市场方面:螺纹钢周产量为305.34万吨,环比-0.26万吨,同比-19.65%,螺纹钢产量小幅下降,减量来自电炉,高炉增加,近期钢厂吨钢亏损,预计后期螺纹钢产量低位运行为主。需求端,螺纹钢表观消费量为280.56万吨,较上周下降-8.94万吨,南方强降雨,北方持续高温,叠加北京疫情反复,需求下降。库存方面,厂库增+7.26万吨,社库增+17.54万吨,总库存增+24.8万吨至1208.65万吨,需求不佳,总库存累库,库存压力大。成本利润方面,截止6月17日,高炉利润为120元/吨,电炉利润为-614元/吨。吨钢利润持续下滑,市场减产预期不断发酵,炉料价格大幅下挫,成本支撑减弱。总的来说,终端需求疲软,高库存叠加成本下移,盘面大幅下跌,但价格跌至高炉成本附近,电炉亏损严重,警惕钢价超跌反弹。中长期逢低做多钢材利润(一方面粗钢减产政策,另一方面,吨钢利润处于历史偏低水平)。

市场消息:

6月8日。江苏确定减产-5%,市场对于粗钢减产悲观预期降-5000万吨。

6月10日。中国5月金融数据重磅出炉,新增信贷、社融显著回升。央行发布数据显示,5月份人民币贷款增加1.89万亿元,同比多增3920亿元,远高于4月的6454亿元;社会融资规模增量为2.79万亿元,比上年同期多8399亿元;5月M2同比增长11.1%,增速创今年以来新高,分别比上月末和上年同期高0.6个和2.8个百分点。新增贷款方面,住户贷款增加2888亿元,同比少增3344亿元;企(事)业单位贷款增加1.53万亿元,同比多增7291亿元,其中票据融资增加7129亿,中长期贷款增加5551亿元。

6月10日。国家统计局公布的数据显示,5月CPI同比涨2.1%,与上月持平;PPI同比涨6.4%,涨幅比上月回落1.6个百分点,PPI与CPI“剪刀差”进一步收窄至4.3%。总的来看,今年前5个月,我国CPI总体呈温和回升的走势,从年初的“1以下”回升至“2区间”,通胀压力有所体现但并不明显。

6月11日。国务院日前印发《扎实稳住经济的一揽子政策措施》,要求稳定增加汽车、家电等大宗消费。各地积极响应,已有20个省(区、市)出台稳经济一揽子措施或促进消费专项政策。其中,上海等五市计划年内新增购车指标16.5万个。

6月15日,国家统计局五月数据显示:1—5月份,房地产开发企业房屋施工面积831525万平方米,同比-1%;房屋新开工面积51628万平方米,同比-41.8%;房屋竣工面积23362万平方米,同比-15.3%。1—4月份,商品房销售面积50738万平方米,同比-23.6%;商品房销售额48337亿元,同比-31.5%。地产数据环比好转,但是同比表现依然差劲,尤其拿地和新开工更差,拖累中长期螺纹钢实际需求。

6月16日,美联储加息75个基点,将基准利率上调75个基点至1.50%-1.75%区间,为1994年来最大幅度的加息。目前国内钢材出口利润跌至0附近,后期国内钢材出口暂无优势,面临回落。

上周螺纹钢主力RB2210暴跌,终端需求差,减产预期不断发酵,从而引发市场负反馈,钢价回落。

周内国内各地螺纹钢现货价格大幅下跌,截止6月17日,唐山钢坯出厂价为4180元/吨,周跌-340元,市场情绪悲观周末钢坯价格再度下调-100元至4080元/吨。6月17日螺纹钢重点关注区域的杭州、广州、天津和上海地区螺纹钢现货价格分别为4520元/吨、4700元/吨、4380元/吨和4540元/吨,较上周变化-330、--250、-350和-290。

供给和钢厂利润

据我的钢铁统计的样本钢厂螺纹钢产量为305.34吨,较上期-0.26万吨。全国247家高炉开工率为83.83%,较上期-0.28%。全国247家钢厂日均铁水产量为243.29万吨,较上期+0.03万吨。

截止6月17日,螺纹钢高炉利润为120元/吨,较周初-147元;电弧炉利润为-614元/吨,较周初-151元。

螺纹钢表观消费量为208.54万吨,较上周-8.94万吨;上海地区线螺采购量为6100吨,较上周-700吨;周内全国建筑钢材日均成交量为13.35万吨,较上周-1.59万吨。

库存方面,厂库增+7.26万吨,社库增+17.54万吨,总库存增+24.8万吨至1208.65万吨,需求不佳,总库存累库,库存压力大。

原料端:铁矿石&焦炭

铁矿石大幅下跌。产业方面:近期终端需求疲软,钢材价格持续下跌,吨钢利润持续压缩,另外目前多数地区钢厂计划停产检修,此外,下半年有粗钢减产计划,铁矿石需求预期下行。供给端,本周全球铁矿石发货量大幅回升,6月是季末冲量关键时点,下半年天气好转好情况下,铁矿石发货量有望进一步回升。总的来说,中长期铁矿石供需宽松,价格重心将逐步下移,中长线逢高做空为主。但短期铁水产量处于高位,港口库存持续去库,对近月合约价格有一定支撑。策略:9-1正套。

焦炭震荡运行,小幅下跌。现货市场,焦化厂第二轮提涨落地后,很快钢厂开启第一轮提降,降幅-300元。需求端,终端需求疲软下,吨钢利润持续下行,钢厂亏损,钢厂减产预期增强,另外市场传闻部分地区检修停产消息,且本周钢材总产量下滑,我们预计本周铁水产量下滑,焦炭需求见顶。供给,近期焦化厂出现亏损,全国平均吨焦利润为+1元/吨,焦化厂提产动力不足,产量稳定。总的来说,目前焦炭供需边际上有所改善,总库存仍处于历史低位,对焦炭价格有支撑,但是吨钢利润偏低,全国建材成交量疲软,终端需求差,焦炭继续上涨难以向终端传导,且成本焦煤近期走弱,预计短期焦炭多随焦煤震荡偏弱运行。