导语:史恒昱表示,从统计规律来看,花生和其他大宗油脂油料的价格很难出现长时间、大幅度偏离。目前大宗油脂行情仍处于下跌趋势中,较低的替代品价格可能会在需求端对花生油的消费产生负面影响,并造成新作花生上市以后,压榨企业收购积极性和收购计划量的降低。

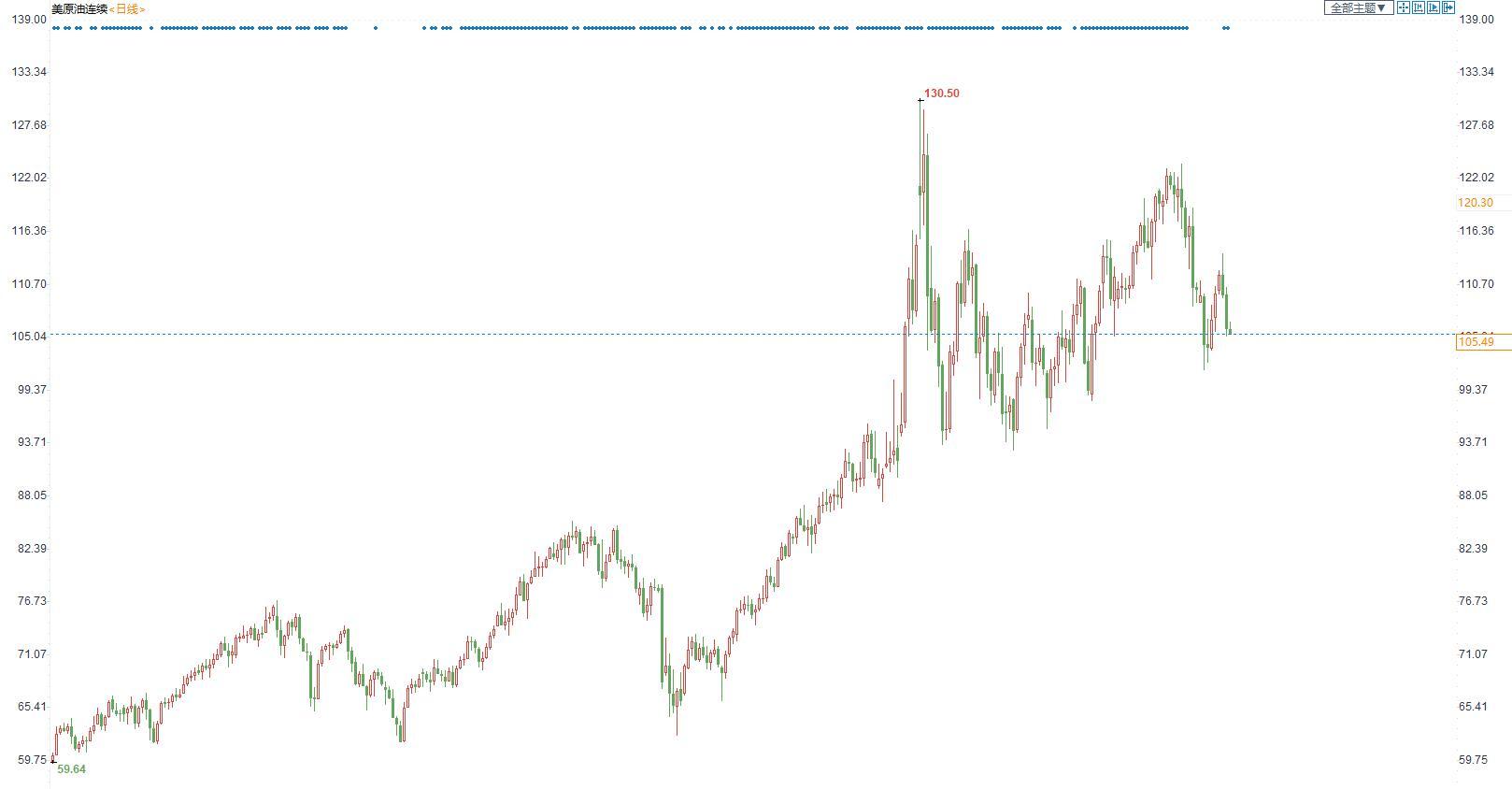

6月中旬以来,花生期货价格自高位持续回落,累计跌幅逾1000元/吨。中泰期货研究所油脂油料首席分析师史恒昱表示,花生期货价格下跌主要是受宏观利空和其他大宗油脂油料价格下滑的带动。从花生自身的供需基本面来看,新作播种面积减少的预期对现货市场购销主体的心态影响较大,这使得花生在本轮油脂油料下跌行情中表现偏强,跌幅小于大豆、菜籽等其他品种。后市花生期现货基本面多空交织,需密切关注大宗油脂行情。

市场对新作面积减少的预期过早透支期价上涨空间

记者走访市场了解到,早在今年华北地区春播花生开始播种之前,市场就普遍预期新作花生种植面积可能会出现较显著下滑。受访业内人士表示,播种面积减少一是受下游需求低迷等因素影响,上年度新作花生开秤后压榨企业收购积极性较差,现货持续走弱,华北和东北主产区统货花生仁收购价格最低跌至7000-7500元/吨,为近五年最低点,农户收益水平远没有达到心理预期,今年继续种植花生的信心受挫;二是华北和东北地区的玉米以及同样作为重要油料品种的大豆等竞争作物今年价格较高,种植补贴幅度较大,比花生的预期收益更乐观,产生了比价效应。

数据显示,5月中旬以来,随着旧作库存消化殆尽和新作播种工作的陆续展开,花生期现货价格止跌反弹,到5月底时,在新作种植面积减少的市场关注热点推动下,花生期货主力合约PK210最高上涨至10864元/吨。历史上花生现货的最高价曾达到12000元/吨左右,对于花生期货的标准交割品来说,期货价格已非常接近历史最高点。在两次突破失败后,趋势转为震荡下行,向现货价格回归。

史恒昱表示,从技术分析的角度看,花生期货的中期行情已形成“M头”的形态,由于前期对新作面积减少预期的关注透支,市场已对供给端预期的热点形成认知钝化。行情若要重拾涨势,需要有确定性更强的基本面事件驱动。

现货市场正处于购销淡季行情运行平稳

目前,国内花生现货市场正处于“青黄不接”的淡季。旧作国产米的收购已基本结束,油厂以执行前期签订的进口米订单为主;流通市场食品米和规格米的成交逐渐启动,但总量不大。

据了解,最近一个月以来,花生期货的盘面走势主要参考进口苏丹精米的港口成交价格,始终维持在9000-9200元的区间内窄幅震荡,行情运行比较平稳。

史恒昱认为,在经历了前期的下跌之后,近期花生期货主力合约的价格已处于9300-9500元的区间,与交割品成本差距很小。对于产业参与者来说,目前在盘面买入和卖出花生的期现套利空间都不大,参与期货交易的积极性一般。

后市基本面多空交织大宗油脂行情决定后期定价中枢

国产新作花生正处于关键生长期,天气变化对作物长势的影响决定了单产和品质。今年新作花生从播种至今,主产区经历先旱后涝:6月底之前,华北、东北大部地区高温干旱,对新作花生的播种、出苗、分蘖和后续的营养生长均造成了一定的不利影响;进入7月份以后,降水带逐渐向东北和华北地区移动,产区的干旱得到极大缓解,局部地区甚至发生了积水和洪涝。

史恒昱指出,整体上看,当前年度花生基本面在供给端的表现温和利多。然而在国内花生现货市场的需求端也出现一些利空的表现,如近期规格米的需求启动迟缓、食品加工和外贸订单需求持续低迷等。

史恒昱表示,从统计规律来看,花生和其他大宗油脂油料的价格很难出现长时间、大幅度偏离。目前大宗油脂行情仍处于下跌趋势中,较低的替代品价格可能会在需求端对花生油的消费产生负面影响,并造成新作花生上市以后,压榨企业收购积极性和收购计划量的降低。因此,大宗油脂行情对于花生期现货后市行情的走势至关重要,需密切关注。

文章来源:新华财经