导语:股指期货:央行超预期降息,大盘却冲高回落。贵金属:消费者信心超预期走高,短期金银受到压制。焦炭:地产数据同比环比均回落,黑色系短期弱势等待新驱动。原油:运行逻辑转到需求端,原油短期震荡偏弱。甲醇:基本面供大于求,甲醇震荡偏弱为主。棕榈油:基本面信息有限,关注三大油脂间价差变化。豆粕:8月报告偏空,但天气炒作下豆粕依然随美豆震荡。

股指期货:央行超预期降息,大盘却冲高回落

【今日行情】四大期指涨跌互现。IH2208收盘价为2782,收跌0.67%;IF2208收盘价为4182.8,收跌0.38%;IC2208收盘价为6429,收涨0.11%;IM2208收盘价为7266,收涨0.51%。今日指数延续大中小盘的分化,受上周五公布的社融数据表现较差影响,主要指数均跳空低开,随后受央行超预期降息和7月经济数据再度陷入泥潭影响,指数冲高回落,IH和IF均弱势震荡,IC和IM表现抗跌,小幅上扬。板块方面,新能源、有色金属以及煤炭涨幅居前,大金融和医药板块跌逾1%,两市个股涨跌近乎各半,总成交额降至9767亿元。不足万亿的成交额表明当前震荡行情下,资金交投热情并没有很高,没有量大盘想要突破前高很难。

【资金情况】今日北上资金净买入10.87亿元,其中沪股通净买入0.88亿元,深股通净买入19.02亿元。中国央行今日开展4000亿元中期借贷便利(MLF)操作(含对8月16日6000亿元MLF到期的续做)和20亿元公开市场逆回购操作,中期借贷便利(MLF)操作和公开市场逆回购操作的中标利率均下降10个基点。

【资讯】①上周五央行公布7月金融数据,货币供应量超预期上行,社融表现不及预期;②今日央行公开市场缩量续作明日到期的MLF,同时超预期降息10BP;③上午十点,国家统计局公布国内7月经济数据,消费、投资均表现不佳,经济复苏动力较弱。

【基本面】近期基本面资讯较多,7月金融和经济数据接连公布,较强的M1和M2增速表明当前银行间并不缺货币,和DR007的低位运行相匹配,银行间的流动性非常充裕,关键问题在于如何将多余的货币转化为信用端的需求。社融数据的跳水和经济数据也基本匹配,偏弱的消费需求和地产的弱势使得整体居民端的需求下滑,而疫情反复以及7月基建发力的减弱使得企业端的需求下滑,整体经济端复苏动力偏弱。所以,我们可以看到今天央行继1月20日之后再次降息,主要目的不在于增加流动性,而在于间接降低融资端的利率,促进实体需求。所以,当前市场处于流动性较为充裕但经济弱复苏的情况,在这种情况下,市场还是以结构性行情为主,中小盘指数的行情还未到终点。

观点及建议:短期单边暂时观望为主,当前市场仍以结构性行情为主,可以逢低关注多IC空IH或多IM空IH套利。?

贵金属:消费者信心超预期走高,短期金银受到压制

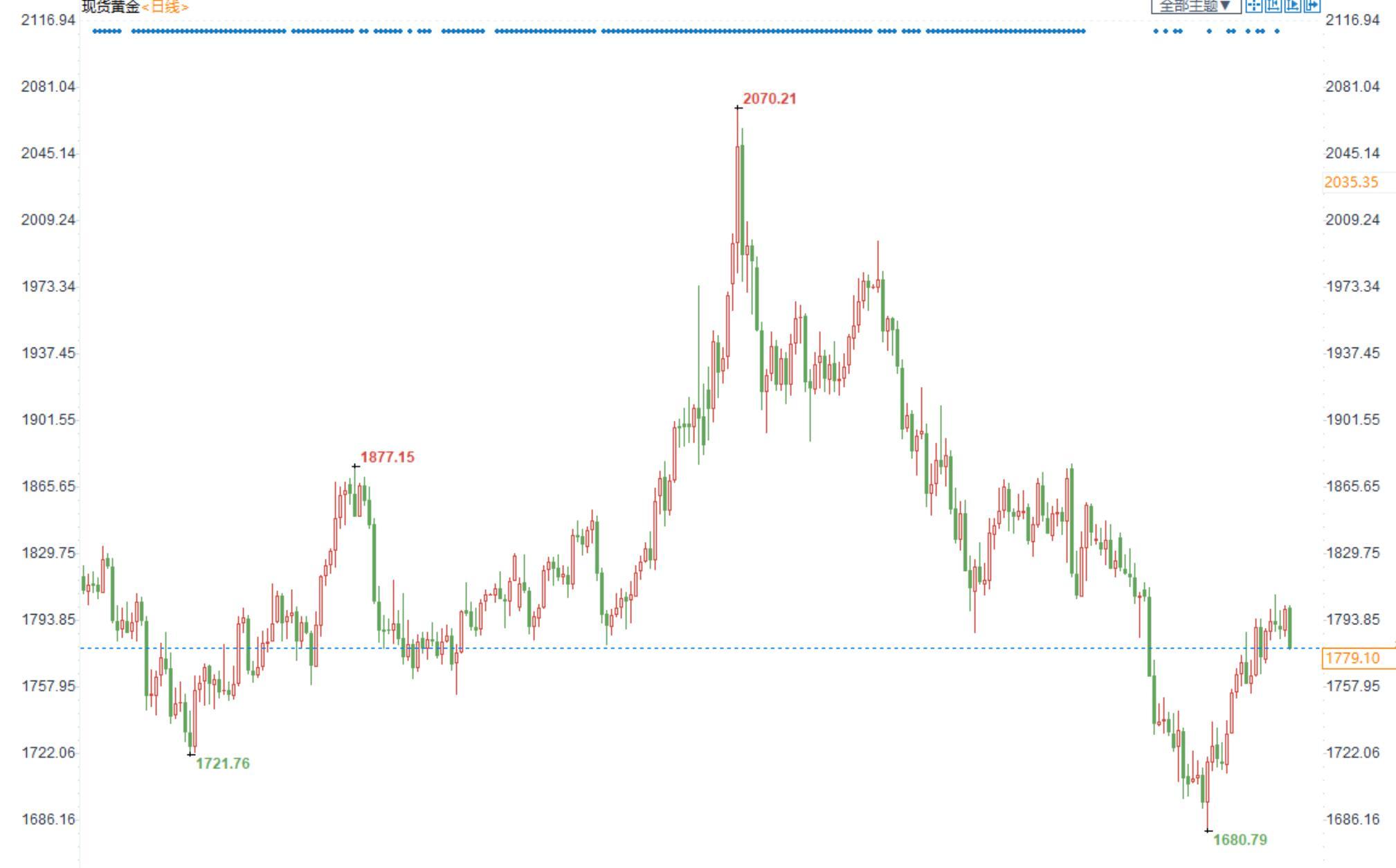

【今日行情】金银均收涨。AU2212收盘价为392,收涨0.32%;AG2212收盘价为4532,收涨1.36%。8月13日伦敦金再度冲击1800关口未果,今日单边走弱,技术上存有明显压制。美元指数连续第二日走强,接近突破106,短期对金银压制有所增强;十年期美债收益率重回2.8%上方,实际利率端强于通胀预期端,短期对金银压制有所增强。

【投资需求】在ETF持仓方面,8月12日全球最大黄金ETF—SPDR持仓减少1.45吨至995.97吨,全球最大白银ETF—SLV持仓保持不变为15087.28吨。

【资讯】8月12日晚间,美国8月密歇根大学消费者信心指数初值公布录得55.1,预期值为52.5,前值为51.5。

【基本面】美国7月CPI和PPI数据均超预期下降,缓解了市场对于美联储9月进一步激进加息的预期,当前市场更倾向于美联储9月加息50个基点,但金银并未出现趋势性上涨,这主要还是由于几位美联储官员的鹰派吹风和近期公布的表现较好的大非农和消费者信心指数。一方面当前通胀是降了,但只降了一个月,并不能保证长期回落,几位美联储官员公开吹风让市场考虑通胀的坚韧性,别把预期走太快了;另一方面市场也不是很相信通胀能一路降下去,所以美联储官员一吹风或者经济数据稍强些,多头就跑了。因此,对于当前的金银来说,趋势性上涨驱动不足,但下行风险有限,仍以逢低看多为主。

观点及建议:维持前期金银中期底部已明的观点不变,逢低看多为主,注意节奏。

焦炭:地产数据同比环比均回落,黑色系短期弱势等待新驱动

价格:今日09合约跌0.92%,收于2917.5,港口仓单成本2826元/吨。

需求:焦炭市场暂稳运行,考虑钢厂高炉仍在复产当中,刚需继续回升,上游仍有提涨意愿,整体看短期焦炭延续偏强格局,不过考虑近期投机换机拿货意愿回落加之下游钢厂考虑钢材消费淡季,需求表现仍呈震荡态势,多对原料保持按需采购的节奏,后期仍需关注钢材价格以及投机需求的动态。

观点及建议:今日公布的7月房地产数据全项同比和环比回落,虽然基本符合预期,但之前盘面整体保持反弹震荡格局,并没有对该结果进行充分交易,所以在今天公布数据较差的情况下出现大幅回落也是非常合理的情况,预计短期可能将继续弱势运行。而中期来看,仍要持续关注建筑施工的恢复情况,毕竟市场对高温强降雨过后的恢复仍抱有预期。

原油:运行逻辑转到需求端,原油短期震荡偏弱

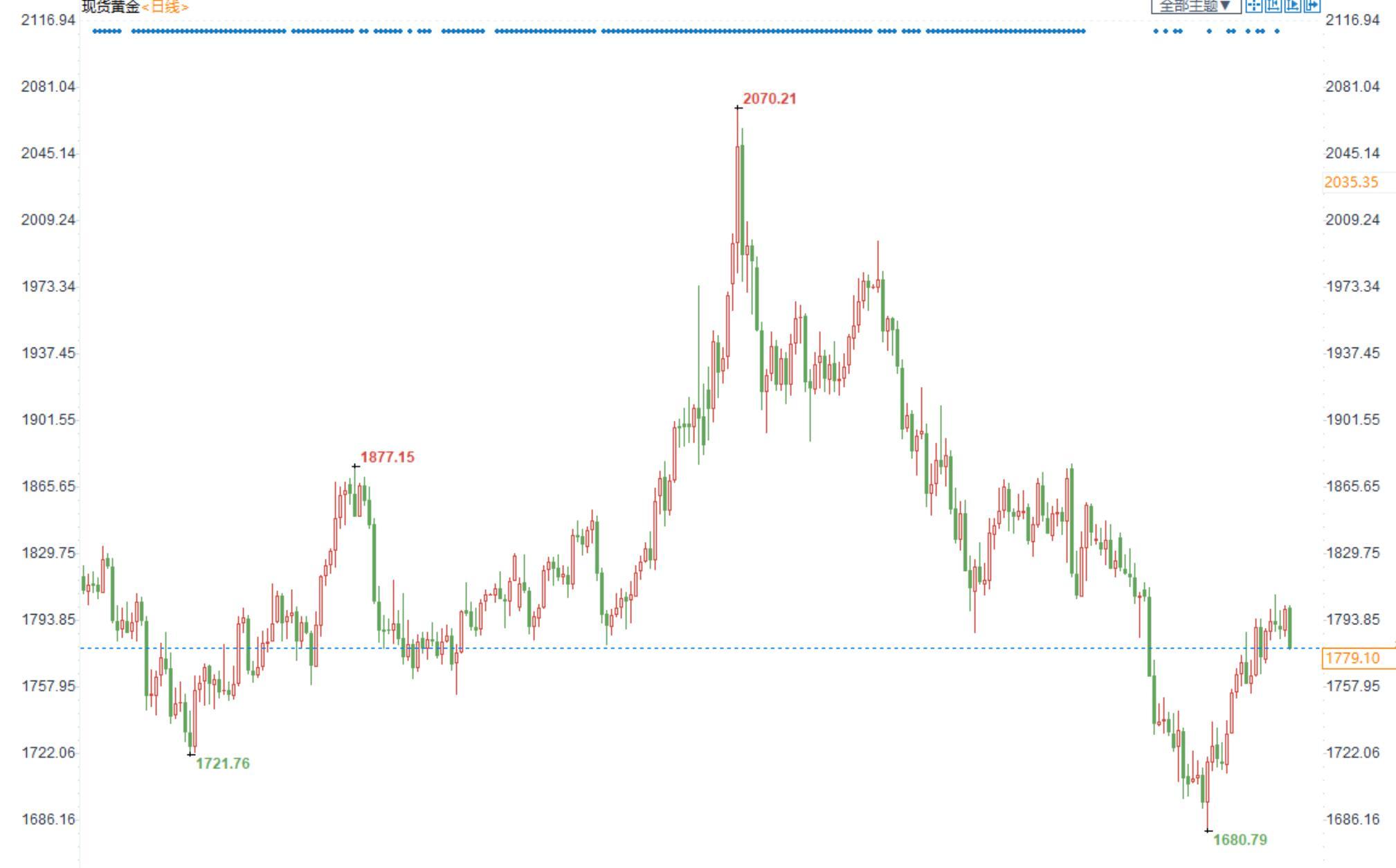

期货市场,布油小幅收跌,目前在93美元附近震荡整理,国内SC2209合约收盘价697.2,小幅收跌。

供应端:OPEC+会议通过9月增产10万桶/日协议,远不及市场预期。伊核谈判达成最终文本协议,但是离各方通过还有不小距离。但伊朗对此表示乐观。

需求端:美国上周EIA库存显示原油库存上涨,需求增速有所放缓;欧洲冬季的能源危机依旧可能存在,不能忽视天然气对原油价格的中长期影响。国内公布原油7月生产数据,显示较上月增速有所放缓,国内需求依旧疲软。

宏观方面:本月三大月报纷纷公布,除了IEA之外的两大机构纷纷调低原油的需求增速预期,原油价格的关注点从供给端转向需求端。

观点及建议:原油在中长期来看,依旧处于震荡偏弱的走势,建议操作上以逢高看空为主。

甲醇:基本面供大于求,甲醇震荡偏弱为主

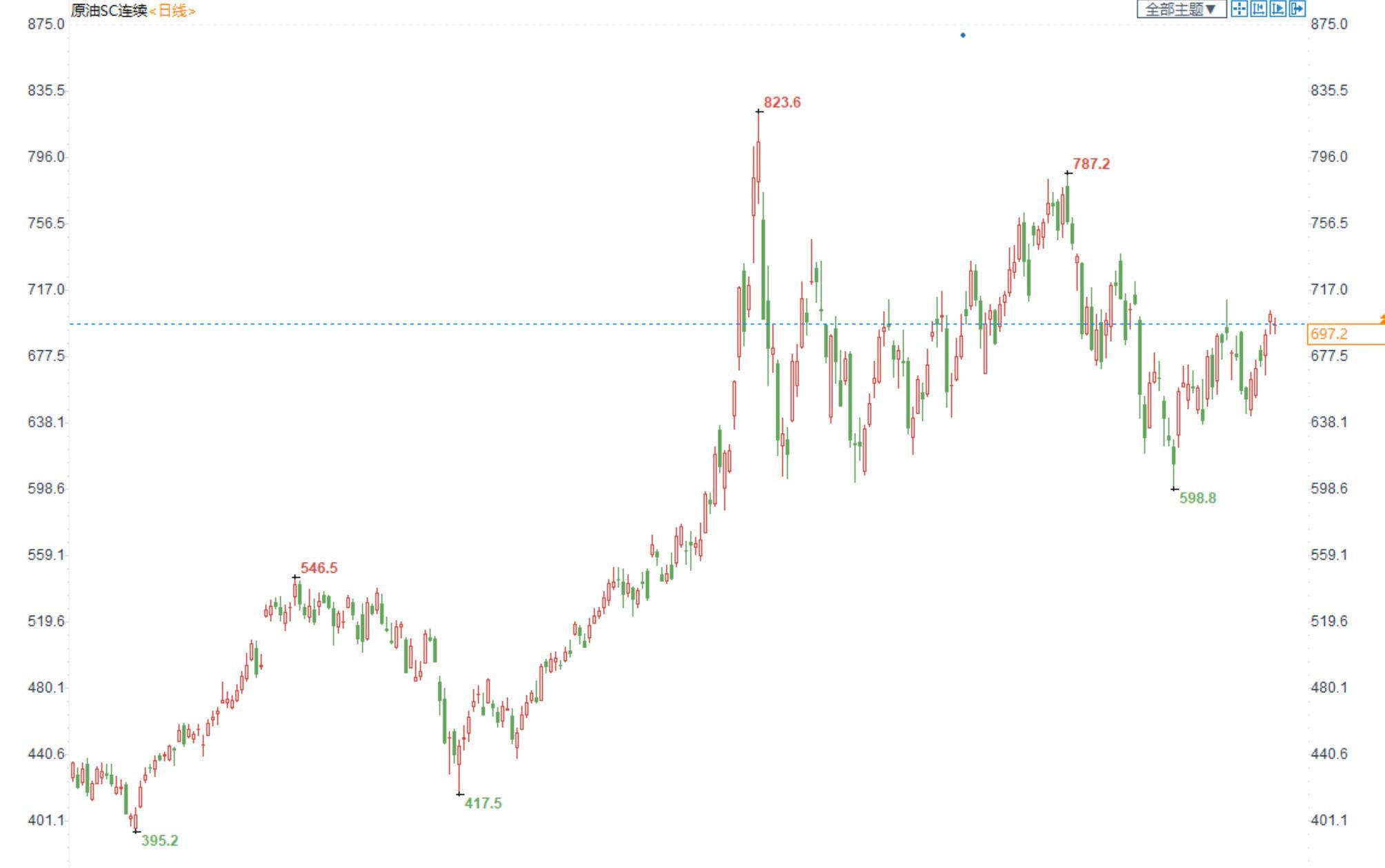

期货市场,甲醇2209合约小幅收涨,收盘价2462。江苏现货报价2480-2490,买气不佳。

成本端,煤炭目前保供限价政策压力仍存,非电需求不振,市场延续看跌情绪,甲醇成本支撑不强;

供给端:国内甲醇的开工率下降,7月份进口量大,市场供应端压力依旧较大,关注海外伊朗8月份的开工率变化情况。

需求端:MTO开工率小幅下跌,市场终端需求依旧疲软。传统需求来看,开工率变化不大,基本不会对甲醇价格产生影响。

观点及建议:黑色系的反弹短期有限,甲醇成本支撑较弱,供需来看,供大于求的基本面依旧没有缓解,回归自身弱势基本面,甲醇短期震荡偏弱为主,逢高看空为主,但不建议追空。

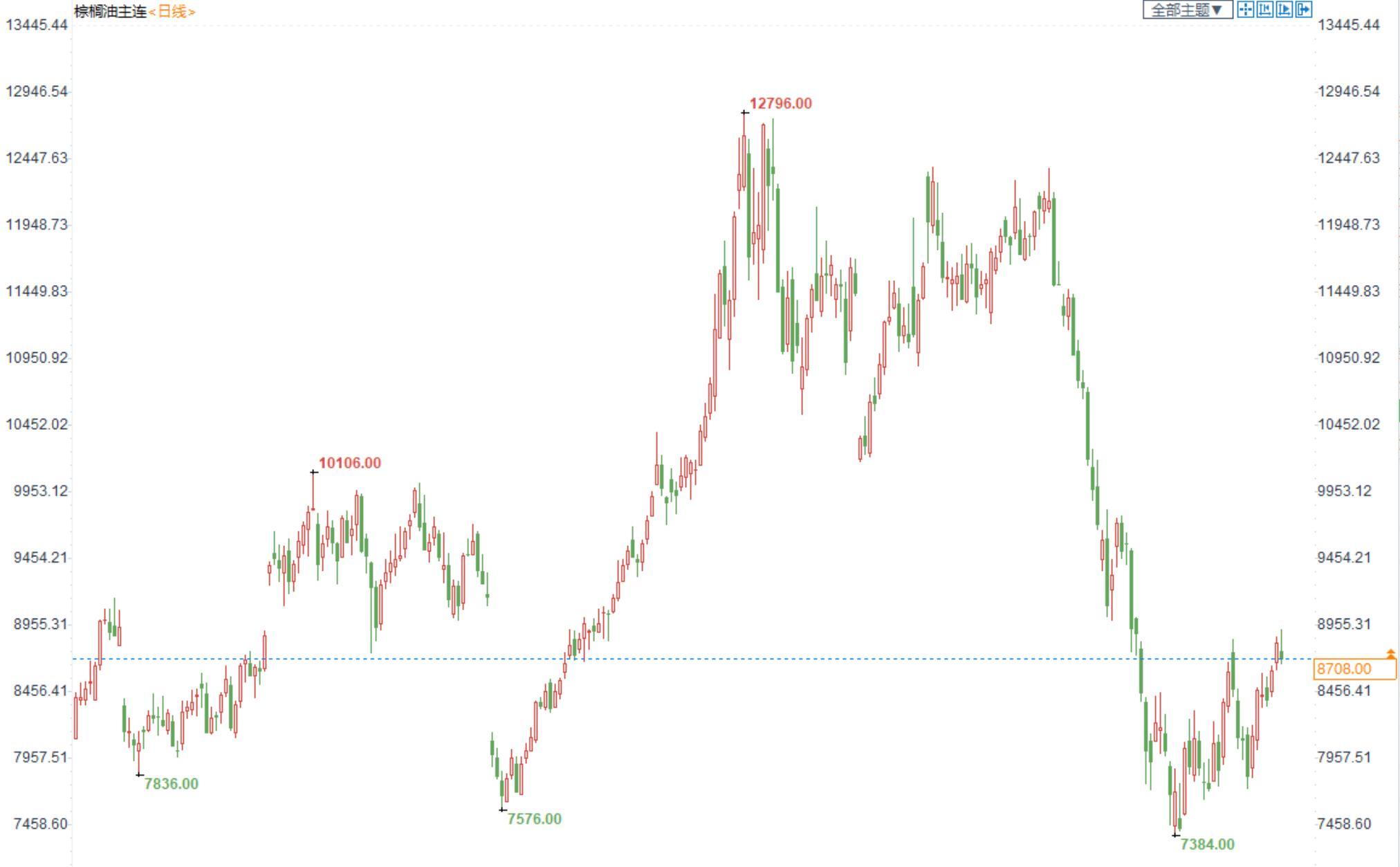

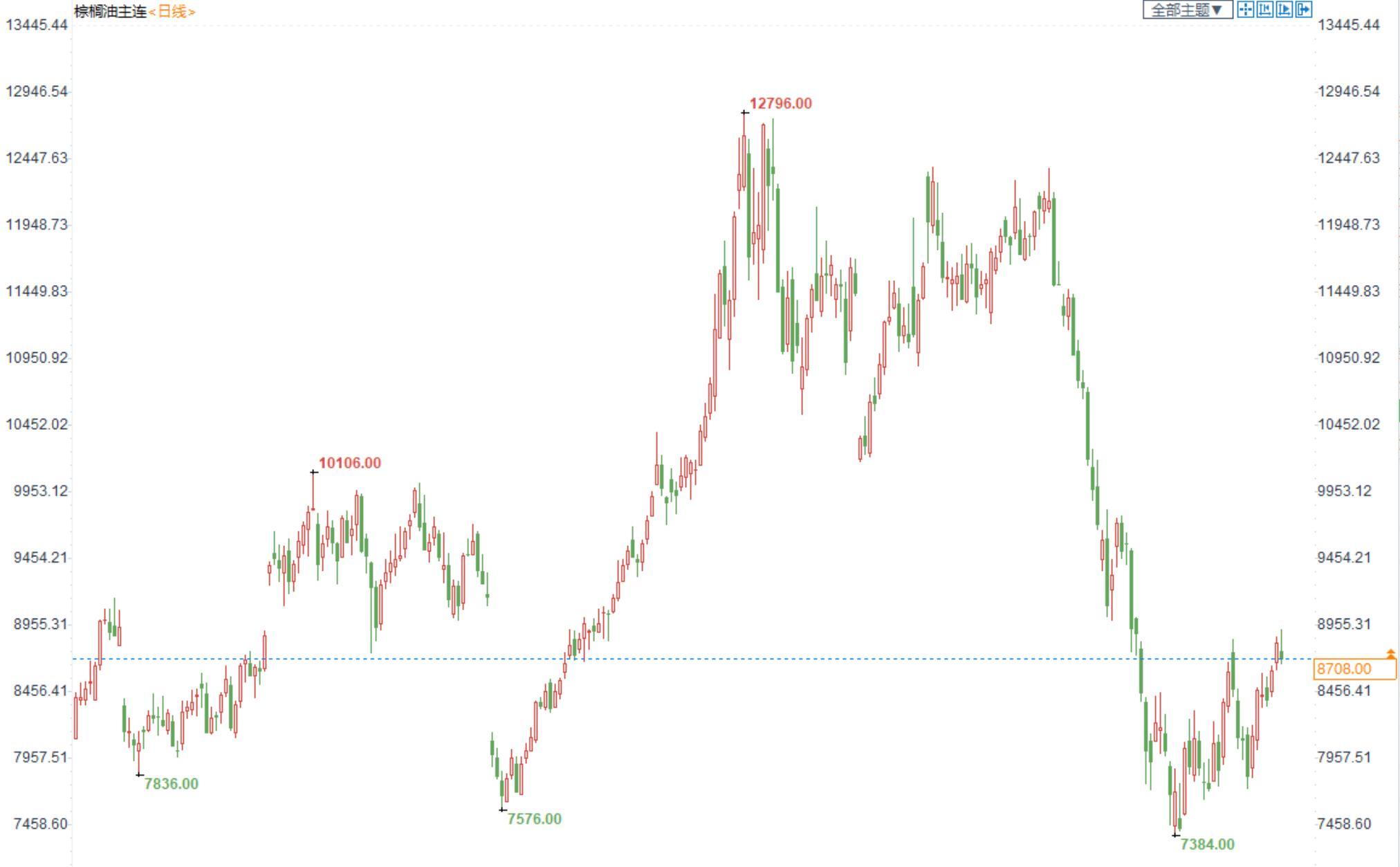

棕榈油:基本面信息有限,关注三大油脂间价差变化

棕榈油2209合约日内跌1.38%,收盘8708元/吨;广州市场棕榈油10625元/吨。

宏观:美国加息落地,市场情绪好转。

供应:马来西亚MPOB月报告上调7月马棕产量、进出口和库存数据,基本符合市场预期,报告影响偏中性。印尼8月上旬因黑海运力恢复有限及政策实施问题导致出口扩张并未兑现,而随着印尼出口关税和价格标准的落地,后续印尼或大力促出口,压制市场,马棕出口受限,马棕价格受到制约,棕油市场整体存压。

需求:疫情限制终端需求,下游消费较为平淡。印度和中国虽然加大进口量,但增量有限,无法大幅拉动需求。

替代品:USDA8月报告偏空,大豆未来供应或增加,豆油基本面走弱,豆粽价差或缩小。

国内情况:国内短期棕榈油到港偏少,基差高位运行,但随着船运问题的解决,到港量逐渐增加,将压制棕油价格。

总结:棕油自身基本面处于供大于求的格局,驱动不足;随着国内棕油库存的不断补充,棕油基本面利好有限。

观点及建议:建议短线震荡思路对待。

豆粕:8月报告偏空,但天气炒作下豆粕依然随美豆震荡

豆粕2301合约日内跌1.99%,收盘价3686元/吨,现货张家港43%蛋白豆粕4210元/吨。

宏观:美国加息落地,市场情绪整体好转。

产区情况:8月USDA供需月报下调种植面积,但意外上调美豆单产,美豆供应整体有增加趋势,利空市场;但近期美国大部分地区依然炎热干燥,8月是大豆生长关键期,天气炒作持续,支撑盘面;不过今年大范围恶劣天气有限,美豆新作预计较为顺利,中长期来看供应增加或压制美豆价格。

国内情况:国内油厂压榨利润较差,后续买船数量不多,7-8月大豆到港明显下降;油厂开工积极,但后续到港有限,豆粕库存开始进入去库期,供应压力逐渐减弱。

需求端:生猪养殖盈利近期维持震荡好转,饲料中豆粕添加比例或增加,后续豆粕需求维持刚需。

观点及建议:新作美豆供应增加压制市场,但天气炒作持续豆粕2301合约依旧随美豆震荡运行,关注后市走弱机会。