导语:股指期货:两市量能依旧在7000亿元之上,上证综指接近重回3200点。贵金属:8月失业率意外上升,金银止跌反弹。焦炭:盘面价格低位反弹,整体宽幅震荡为主。原油: 上有压力下有支撑,原油区间震荡对待。甲醇: 关注下游装置能否重启,甲醇短期震荡走势对待。棕榈油:产地供应充足,棕油仍面临压力。豆粕:豆粕供应短期紧张,旺季提振豆粕价格。

股指期货:两市量能依旧在7000亿元之上,上证综指接近重回3200点

【今日行情】四大期指涨跌互现。IH2209收盘价为2702.8,收跌0.18%;IF2209收盘价为4017.6,收涨0.07%;IC2209收盘价为6158.4,收涨0.48%;IM2209收盘价为6747.2,收涨0.32%。今日市场震荡为主,尾盘出现小幅反弹,上证综指接近重回3200点。风格方面,以IC和IM为代表的中小盘略强于以IH为代表的大盘。板块方面,煤炭、石油板块重回强势,而食品饮料和医药板块延续7月初以来的回调走势。两市个股涨跌近乎各半,总成交额小幅增至7697.74亿元,连续第三个交易日为7000多亿元。两市量能处于低位,市场整体交投热情不佳。

【资金情况】北上资金今日净卖出76.15亿元。中国央行今日开展20亿元逆回购操作,因今日有20亿元逆回购到期,当日实现零投放零回笼。7天期逆回购中标利率为2%,与此前持平。银行间的资金仍旧较为充裕,DR007重回1.3%附近,宽货币政策未变。

【基本面】8月制造业PMI和非制造业PMI均略超预期,但不改制造业PMI已连续两个月处于收缩区间之内,国内经济有复苏,但不快也不强,整体处于缓中趋稳。因此,在经济“弱复苏”下,政策依旧以宽松为主,跨过月末之后,银行间的流动性重回1.3%。站在当前来看,中期市场对于经济和政策的整体预期均未发生改变,IM和IC强于IH未有系统性风险,仍旧看好中小盘指数相对更强。而从整体市场来看,尽管近期量能回落、人民币贬值较快、外资流出,市场风险偏好明显下降,但政策托底加上经济有小幅复苏,市场深跌风险有限。

观点及建议:短期市场风格轮换较快,暂时回避,需进一步确定多IM空IH以及多IC空IH套利的反转点。

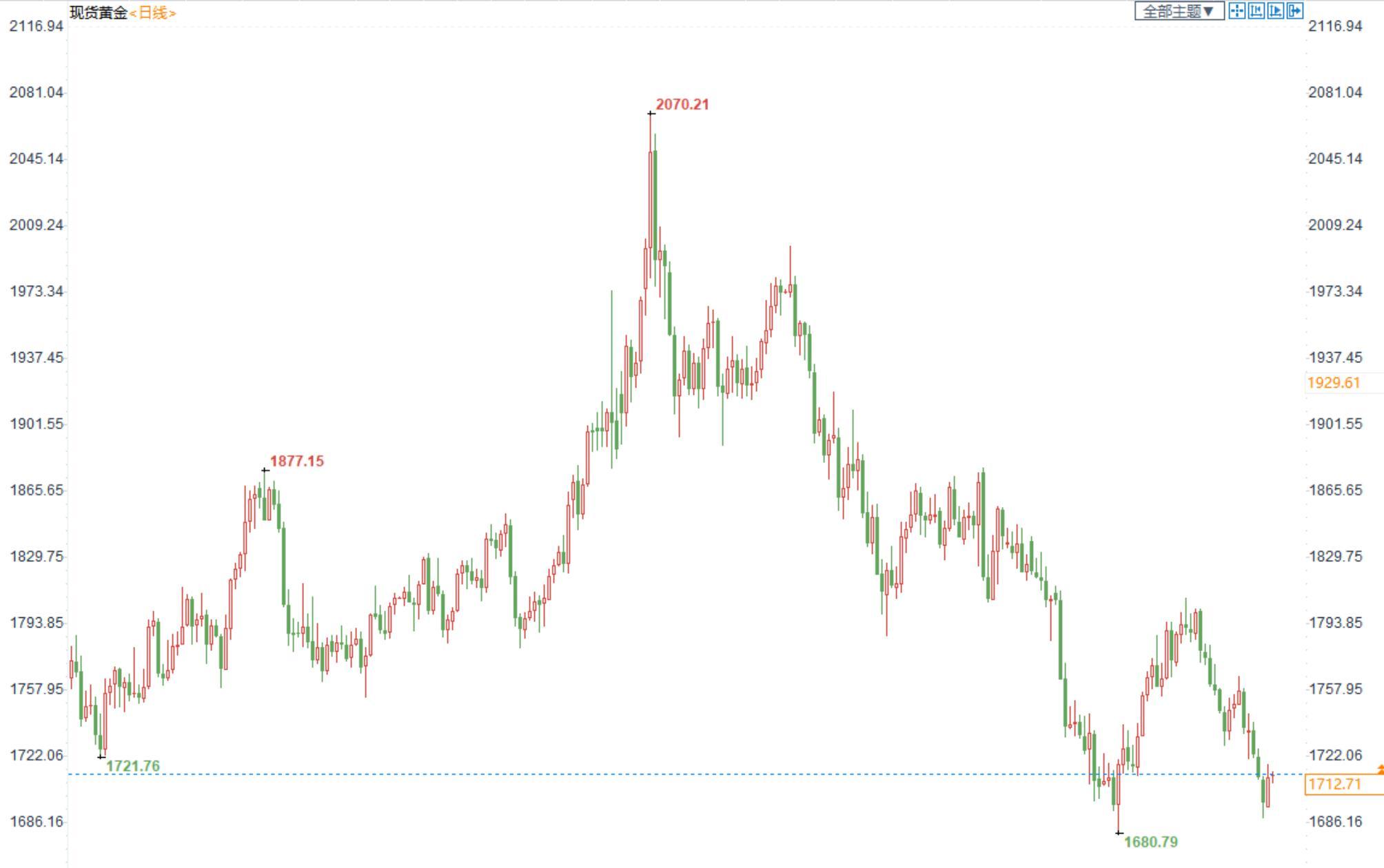

贵金属:8月失业率意外上升,金银止跌反弹

【今日行情】金银均收涨。AU2212收盘价为386.86,收涨1.21%;AG2212收盘价为4191,收涨1.26%。美元指数一度突破110,续创20年以来新高;十年期美债收益率接近3.2%,实际利率端强于通胀预期端,时隔近3个月重回0.7%,短期对金银压制增强,金银趋势性上行的上方压力仍较大。

【投资需求】在ETF持仓方面,9月2日全球最大黄金ETF—SPDR持仓减少0.29吨至973.08吨,全球最大白银ETF—SLV持仓减少17.11吨至14512.57吨,金银ETF需求未改8月15日以来的加速下降趋势,短期对于金银的利空影响有所增强。

【资讯】美国8月季调后非农就业人口增加31.5万人,创2021年4月以来最小增幅;美国失业率时隔5个月首次上升,录得3.7%。

【基本面】8月大非农新增31.5万人,略超预期,但失业率出现明显上涨,从3.5%涨至3.7%,一定程度上传递出当前美国就业市场并没有那么强劲,市场对于美联储9月加息预期略有降温,从70%以上降至57%,金银止跌。但从目前来看,8月的非农数据并不具备改变市场预期的作用,当前大部分的预期仍为加息75个基点,而且美联储对于压制通胀的决心也未出现明显转变。因此,维持我们金银筑底为主的观点不变,后续继续重点关注各位联储官员对于加息的吹风。

观点及建议:金银筑底为主,短期尚未看到明确且强势的单边驱动。

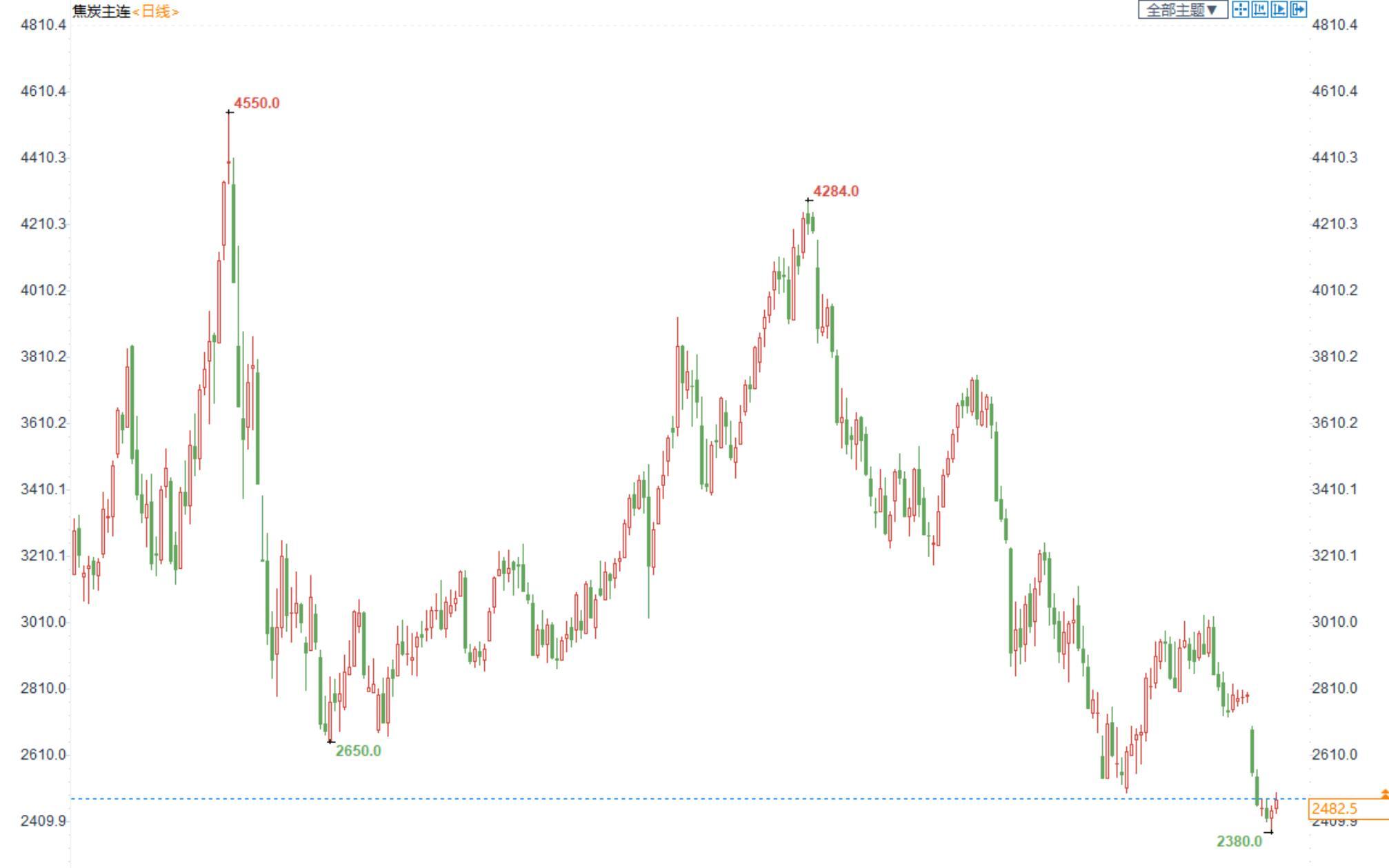

焦炭:盘面价格低位反弹,整体宽幅震荡为主

价格:今日01合约涨2.41%,收于2482.5,港口仓单成本2717元/吨。焦炭市场全面落实第一轮降价,降幅为100-110元/吨。

宏观:受近期海外宏观预期较弱影响黑色系大宗商品价格大幅下挫

需求:钢材驱动仍未有明显起色,市场情绪明显转弱,钢材以及原料端焦煤价格先行回落,钢厂盈利能力再度下降,且钢厂焦炭到货较前期有所好转,尤其在终端预期一般的背景下,钢厂多控制原料库存,供应端继续累库存。

观点:黑色系整体波动定性为宽幅震荡,长期价格重心下移。

价格的支撑来自于8月24日国常会宣布增加3000亿元以上政策性开发性金融工具额度,叠加正值终端需求旺季采购阶段,以及螺纹钢和双焦均处于低库存位置;价格的压力来自于经济滞胀海外加息,疫情扰动以及迟迟无法验证的建筑业需求。

其中利空因素在上周有所体现,盘面价格跌至前低,支撑作用再度显现而反弹。而随着时间的推移,即使旺季补库存在,那么盘面后期仍将质疑这种需求的韧性,导致价格重心整体下移。

价格宽幅震荡时期煤焦比以低位扩张为主。

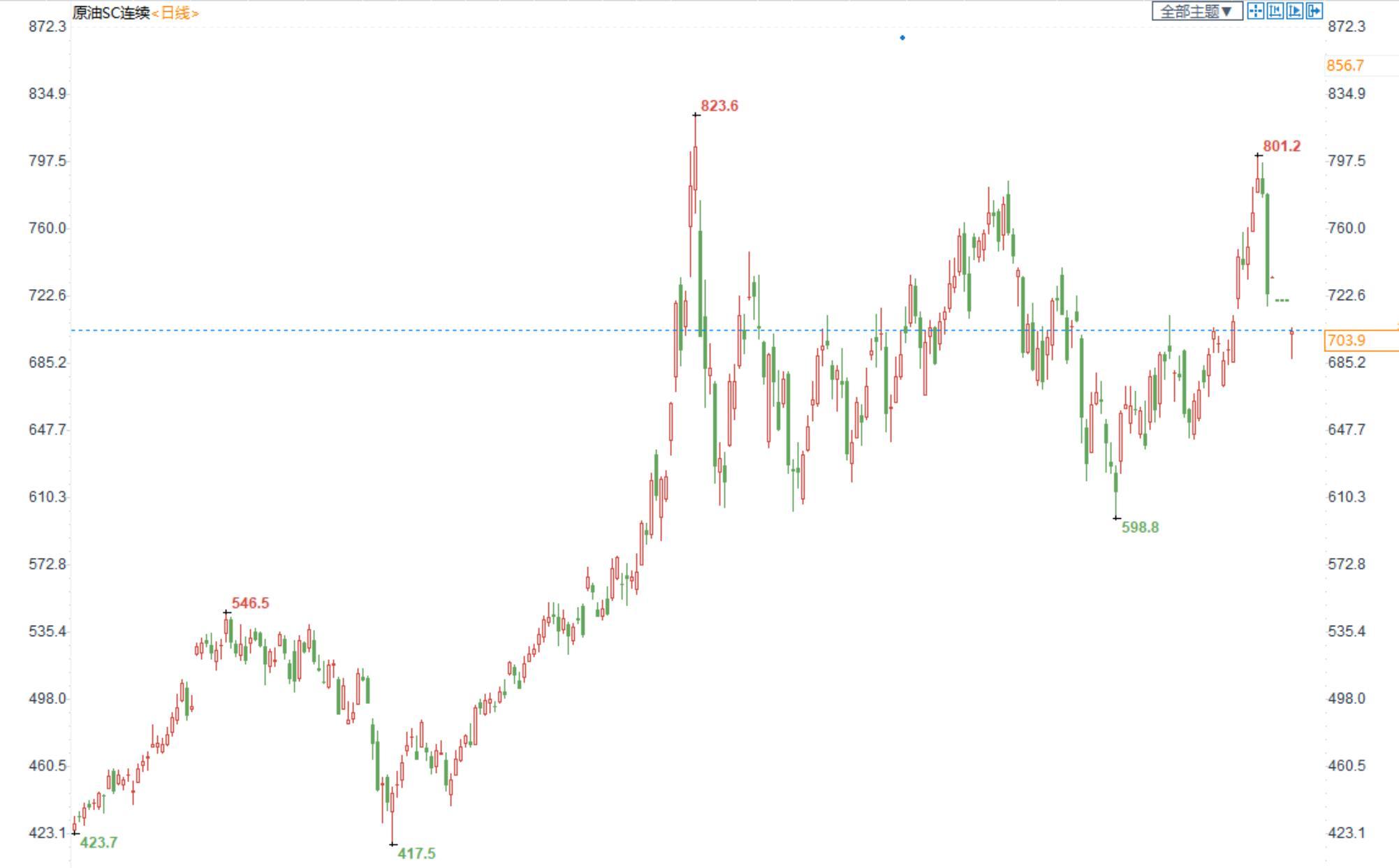

原油: 上有压力下有支撑,原油区间震荡对待

期货市场,布油目前在92美元附近震荡整理,国内SC2210合约收盘价703.9,小幅收涨。

供应端:咨询公司欧亚集团能源董事总经理Raad Alkadiri表示,如果美国和伊朗达成协议,欧佩克+将迅速做出反应,但就目前而言,在谈判结果更加明确之前,该组织将不会出手。IMF数据显示,达成伊核协议可能会让全球市场每天增加逾100万桶石油。

地缘政治方面:德国监管机构:截至当地时间9月3日下午1点,德国天然气储量水平为84.53%;德国为俄罗斯停止天然气供应做好了更充分的准备;所谓的(漏油)故障不该是停止北溪1号天然气供应的原因;天然气供应形势紧张,不排除会进一步恶化。俄罗斯断气欧洲,会提高欧洲天然气价格,长时间持续会引发替代效应,提振原油价格。

需求端:全球经济下行压力明显,全年原油需求预期已经是一再下调,弱需求依旧存在。

宏观方面:美联储主席鲍威尔表示将以最大的代价来抑制国内通胀。

观点及建议:原油价格下方有天然气替代效应和库存低位的基本面支撑,上有美联储加息和全球需求疲软的压力,短期预计震荡走势为主,操作上建议区间操作。

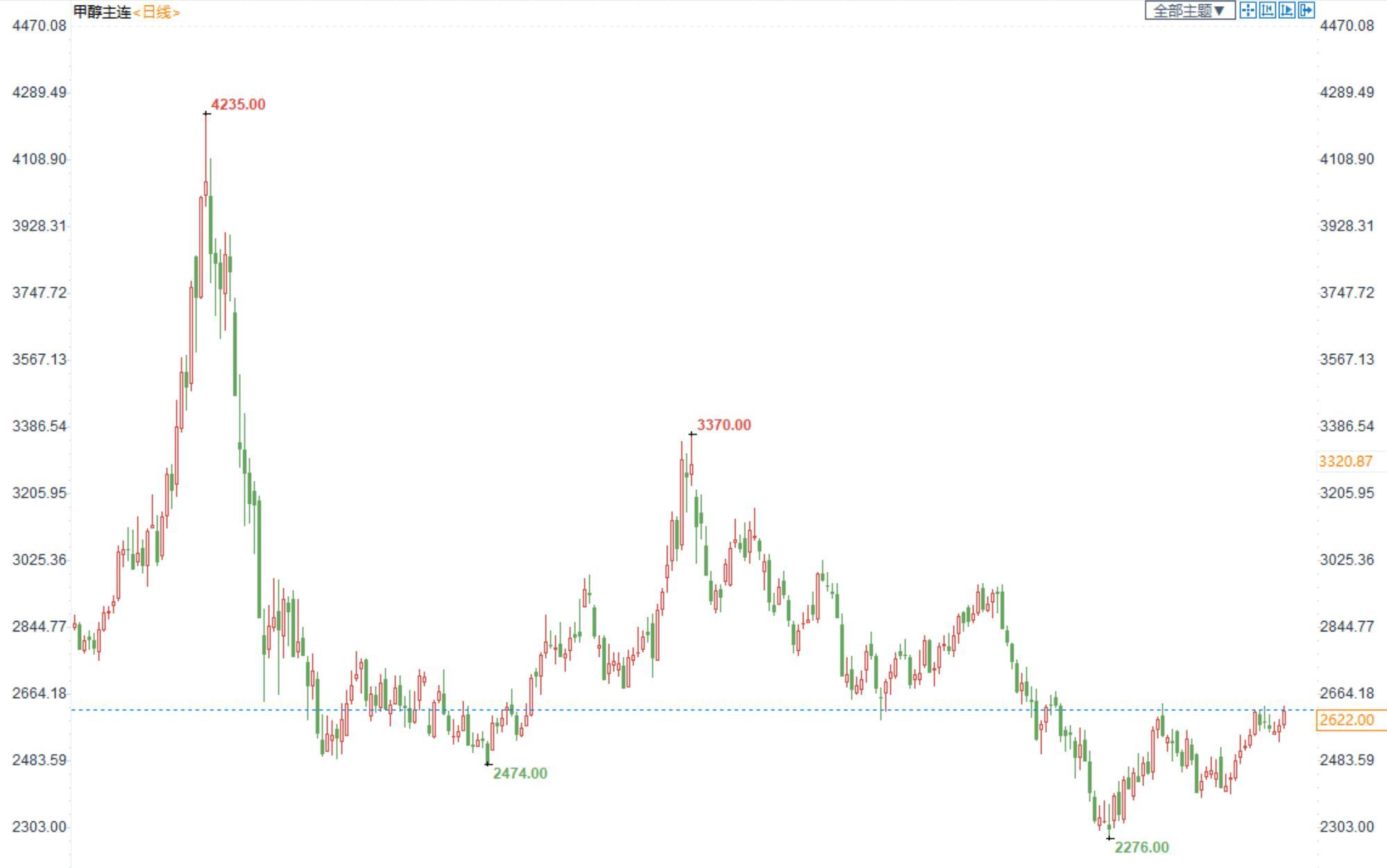

甲醇: 关注下游装置能否重启,甲醇短期震荡走势对待

期货市场,甲醇2301合约小幅收跌,收盘价2621。江苏现货报价2570-2580,市场成交一般。

供给端:上周国内甲醇开工率小幅上涨至71.59%。上周整体恢复量大于损失量。

需求端:本周MTO开工走高,下游需求维持疲软态势,刚需补库。国内终端需求提振不佳,受疫情干扰依旧比较大。

宏观方面:美联储强势加息是大概率事件,原油价格承压。国内疫情反弹,多地实施静态化管理,终端需求疲软。

成本方面:主产地受疫情干扰,煤价或将维持坚挺。

观点及建议:成本端煤价给予甲醇一定支撑,供需两端双增,基本面依旧比较偏弱,关注下游鲁西和兴兴能否开车提振下游需求,短期建议震荡走势看待。

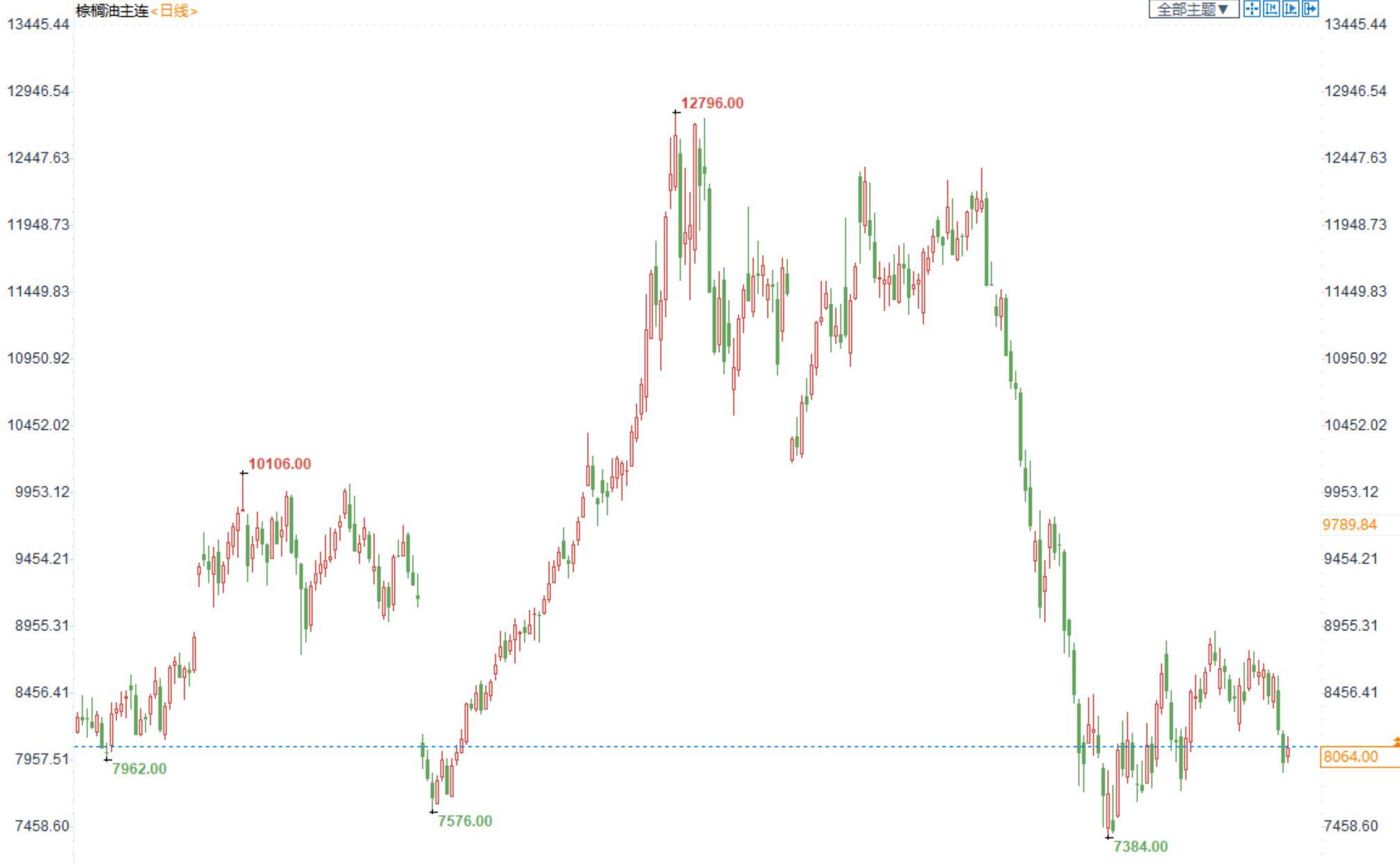

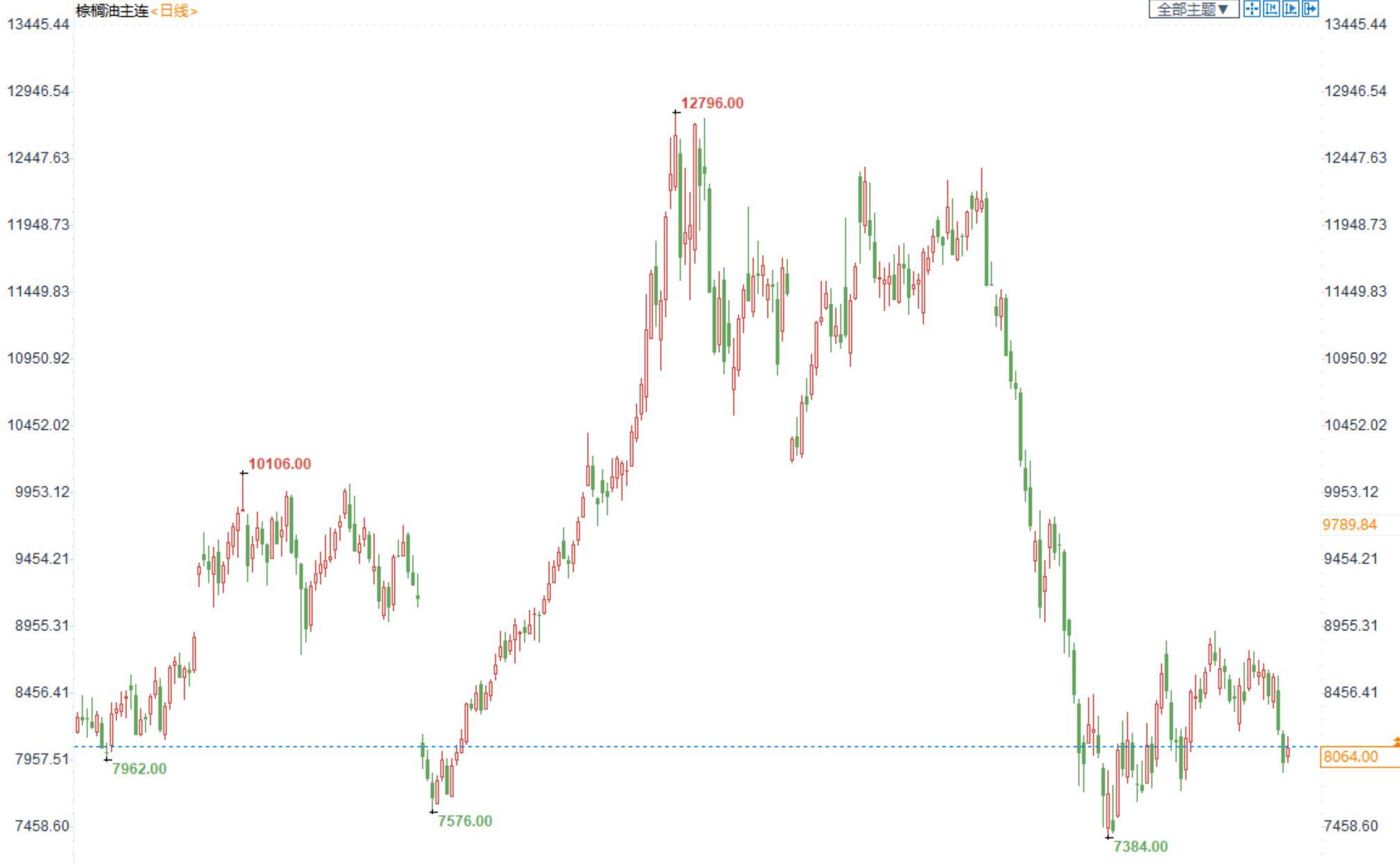

棕榈油:产地供应充足,棕油仍面临压力

棕榈油2301合约日内涨1.49%,收盘8064元/吨;广州市场棕榈油8640元/吨。

供应:印尼,马来两国纷纷增产,产地库存增加,市场供应压力仍存,不利棕榈油价格;国内到港量逐渐增加,国内棕油库存也开始累库,压制棕油价格。

需求:中秋国庆即将来临,国内市场备货需求增加,短期需求有支撑;但双节备货结束后,油脂消费将再度步入淡季,再加上疫情限制终端需求,下游消费持续提振不足。

替代品:当前美豆有丰产预期,豆油供应端支撑随着天气炒作结束后逐渐减弱;菜油基本面暂时缺乏消息,但欧洲遇到严重干旱,对土壤或造成不利影响,或导致后续欧洲油菜籽的减少;而欧洲能源短缺,生柴需求或提升,棕榈油及菜油或受到能源替代的提振。

总结:棕油自身基本面处于供大于求的格局,驱动不足;需求短期较好,支撑盘面;但油脂市场共振致使棕油易受其余油脂走势及宏观大环境影响,宏观弱需求导致市场悲观,供应改善后有回落的可能。

观点及建议:供应压力下,建议短线偏弱思路对待。

豆粕:豆粕供应短期紧张,旺季提振豆粕价格

豆粕2301合约日内涨1.15%,收盘价3864元/吨,现货张家港43%蛋白豆粕4480元/吨。

供应端:当前美豆大概率延续丰产,且全球新季大豆供应或增加,豆粕的成本后续或逐渐下降。而国内大豆供应有限,下游又到了提货期,油厂亏损影响后续买船,豆粕供应整体偏紧。

需求端:受中秋国庆节支撑,生猪需求尚可,对饲料需求也保持较乐观态势,但新冠疫情压制终端消费,且后续饲料配方或调整,后续需求是否扩张仍是未知数。

其它因素:全球干旱明显,农作物产量或受到影响,全球作物减产下或推高农产品价格。

观点及建议:天气担忧叠加国内供应紧张,豆粕2301合约依旧保持偏强走势,但持续驱动不足,天气市结束后或随美豆的丰产而走弱。