导语:股指期货:两市量能继续小幅回升,上证综指连续第二天站上3200点。贵金属:美国8月非制造业PMI好于预期,美元指数创新高施压金银。炼焦煤:产业链利润不佳影响焦煤仅维持刚需,蒙古口岸通关虽高但炼焦煤量有限。原油: 宏观经济下行压力大,油价偏空思路对待。甲醇: 供需基本平衡,甲醇区间震荡为主。

股指期货:两市量能继续小幅回升,上证综指连续第二天站上3200点

【今日行情】四大期指涨跌互现。IH2209收盘价为2716.4,收跌0.24%;IF2209收盘价为4055.8,收涨0.31%;IC2209收盘价为6293,收涨0.46%;IM2209收盘价为6920.2,收涨0.79%。今日市场延续反弹,上证综指低开高走,连续第二日处于3200点上方。风格方面,IH低开震荡,反弹动力明显弱于IM和IC,以IC和IM为代表的中小盘仍强于以IH为代表的大盘,一定程度上表明在充裕的流动性支撑下,短期市场风格难以转向。板块方面,有色金属、新能源以及国防军工板块涨幅居前,银行、医药以及食品饮料等蓝筹板块仍旧偏弱。两市涨跌近乎各半,总成交额小幅增至8720.78亿元。

【资金情况】北上资金今日净卖出33.74亿元。中国央行今日开展20亿元逆回购操作,因今日有20亿元逆回购到期,当日实现零投放零回笼。7天期逆回购中标利率为2%,与此前持平。银行间的资金仍旧较为充裕,DR007重回1.4%的低位附近,宽货币政策未变。

【基本面】8月制造业PMI和非制造业PMI均略超预期,但不改制造业PMI已连续两个月处于收缩区间之内,国内经济有复苏,但不快也不强,整体处于缓中趋稳。因此,在经济“弱复苏”下,政策依旧以宽松为主,跨过月末之后,银行间的流动性重回1.4%,宽松的流动性继续为中小盘的估值提供支撑。站在当前来看,市场对于国内经济和政策的整体预期均未发生改变,IM和IC强于IH未有系统性风险,仍旧看好中小盘指数相对更强。而从整体市场来看,尽管近期量能较低、人民币贬值较快、外资流出,市场风险偏好明显下降,但政策托底加上经济有小幅复苏,市场深跌风险和向上空间均有限。

观点及建议:单边市场难改震荡,国内银行间充裕的流动性下仍旧看好多IM/IC空IH套利。

贵金属:美国8月非制造业PMI好于预期,美元指数创新高施压金银

【今日行情】金银均收跌。AU2212收盘价为386.36,收跌0.39%;AG2212收盘价为4185,收跌0.55%。美元指数日内冲高回落,一度冲至110.69,续创20年来新高;十年期美债收益率走强至3.3%,实际利率端强于通胀预期端,时隔近3个月重回0.8%,接近6月14日的高点0.89%,短期对金银压制仍较强,金银趋势性上行的上方压力仍较大。

【投资需求】在ETF持仓方面,9月6日全球最大黄金ETF—SPDR持仓减少2.03吨至971.05吨,全球最大白银ETF—SLV持仓增加25.8吨至14538.37吨,金银ETF需求未改6月22日以来的加速下降趋势,短期对于金银的利空影响有所增强。

【资讯】美国8月ISM非制造业PMI录得56.9,预期为55.1,前值为56.7,为4个月新高。

【基本面】数据好于预期,十年期美债收益率走强至3.3%上方,美元指数一度突破110关口,再创20年新高,短期使得市场对于美联储9月加息75个基点的预期升温,增至70%以上,对金银产生较大的短期压制。但从目前来看,8月的非农数据和PMI数据并不具备改变市场预期的作用,当前大部分的预期仍为加息75个基点,而且美联储对于压制通胀的决心也未出现明显转变,预计金银前低附近存有支撑,难改金银筑底震荡。因此,维持我们金银筑底为主的观点不变,后续继续重点关注各位联储官员对于加息的吹风。

观点及建议:金银筑底为主,短期尚未看到明确且强势的单边驱动。

炼焦煤:产业链利润不佳影响焦煤仅维持刚需,蒙古口岸通关虽高但炼焦煤量有限

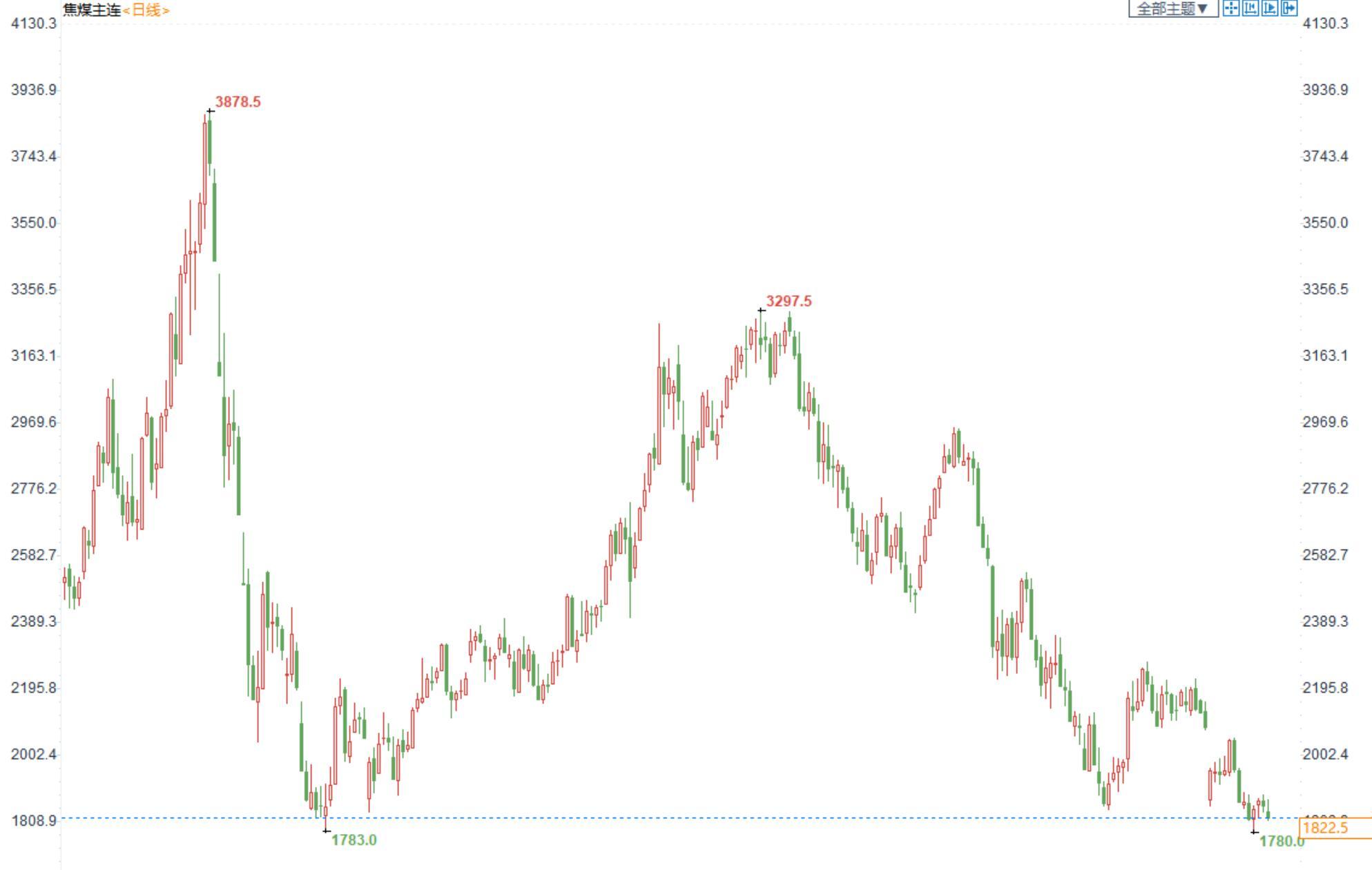

价格:今日01合约跌2.04%收于1822.5,日线级别仍为区间震荡波动,蒙古主焦仓单成本2090元/吨。

下游:受焦炭第一轮降价影响,焦钢企业采购意愿减弱,多维持按需补库,市场观望情绪较浓,

产地:部分矿点出货不及预期,价格小幅回调50-100元/吨,且线上竞拍部分煤种成交价格延续下跌,多数煤价暂稳运行,现阶段整体炼焦煤市场偏稳为主。

进口蒙煤:甘其毛都口岸昨日通关642车,整体通关继续增量,但据了解口岸近期通关占比较大的为风化煤,贸易商积极拉运,刺激短盘运费不断走高,而蒙5原煤市场成交较为冷清。8月中下旬开始,由于电煤市场需求旺盛且口岸电煤销售利润远远高于冶金煤销售利润,影响策克及甘其毛都口岸每日通关量中大部分为电煤而非炼焦煤的现象,电煤通关量约占到每日总通关量的70-75%。

观点与建议:近期整体定性为区间波动,无大幅上涨驱动,暂时稳弱运行。

原油: 宏观经济下行压力大,油价偏空思路对待

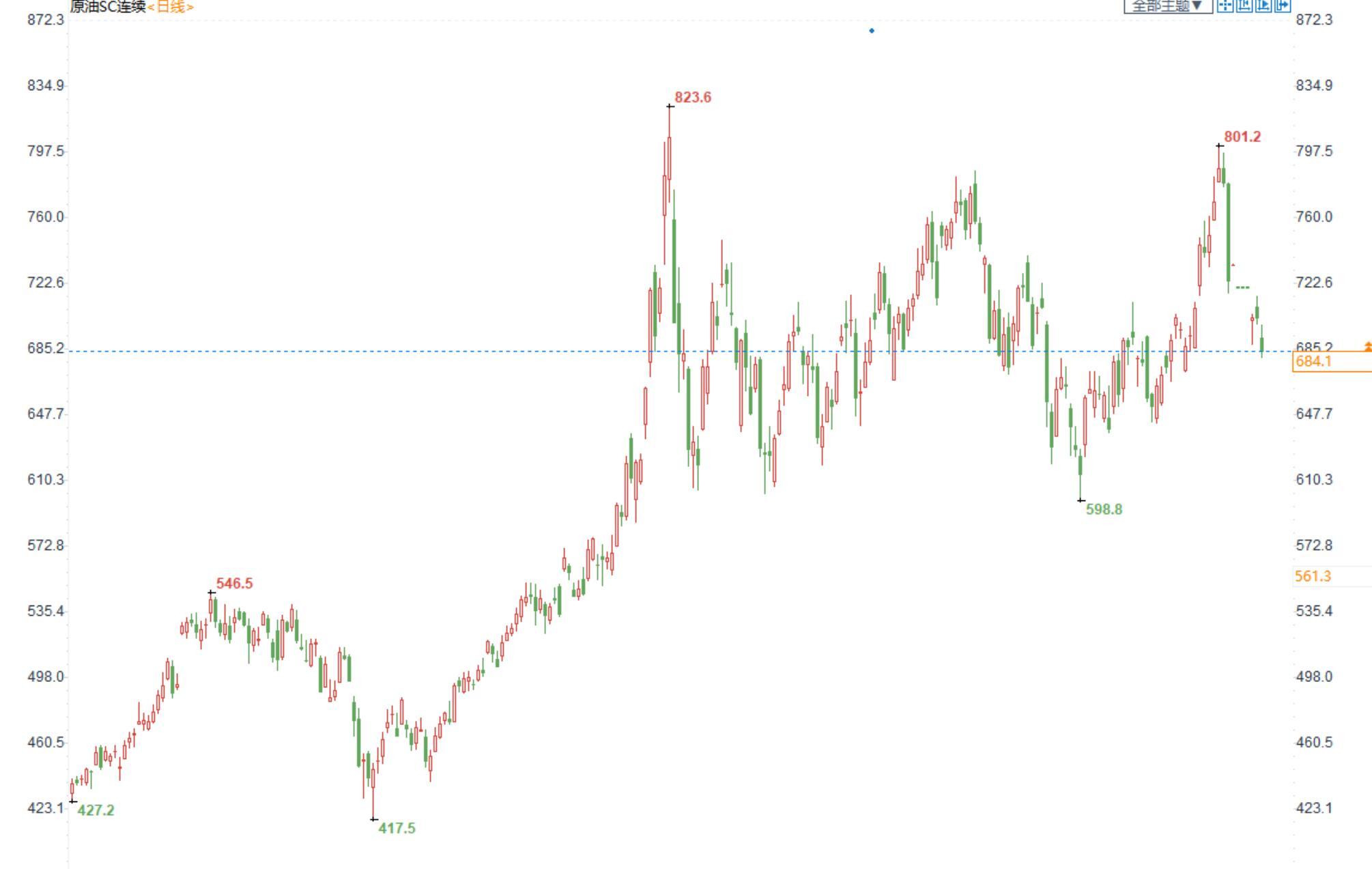

期货市场,布油目前在91美元附近震荡整理,国内SC2210合约收盘价684.1,跌超2%。

供应端:OPEC+会议决定在10月减产10万桶/日,此举也标志着油价的转折点,之前油价上涨依靠增产来降低价格。现在油价下跌,需要减产来维持价格。

地缘政治方面:德国监管机构:截至当地时间9月3日下午1点,德国天然气储量水平为84.53%,德国为俄罗斯停止天然气供应做好了更充分的准备。所谓的(漏油)故障不该是停止北溪1号天然气供应的原因,天然气供应形势紧张,不排除会进一步恶化。俄罗斯断气欧洲,会提高欧洲天然气价格,长时间持续会引发替代效应,提振原油价格。

需求端:全球经济下行压力明显,全年原油需求预期已经是一再下调,弱需求依旧存在。

宏观方面:美联储主席鲍威尔表示将以最大的代价来抑制国内通胀。

观点及建议:中长期来看,油价下行压力依旧较大,建议偏空思路对待,关注近期伊核协议的进展。

甲醇: 供需基本平衡,甲醇区间震荡为主

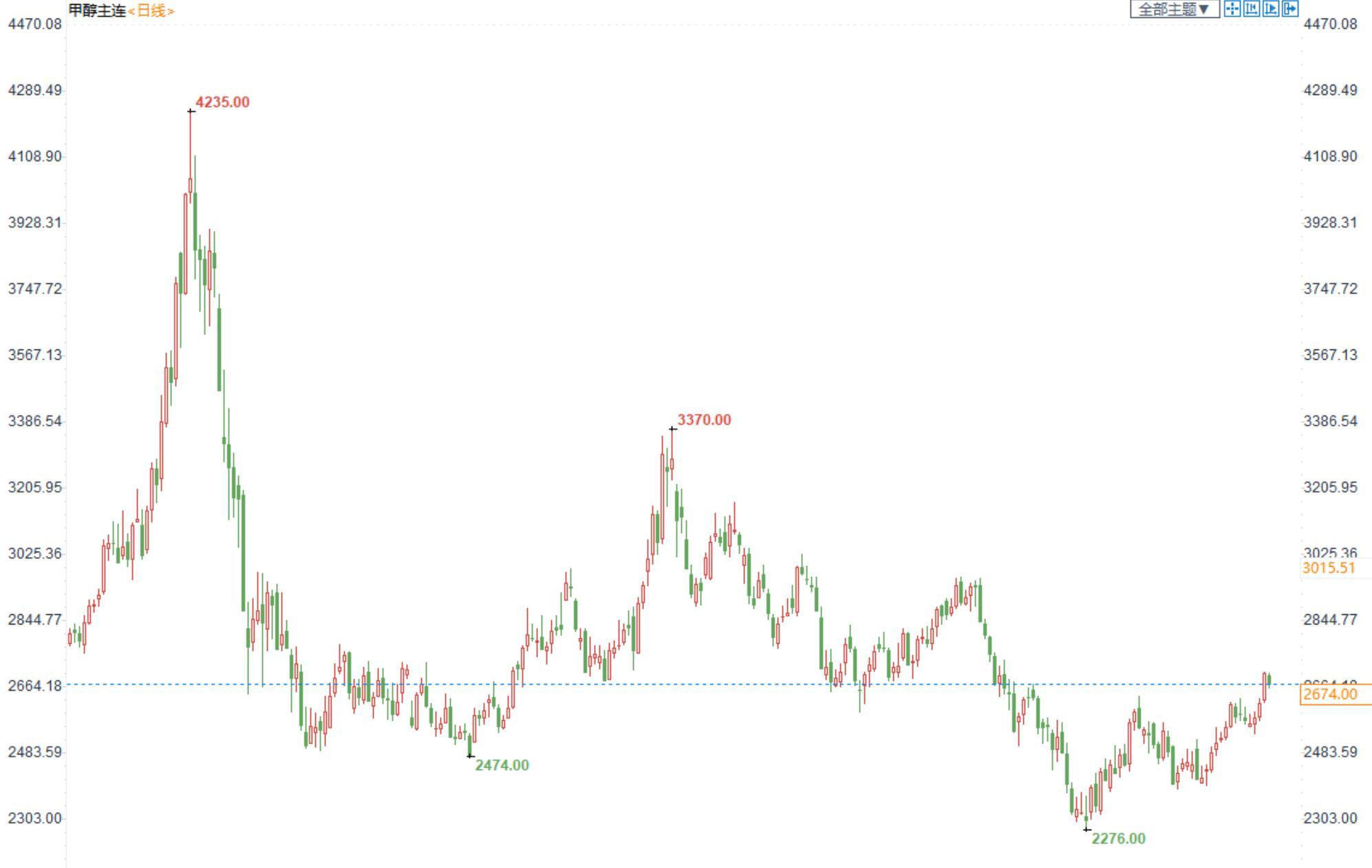

期货市场,甲醇2301合约小幅收跌,收盘价2674。江苏现货报价2640-2650,市场成交一般。

供给端:上周国内甲醇开工率小幅上涨至71.59%。上周整体恢复量大于损失量。

需求端:本周国内MTO开工走高,下游需求维持疲软态势,刚需补库。国内终端需求提振不佳,受疫情干扰依旧比较大。

宏观方面:美联储强势加息是大概率事件,原油价格承压。国内疫情反弹,多地实施静态化管理,终端需求疲软。

成本方面:主产地受疫情干扰,煤价或将维持坚挺。受天然气高价影响,甲醇成本支撑较强。

观点及建议:成本端煤价和天然气给予甲醇一定支撑。但供需来看,甲醇价格缺乏上行的动力,操作上建议短期震荡走势对待。

棕榈油:供应端继续施压,棕油跌下8000大关

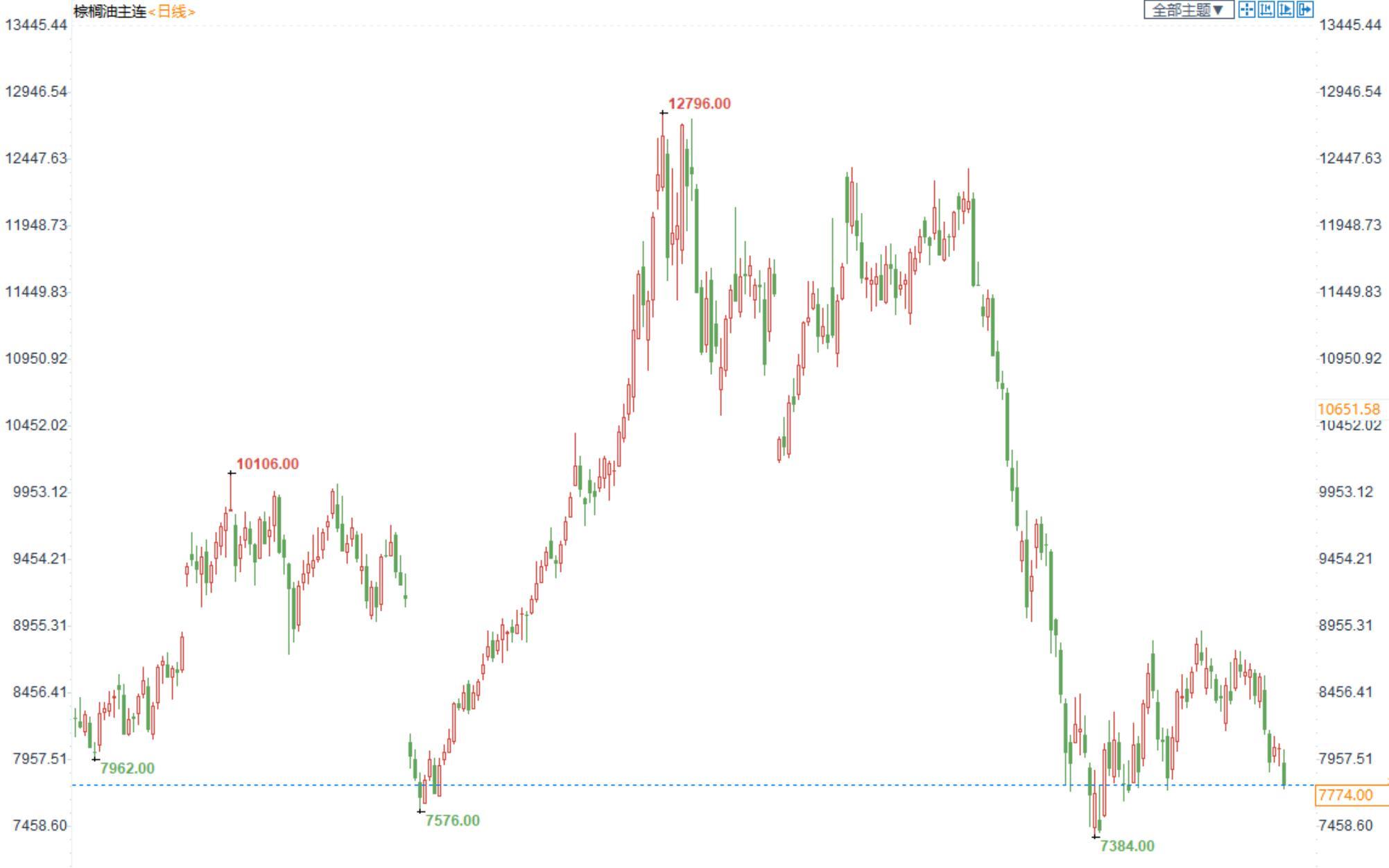

棕榈油2301合约日内跌3.48%,收盘7774元/吨;广州市场棕榈油8340元/吨。

供应:印尼,马来两国纷纷增产,产地库存增加,市场供应压力仍存,不利棕榈油价格;国内到港量逐渐增加,国内棕油库存也开始累库,压制棕油价格。

需求:中秋国庆临近,国内市场备货需求增加,短期需求有支撑;但双节备货结束后,油脂消费将再度步入淡季,再加上疫情限制终端需求,下游消费持续提振不足。

替代品:当前美豆有丰产预期,豆油供应端支撑随着天气炒作结束后逐渐减弱;菜油基本面暂时缺乏消息,但欧洲遇到严重干旱,对土壤或造成不利影响,或导致后续欧洲油菜籽的减少;而欧洲能源短缺,生柴需求或提升,棕榈油及菜油或受到能源替代的提振。

总结:棕油自身基本面处于供大于求的格局,驱动不足;需求短期较好,支撑盘面;但油脂市场共振致使棕油易受其余油脂走势及宏观大环境影响,宏观弱需求导致市场悲观,供应改善后有回落的可能。

观点及建议:供应压力下,建议短线偏弱思路对待。

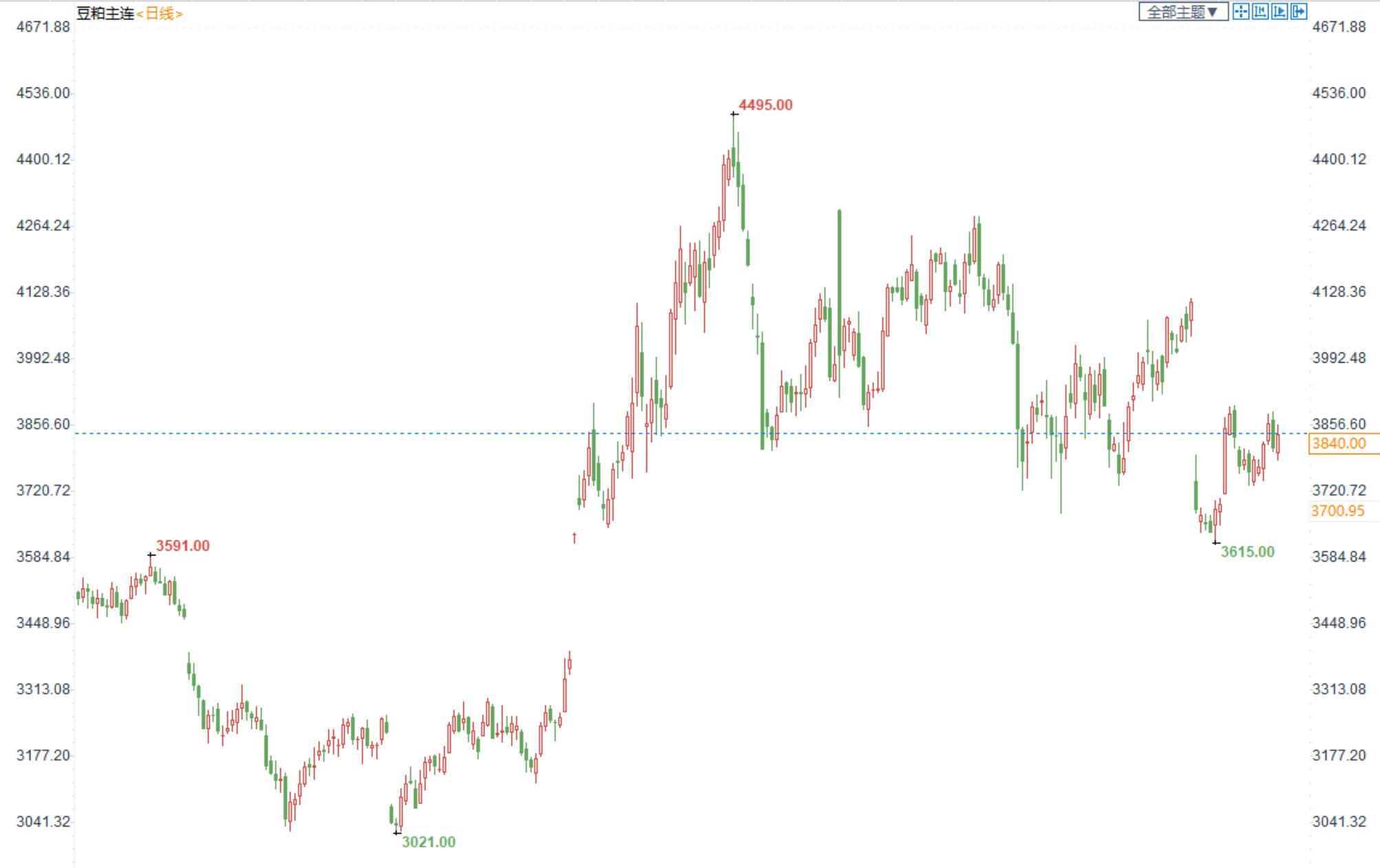

豆粕:需求支撑下豆粕维持偏强运行

豆粕2301合约日内涨0.76%,收盘价3840元/吨,现货张家港43%蛋白豆粕4570元/吨。

供应端:当前美豆大概率延续丰产,且巴西新季大豆供应有增加预期,全球大豆供应格局逐渐宽松,豆粕的成本后续或下降。而国内大豆供应有限,下游又到了提货期,油厂亏损影响后续买船,国内大豆到港有限,豆粕供应整体偏紧。

需求端:受中秋国庆节支撑,生猪需求尚可,对饲料需求也保持较乐观态势,但新冠疫情压制终端消费,且后续饲料配方或调整,后续需求是否扩张仍是未知数。

其它因素:全球干旱明显,农作物产量或受到影响,全球作物减产下或推高农产品价格。

观点及建议:天气担忧叠加国内供应紧张,豆粕2301合约依旧保持偏强走势。