导语:股指期货:期指全线收跌,大盘再次回到3400点之下。贵金属:美元指数大幅走强,金银承压下行。焦炭:期货波动剧烈,继续下跌抵抗较强。原油:市场恐慌情绪蔓延,原油大幅下跌。甲醇:跌至成本线附近,短期有反弹的需求。棕榈油:市场悲观+供应增加,棕油继续走弱。豆粕:需求有向好预期,连粕并未追随美豆走势。

股指期货:期指全线收跌,大盘再次回到3400点之下

【今日行情】三大期指全线收跌。IF2207收盘价为4400.4,收跌1.32%;IH2207收盘价为2975,收跌1.80%;IC2207收盘价为6401.6,收跌1.15%。今日市场低开低走,一路下行,尾盘略有反弹,上证综指重回3400点下方。板块方面,仅电子、汽车和纺织服装板块收红,两市个股跌多涨少,超3300只个股下跌,成交额小幅降至10868亿元,连续第10个交易日保持在万亿之上。今日北上资金净卖出13.83亿元,其中沪股通净卖出22.81亿元,深股通净买入8.98亿元。中国央行今日开展30亿元7天期逆回购操作,因有1000亿元逆回购到期,当日实现净回笼970亿元。7天期逆回购中标利率为2.1%,与此前持平,对短期市场影响有限。

【资讯】央行连续三天维持“地量30亿元”的逆回购操作,但银行间的资金仍较为充裕,主要利率仍维持在较低水平,较低的公开市场操作量并不意味着央行政策的紧缩,后续注意关注后续银行间资金的变动情况。

【基本面】6月PMI继续超预期回升,经济预期向好。单从PMI的走势图来看,3、4月份疫情扰动所造成的预期差已快速修复,进入三季度市场将重新回归经济与政策博弈的内生逻辑,或将由前期的单向波动转为双向波动,同时市场经过两个多月的反弹,技术上也存在调整压力,注意回调风险。二季度以及6月经济和金融数据即将在7月中旬公布,建议投资者重点关注,这将是影响接下来市场走向的关键因素。

观点及建议:短期单边暂时观望为主,逢低看好多IF空IH套利。?

贵金属:美元指数大幅走强,金银承压下行

【今日行情】金银均收跌。AU2208收盘价为382.86,收跌1.96%;AG2212收盘价为4229,收跌3.47%。美元指数大幅走强突破106,创2002年以来新高,短期对金银压制增强;受经济衰退预期影响,十年期美债收益率重回2.8%,实际利率端弱于通胀预期端,中期在美元流动性加速回笼下,对金银压制仍存。

【投资需求】在ETF持仓方面,7月5日全球最大黄金ETF—SPDR持仓减少9.86吨至1032.04吨,全球最大白银ETF—SLV持仓减少390.61吨至16427.33吨。

【基本面】昨晚美元飙升突破106关口,创2002年12月以来新高,十年期美债收益率再度跌破2.9%,WTI原油盘中跌破100美元关口,国际金价从1810美元跌至1763美元。经济衰退预期升温,增强了市场对美元、国债等避险资产的需求,降低了对风险资产的需求,受美元走强压制,金银均承压下行。经济衰退预期若继续升温,中期市场可能会走明年降息的预期,金银下方的支撑会有所增强,建议关注近期美联储各位官员对经济和加息的表态。

观点及建议:当前金银下破震荡区间下沿,均创新低,昨晚的下跌有超跌迹象,短期不建议追空,关注本周四凌晨即将公布的6月议息会议纪要以及大非农数据,近期重点关注十年期美债收益率的走势。

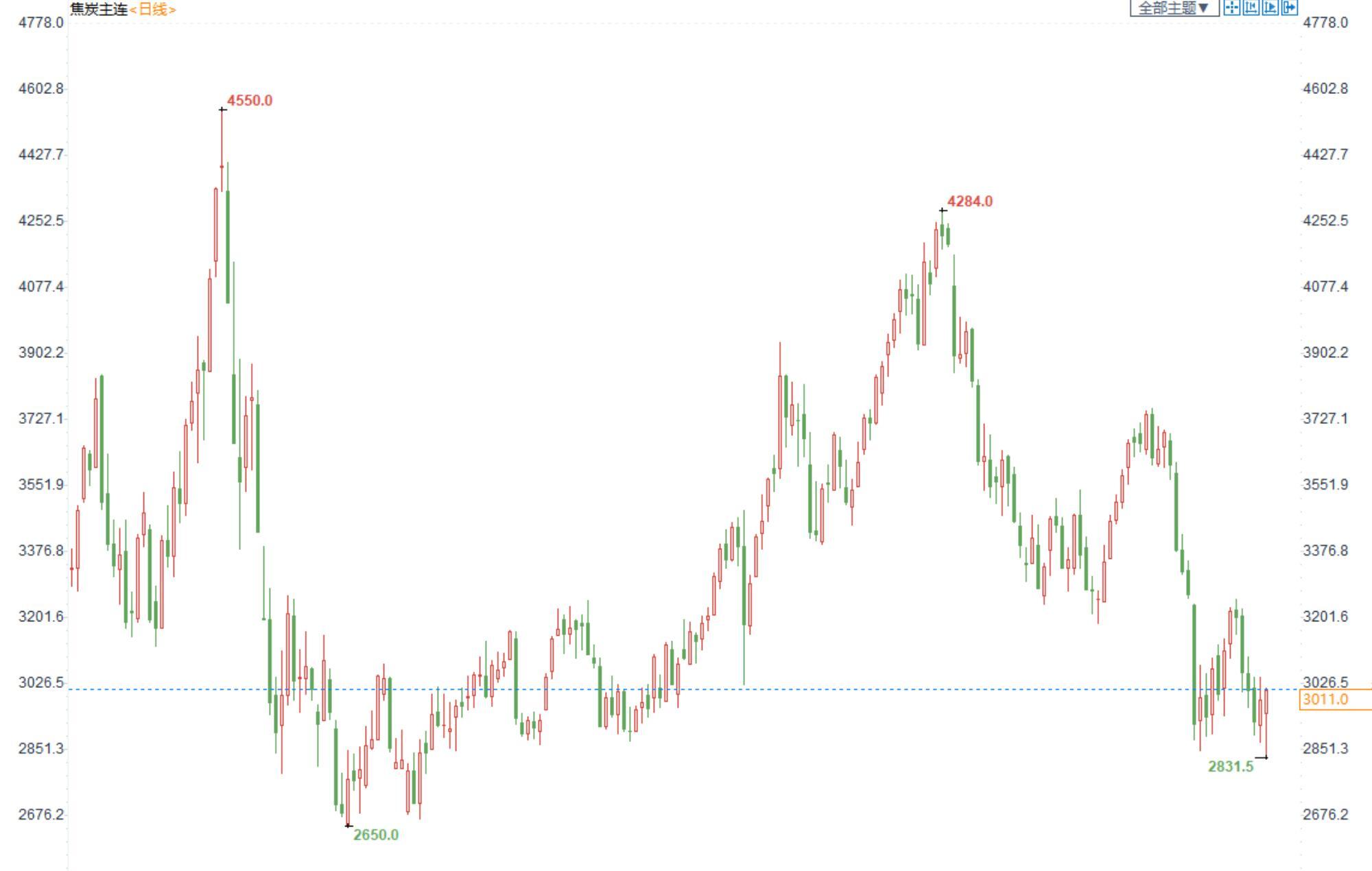

焦炭:期货波动剧烈,继续下跌抵抗较强

价格:今日09合约收于3011,上午下跌后午后拉升,最终收涨1.28%,港口仓单成本3205元/吨。

现货:河北、山东主流钢厂提降第二轮200元/吨,本轮降价全面落地,焦炭累计降幅500元/吨。

生产端:随着提降落地焦企利润进一步收缩,亏损幅度持续扩大,影响部分焦企加大限产及抵制情绪不断增强,目前产地焦企整体销售情况良好,库存低位,少数地区受钢厂减产影响,出货放缓厂内稍有累库,但暂无库存压力。

需求:下游成材价格承压回落至低位,钢厂原料库存多保持相对低位,钢厂向原料端转移成本压力意愿较强,后期市场需关注焦炭成本支撑以及钢厂开工和利润情况。

观点:区间操作,逢低吸纳。

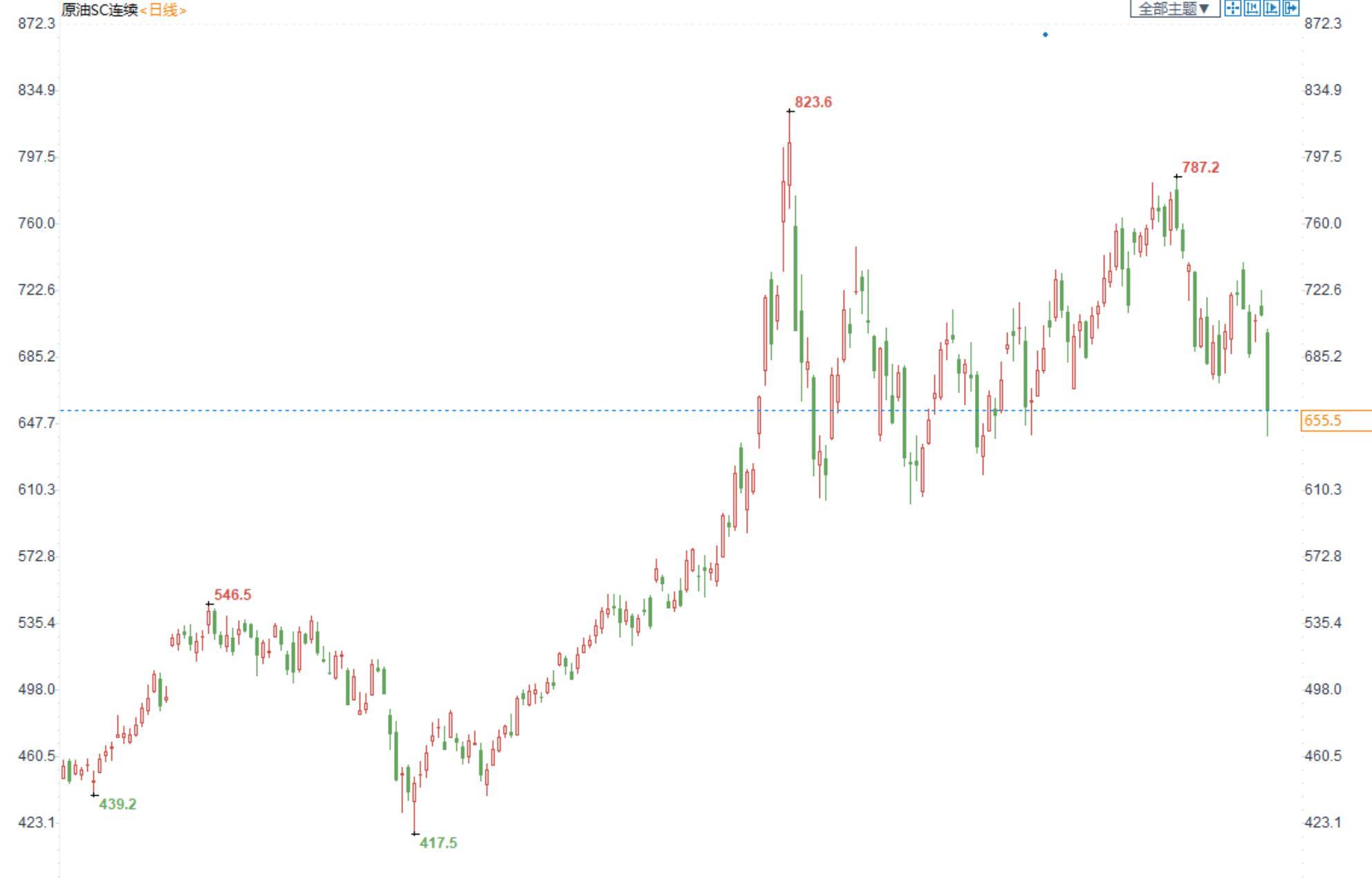

原油:市场恐慌情绪蔓延,原油大幅下跌

期货市场,布油在经过昨晚夜盘的大幅下挫之后,今日有所反弹;国内SC2208合约跌超6%,收盘价676。

宏观方面,随着美联储加息脚步的加快和偏鹰发言,可以看出其抑制通胀的决心,美元指数强势飙升,突破106关口,创2002年12月以来新高,十年期美债收益率再度跌破2.9%,原油价格承压急速下跌;美国上周经济数据表现较差,市场对于经济衰退的预期愈加强烈,有色金属,欧洲股市大跌,恐慌情绪再次主导了风险资产抛售,前期比较抗跌的原油也开始了补跌;

供需面:原油近期的供需面边际改善。虽然供给端的变量依旧存在,但七月中拜登访问沙特计划,尽管拜登表示不以推动增产为目的,市场还是认为访问将利于供给增加。需求端的负反馈已经在产业链蔓延,美国高油价下汽油消费出现旺季不旺的现象,之前大家一致看好的航空煤油消费的恢复,也因为工人短缺和恶劣天气而不及预期。国内来看,虽然工信部取消通信行程卡“星号”标记,但近期北京,上海和安徽等地开始出现反弹,国内疫情形势依旧不容乐观,需求端恢复缓慢。

观点及建议:在宏观风险和需求转弱的预期下,原油价格下跌的风险还是存在的,但低库存和供应端的扰动依旧存在,短期来看原油再次深跌的可能性较小,中长期在基本面边际改善和宏观走弱的背景下,原油大概率是震荡偏弱走势。

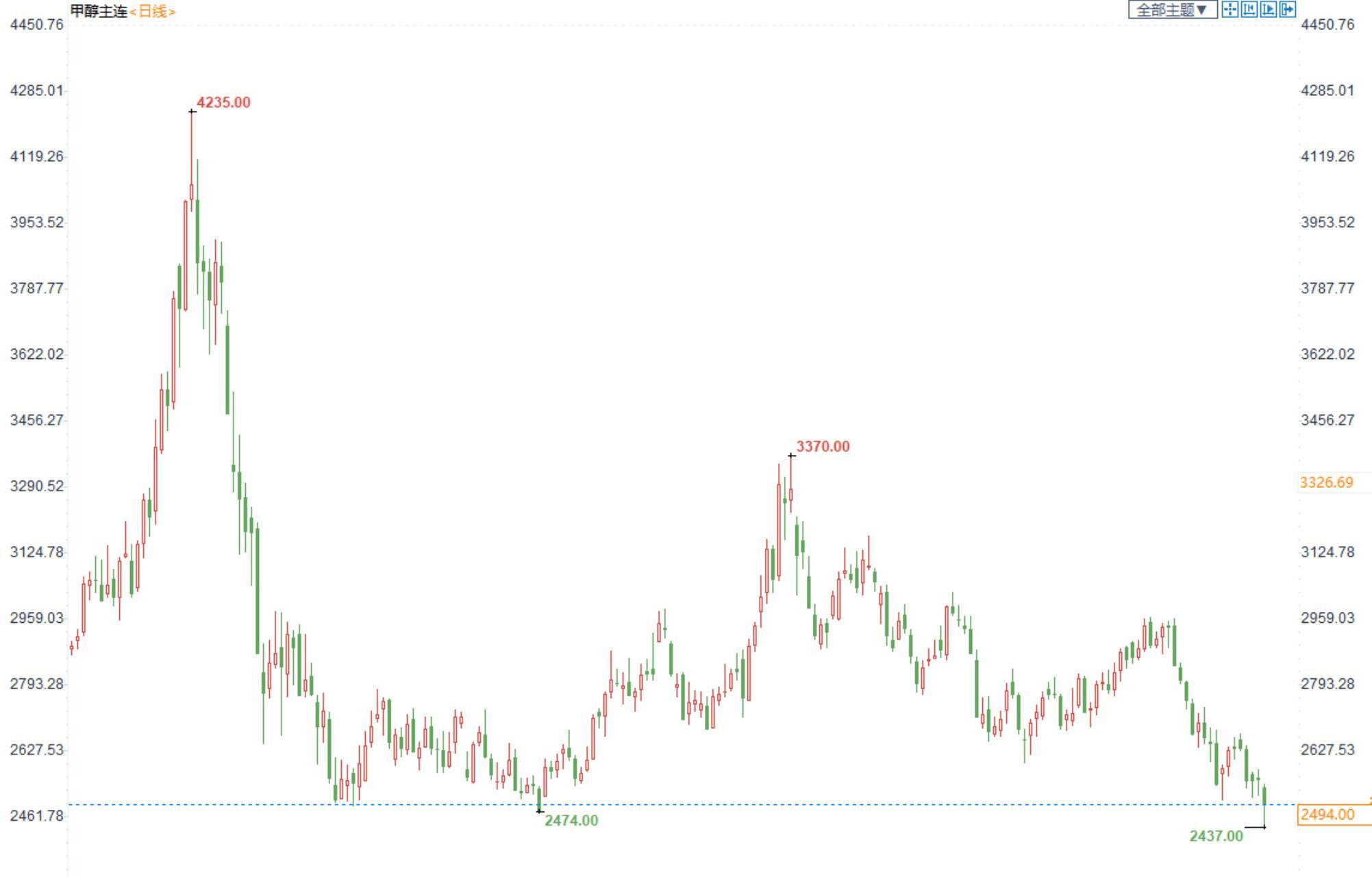

甲醇:跌至成本线附近,短期有反弹的需求

期货市场,甲醇2209合约跌超2%,收盘价2494。

宏观方面:今日商品几乎全部普跌,原油,铜等大宗商品急速下跌,市场对经济衰退的预期强化;

现货端:江苏太仓甲醇市场基差走强,低位价格的甲醇有补货需求;

基本面:供给端的压力依旧存在,据隆众咨询数据显示,甲醇本周港口库存大幅去库,周内进口船抵港有限,且在甲醇价格低位下,下游需求有补货需求;

观点及建议:甲醇目前跟着原油和宏观的走向,目前处于偏弱状态,但2500附近已经跌至近期煤制甲醇的成本线附近,建议短期以反弹走势对待。

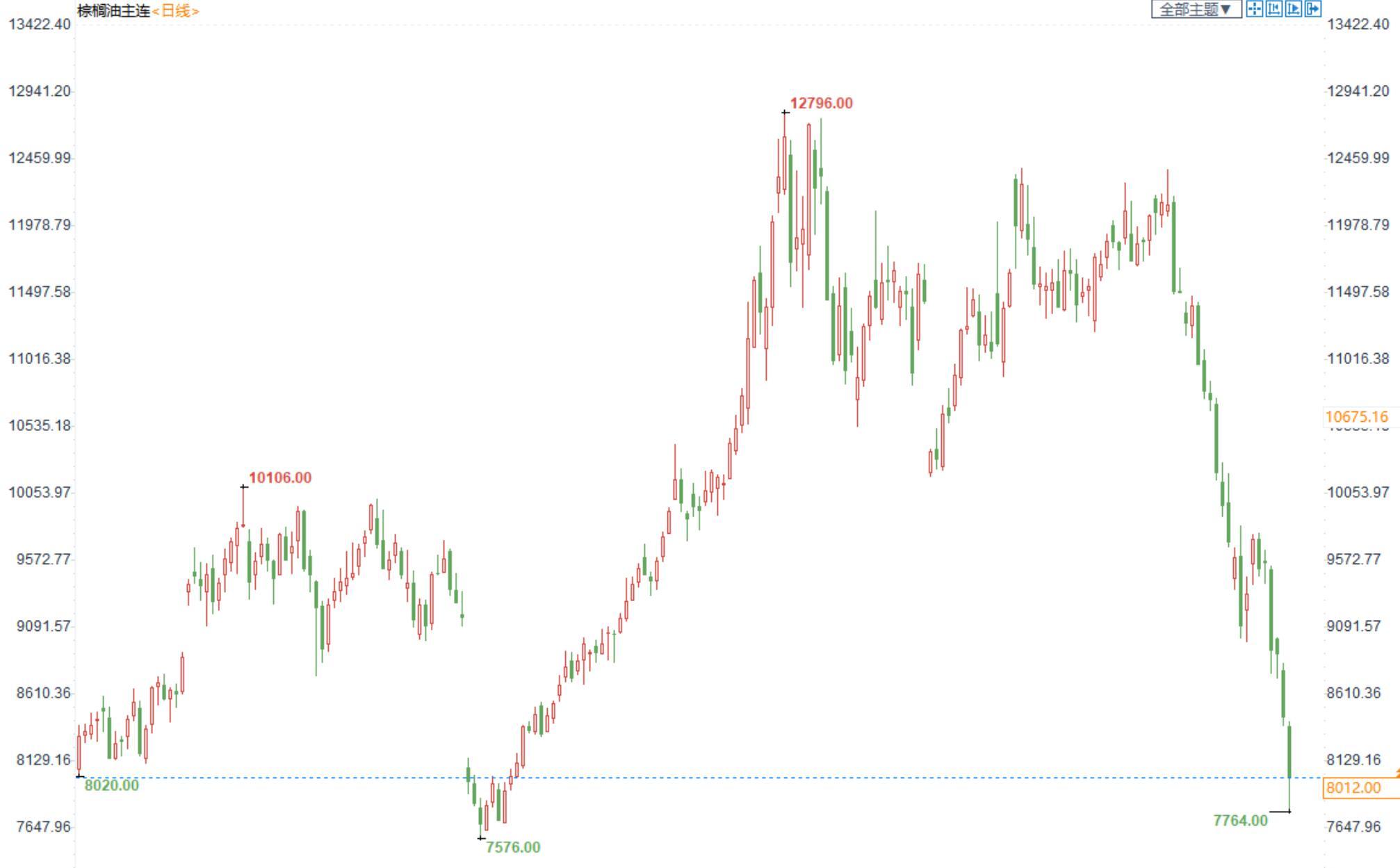

棕榈油:市场悲观+供应增加,棕油继续走弱

棕榈油2209合约日内跌5.09%,收盘8014元/吨;广州市场棕榈油10380元/吨。

宏观:美联储加息落地,市场氛围较差,市场对全球金融衰退存在吉尼布担忧,大宗商品价格整体回落。

供应:印尼高级部长表示将提高棕榈油出口配额,企业可以根据参与国内市场义务的销售数量申请七倍的出口许可,高于之前的五倍,印尼市场供应增加;6月1-30日马来西亚棕榈油单产增加5.10%,出油率减少0.23%,产量增加3.89%,据船运调查机构SGS公布数据显示,预计马来西亚6月1—30日棕榈油出口量为1230997吨,较5月同期出口的1329186吨减少7.39%,马来棕榈油产量增加出口减少,供应压力加大。

需求:国内疫情限制终端需求,下游消费较为平淡。

观点及建议:建议谨慎看空为主。

豆粕:需求有向好预期,连粕并未追随美豆走势

豆粕2209合约日内跌0.91%,收盘价3800元/吨,现货张家港43%蛋白豆粕3920元/吨。

产区情况:近期美国天气较为正常,作物生长优良率基本符合市场预期,且部分大豆主产区降雨预期增加,市场缺乏新炒作因素;6月种植面积报告数据利多,但库存报告拖累豆价,加上美联储加息,美国经济有衰退预期,市场情绪悲观,美豆并未成功反弹,小幅拉高后走弱。

国内情况:国内油厂压榨利润较差,6月大豆到港稍有下降,油厂开工积极,进口大豆数量虽降但豆粕供应依旧偏宽松,现货供应有宽松的趋势,库存处于累库中。

需求端:生猪价格反弹,补栏积极性增强,且饲料中豆粕添加比例或被调整,后续豆粕需求或有增加趋势。

观点及建议:豆粕2209合约近日弱势运行,建议谨慎看空,注意下方空间。