【文章导读】

受国内外因素共同影响,2022年上半年豆油价格两次冲高回落,大体呈现“M”型走势。当前美联储继续加息预期较强,宏观背景偏空,预计下半年豆油价格重心较上半年有所下移。但在成本端及国内供需的正向支撑下,仍将高位波动。

【本文关键词】

刷新高;冲高回落;美联储加息;美豆

|正文1886字阅读时间11\'欢迎分享

上半年豆油价格同比上涨21.05%

2022年上半年国内豆油价格延续2021年涨势,重心再度上移,一级豆油全国均价11279元/吨,较去年同期涨幅21.05%。其中出现两次明显的冲高回落,分别在3月和6月,高点出现在6月8日的12875元/吨,低点是1月6日的9728元/吨。今年上半年豆油价格延续高位运行,是国内外众多因素的共同作用所致。

国际扰动因素多,国内外植物油市场波动大

2022年上半年国际市场有两大扰动豆油行情的因素。首先是宏观方面,其次是棕榈油主产国印尼出口政策变化调整。一季度国际局势紧张升级,黑海运输不畅,能源及谷物供应趋紧,令大宗商品价格整体上涨,进而带动一季度国内豆油期价不断攀升。随着通胀加剧,3月美联储首次加息25个基点,大宗商品价格随之回落。与此同时,印尼棕榈油DMO政策调整导致棕榈油供应由收紧转为宽松,豆棕期价先涨后跌。其中一季度连盘豆油期价最大涨幅为4.16%,最大跌幅为3.81%。

二季度印尼从禁止棕油出口到因胀库转为加快出口,豆棕期价均出现第二次涨后回撤。6月美联储超预期加息75个基点,经济衰退担忧加剧,大宗商品市场宽幅下跌,国内市场亦难“独善其身”。连盘豆油期价最大涨幅为4.71%,最大跌幅为4.02%。因二季度宏观利空较多,第二次跌幅大于第一次。此外,各主要生柴国对生柴政策持支持态度,植物油需求前景乐观给予国内外期价支撑。国际市场多空指引下,上半年国内豆油行情波动较大。

2022年上半年,马棕主力均价5877令吉/吨,同比涨56.22%;美豆油主力均价72美分/磅,同比涨33.33%;大连商品交易所豆油主力均价10559元/吨,同比涨24.91%。

数据来源:大商所、BMD

数据来源:大商所、CME

进口大豆价增量减,成本支撑较强

从原料进口成本端看,2022年大豆进口成本较上年度有所提升。一季度在拉尼娜气候的持续影响下南美大豆减产,供应趋紧以及全球通胀背景令美豆价格不断走高。季度末的新季美豆播种面积预估增加,令二季度美豆期价上行受限。但因处于播种阶段,天气炒作导致期价维持高位运行。2022年上半年大豆进口成本均值5353元/吨,同比涨19.73%。因大豆进口成本持续攀升及国内4月起储备豆持续投放,今年油厂采购海外大豆积极性降低。据海关数据显示,2022年1-5月大豆进口量约3803万吨,同比缩减0.52%。

数据来源:海关总署、

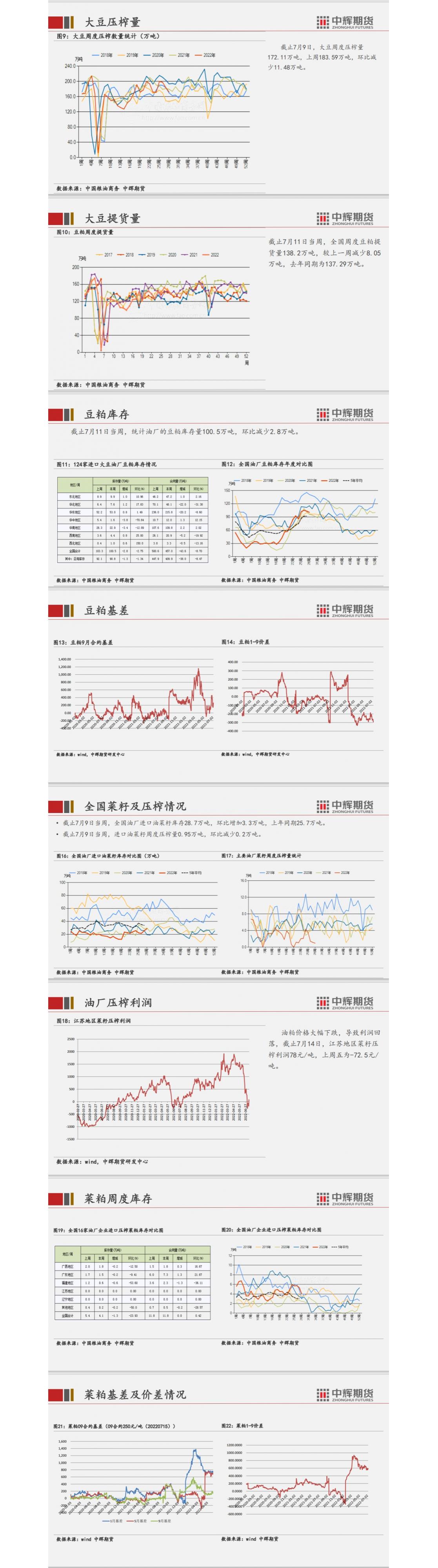

据调研统计,2022年上半年豆油总产量约701万吨,同比缩减14.09%。除原料进口量缩减外,油厂月度开工率普遍低于往年同期。二季度豆粕累库较快,油厂时有停机消化库存现象,开工率恢复有限,相应豆油产出并不宽松。

上半年豆油需求下降

受突发因素影响,上半年国内各地餐饮恢复情况不稳定,部分地区运输亦有受限,且豆油价格持续攀升亦影响了部分消费,豆油需求整体偏弱。监测数据显示,上半年豆油消费量总计724万吨,同比缩减17.07%。分月度来看,除2月受春节提振消费量有所增加外,其余月份均同比减少。

下半年豆油价格重心或下移

豆油的国际属性较强,所以国际市场因素的影响不可忽视。主要表现为:第一,美联储继续加息及经济衰退预期下,美元指数走强,商品市场或有一定下行压力,宏观市场整体氛围偏空。但国际紧张局势持续,能源供应尚存不确定性,原油期价下方有支撑,且主要生柴国对生柴政策的推进亦或能给予植物油市场正向支撑。第二,棕榈油主产国增产周期内,印尼库存累积较快,或继续加快出口步伐,棕榈油供应趋于宽松。随着价格走低,国内棕榈油到港或有增加,棕榈油基本面支撑逐步转弱。第三,本年度美豆种植面积增加,大豆丰产格局基本已定,美豆期价上行有压力。但生长收割季内天气炒作将继续给下半年美豆价格一定支撑。

下半年国内市场或呈现供弱需强的关系,豆油价格存阶段性上涨预期。因榨利亏损,三季度大豆到港或仍不及往年同期,豆油供应难有明显宽松迹象,且秋冬季油脂需求回暖,供需双向利好市场,同时豆油累库速度将放缓。

综合来看,下半年豆油行情或不能延续前期冲高的涨势,但在高位的美豆成本端以及国内外油脂需求好转的预期下,预计豆油行情整体呈高位波动,价格重心较上半年有所下移。