导语:股指期货:两市成交额降至8000多亿元,期指不同程度收跌。贵金属:美7月PMI表现欠佳,短期金银重获支撑。焦炭:基本面维持弱势,但盘面趋势不明朗起来。原油:临近美联储议息会议,原油震荡为主。甲醇:弱基本面+弱宏观,甲醇震荡偏弱。

股指期货:两市成交额降至8000多亿元,期指不同程度收跌

【今日行情】四大期指不同程度收跌。IF2208收盘价为2840,收跌0.31%;IH2208收盘价为4206.6,收跌0.42%;IC2208收盘价为6173.6,收跌1.14%;IM2208收盘价为6878.6,收跌1.12%。今日市场大中小盘表现分化,大盘指数窄幅震荡,表现抗跌,中小盘表现偏弱,全天震荡下行。板块方面,地产、家电以及煤炭小幅收涨,新能源、汽车跌幅居前。今日两市总成交额大幅缩量,降至8625亿元,缩量下跌或在一定程度上表明短期继续下跌风险有限,上证指数在3200点附近存有支撑。

【资金情况】今日北上资金净卖出33.85亿元,其中沪股通净卖出11.68亿元,深股通净卖出22.17亿元。中国央行今日开展50亿元7天期逆回购操作,因有120亿元逆回购到期,当日实现净回笼70亿元。7天期逆回购中标利率为2.1%,与此前持平,银行间流动性继续保持充裕。

【基本面】市场经过两个月的反弹修复,随着上半年经济预期的落地,短期进入政策和经济的博弈,开启横盘整理态势。我们认为,经济仍存较大下行压力,政策不会收紧,但在国内防风险以及海外欧美央行激进加息的多重因素制约下,预计宽松的力度也不会很大。因此,整体延续宽幅震荡的可能性较大,7月底的政治局会议对于整体市场预期将会有较大的影响,建议投资者重点关注。

观点及建议:短期单边暂时观望为主,套利方面关注中报季盈利预期较高的成长板块,可逢低关注多IC空IH套利。?

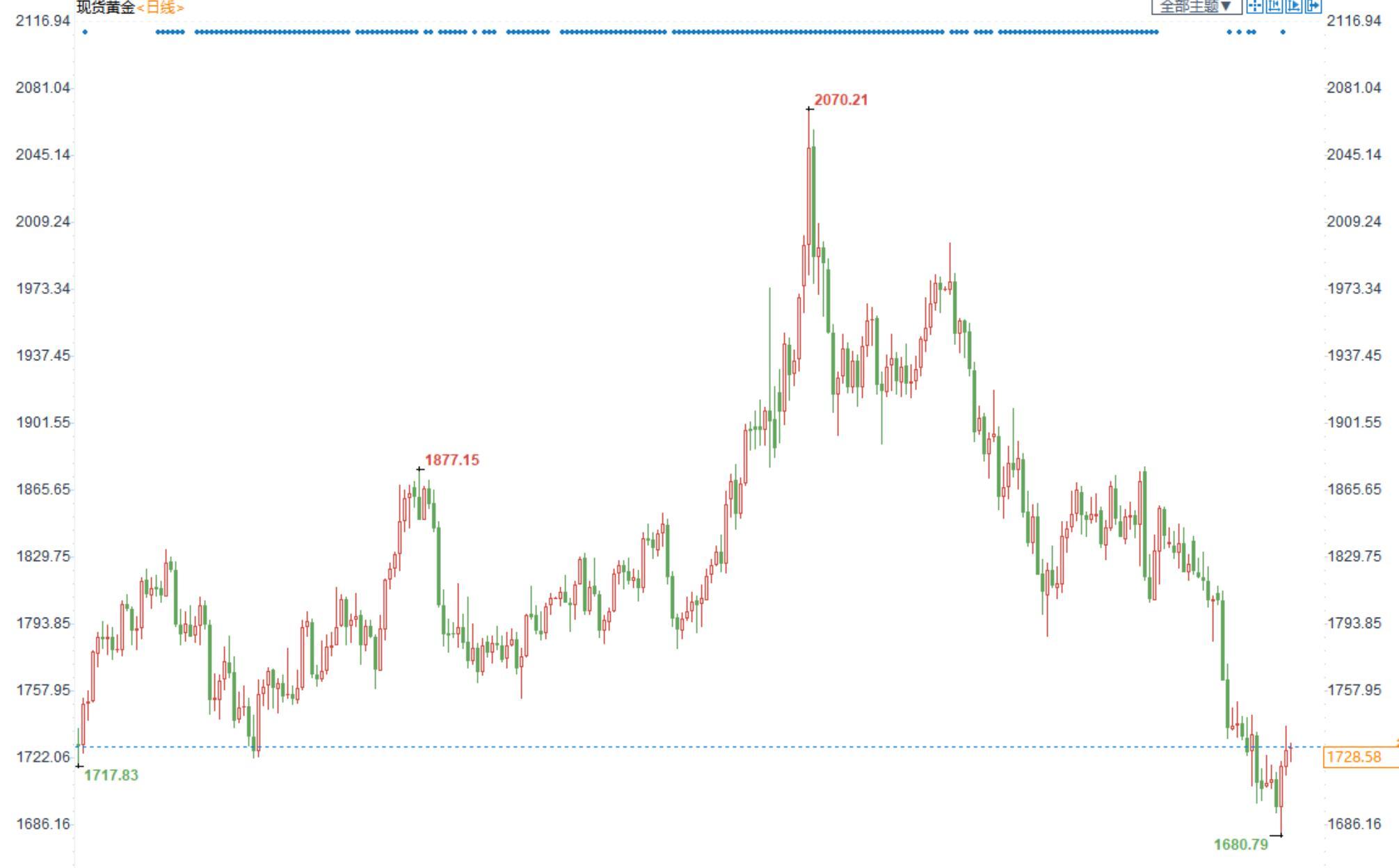

贵金属:美7月PMI表现欠佳,短期金银重获支撑

【今日行情】金银涨跌互现。AU2212收盘价为377.18,收涨0.32%;AG2212收盘价为4147,收跌0.84%。美元指数阶段性高位见顶回落,回调至106附近,短期对金银压制减弱;经济衰退预期升温,十年期美债收益率回调至2.7%附近,实际利率端弱于通胀预期端,短期对金银压制有所减弱。

【投资需求】在ETF持仓方面,7月22日全球最大黄金ETF—SPDR持仓保持不变为1005.87吨,全球最大白银ETF—SLV持仓保持不变为15566.82吨。

【资讯】美国7月Markit制造业PMI初值录得52.3,创2020年8月以来新低;美国7月Markit服务业PMI初值录得47,创2020年6月以来新低。

【基本面】本周四凌晨即将迎来美联储年内第五次议息会议决议,随着多个经济数据表现欠佳以及多家国际机构下调经济增速预期,美联储此次线性加息100个基点的预期下降,甚至有预期表示可能不会加息75个基点,而是加息50个基点。激进加息预期的降温加上经济衰退预期愈演愈烈,金银止跌但反弹动力似乎并不是很强,整体陷入震荡之中,单边性价比大幅下降。

观点及建议:单边谨慎为主,短期仍可逢低关注多金空银套利。

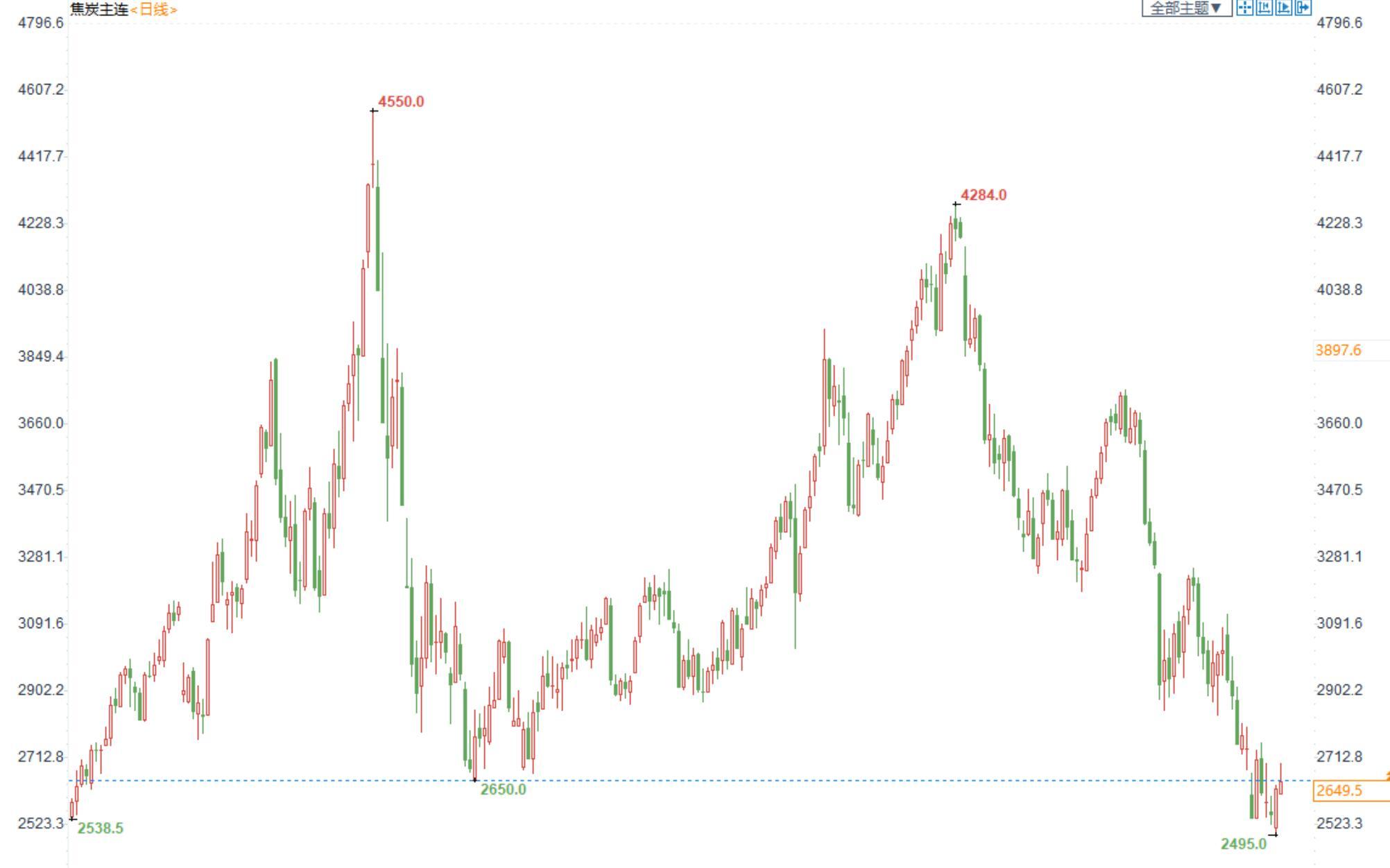

焦炭:基本面维持弱势,但盘面趋势不明朗起来

价格:今日09合约收于2649.5,港口仓单成本2721元/吨。截止目前产地四轮降价共900元/吨,钢厂仍有第五轮提降预期。

供应:考虑钢厂停产、检修压产行为较多另外自身亏损供应持续收紧,厂内库存仍在增加,

需求:当前铁水仍处于快速下滑状态,不过随着原料持续回落以及近期成品价格稳中趋涨盈利能力有所修复,但基本仍多处于亏损状态,刚需压制短期原料端表现依旧偏弱,

后期关注:钢厂的生产节奏的变化以及盈利情况。

观点及建议:铁水产量即双焦的刚需下滑明显,焦企虽然在控制生产,但厂内库存仍在累积,出货也不顺畅。之前我们最关心的钢厂利润近期有所企稳好转,但钢厂利润是否形成趋势性上涨仍有待观察,但中长期来看随着淡季结束需求边际好转可能性较大。还有一个不确定性因素在于今年具体的粗钢产量压减政策是否会有明确的数字,也成为判断双焦能否顺利反弹的重要事件。短期处于市场不明朗时期,等待新驱动。

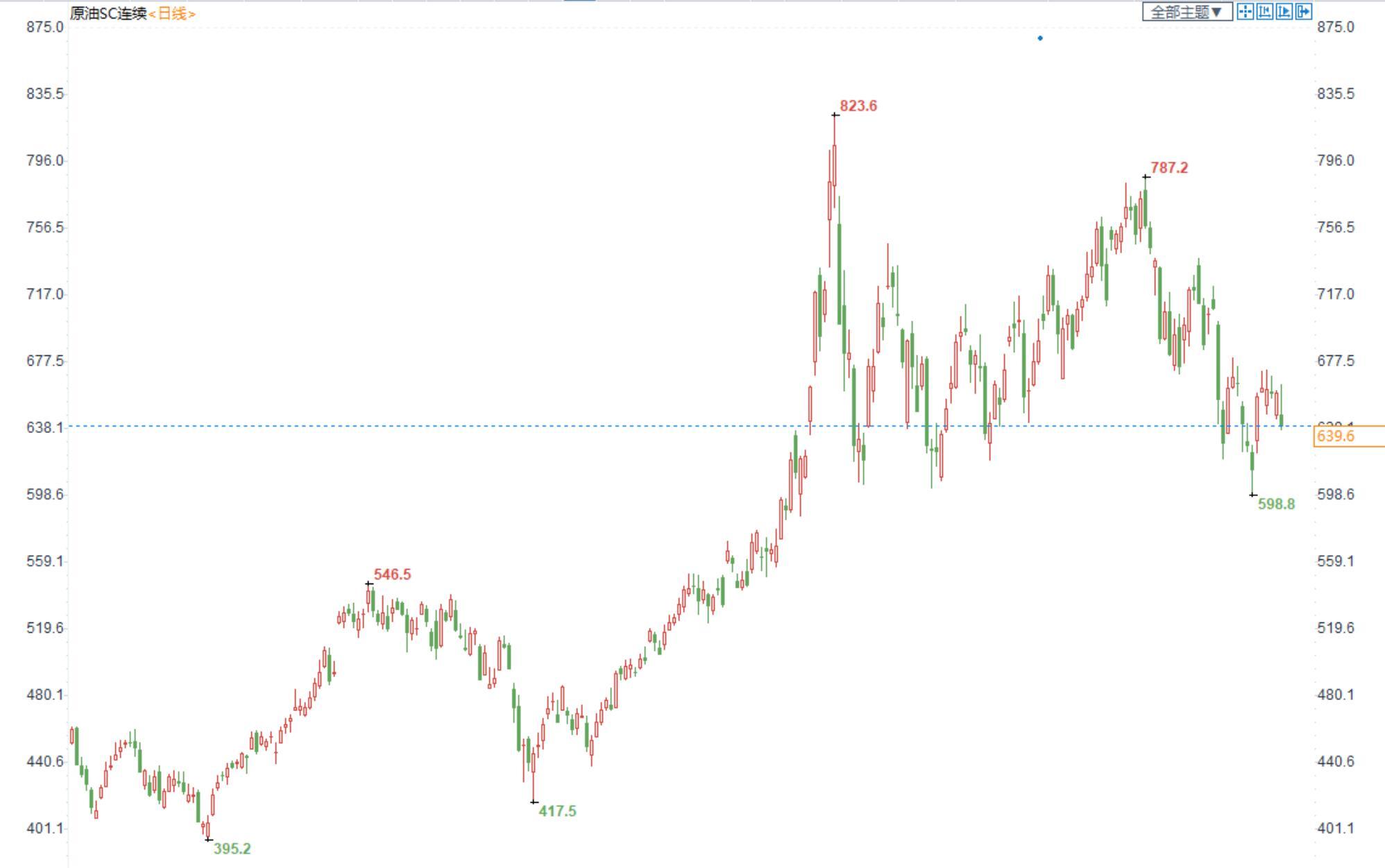

原油:临近美联储议息会议,原油震荡为主

期货市场,布油小幅下跌,目前在97美元附近震荡整理,偏弱运行;国内SC2209合约跌超3%,收盘价639.6;

基本面:供给端,拜登访问沙特后并未带来增产协议,一切还要看8月3号的OPEC会议,沙特表示要与联盟内包括俄罗斯一直决议原油的供应量。需求端,目前美国汽油消费开始回落,欧元区7月消费者信心指数初值降至-27,创历史新低,欧洲面临经济衰退的压力较大,需求较弱。且加之与俄罗斯地缘政治紧张局势的影响,能源危机依旧存在,中长期来看原油的价格还是要看美欧对俄罗斯能源制裁的程度。自欧盟委员会上周提出措施,要求各国从下月起将天然气使用量削减15%以来,欧盟27个成员国的外交官一直在进行谈判,关注后续对天然气的措施。

宏观方面:全球经济衰退压力依旧较大。美国上月CPI数据高位,美联储对通胀的零容忍态度也决定了7月加息75个基点的概率是很大的,关注周四的议息会议,全球风险资产可能将再一次面临回调;欧洲目前受制于俄罗斯的能源加之疫情影响,经济疲软;国内疫情形势依旧严峻,安徽等地疫情反弹明显,终端消费偏弱。

观点及建议:总体来看,经济衰退的预期随时可能压制市场。在这种情况下,原油自身上行动力不足,下方有低库存的强支撑,原油2209合约大概率震荡走势为主,参考区间(610,690)。

甲醇:弱基本面+弱宏观,甲醇震荡偏弱

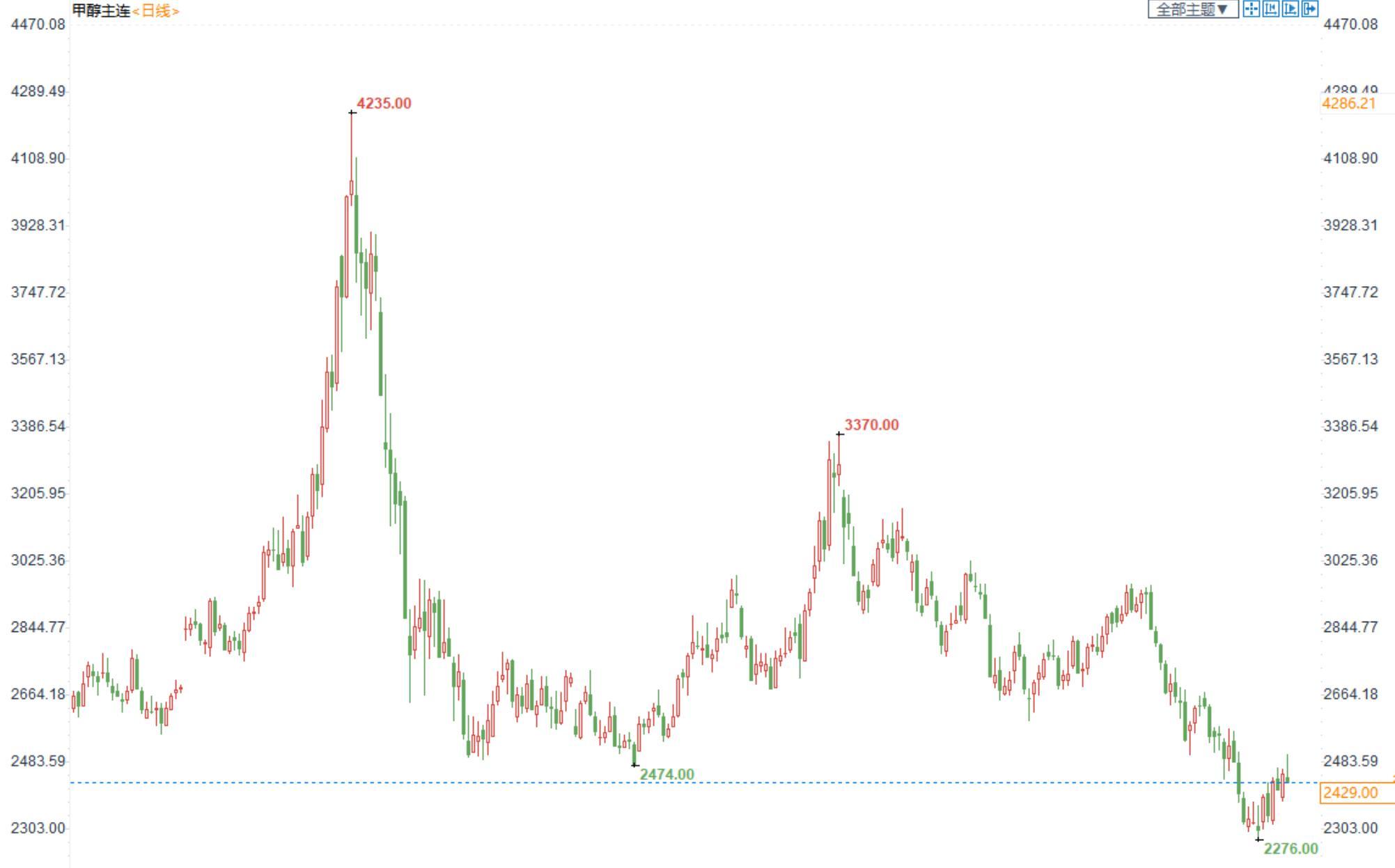

期货市场,甲醇2209合约小幅收跌,收盘价为2429。现货方面,太仓甲醇市场报盘2455-2470元/吨。

成本端:黑色系集体反弹,给予甲醇一定的成本支撑;但就宏观来看,煤炭市场并不乐观;

供需面:上周甲醇供给端开工率下降,外采煤炭的山东和焦炉气为主的山西,河北等地,焦炭开工率下降,引起甲醇的开工率下降,供给端有一定的缩量;需求端,MTO装置开工率继续下降,终端需求疲软。

宏观方面,原油基本反弹结束,后续震荡走势的概率偏大。国内李总理不断强调稳就业,关注后续政策端的发力。

观点及建议:甲醇2209合约依旧延续前期偏弱走势,弱宏观加之弱基本面格局,甲醇后续下跌的概率大于上涨的概率,下跌的空间还是要看煤炭的价格。

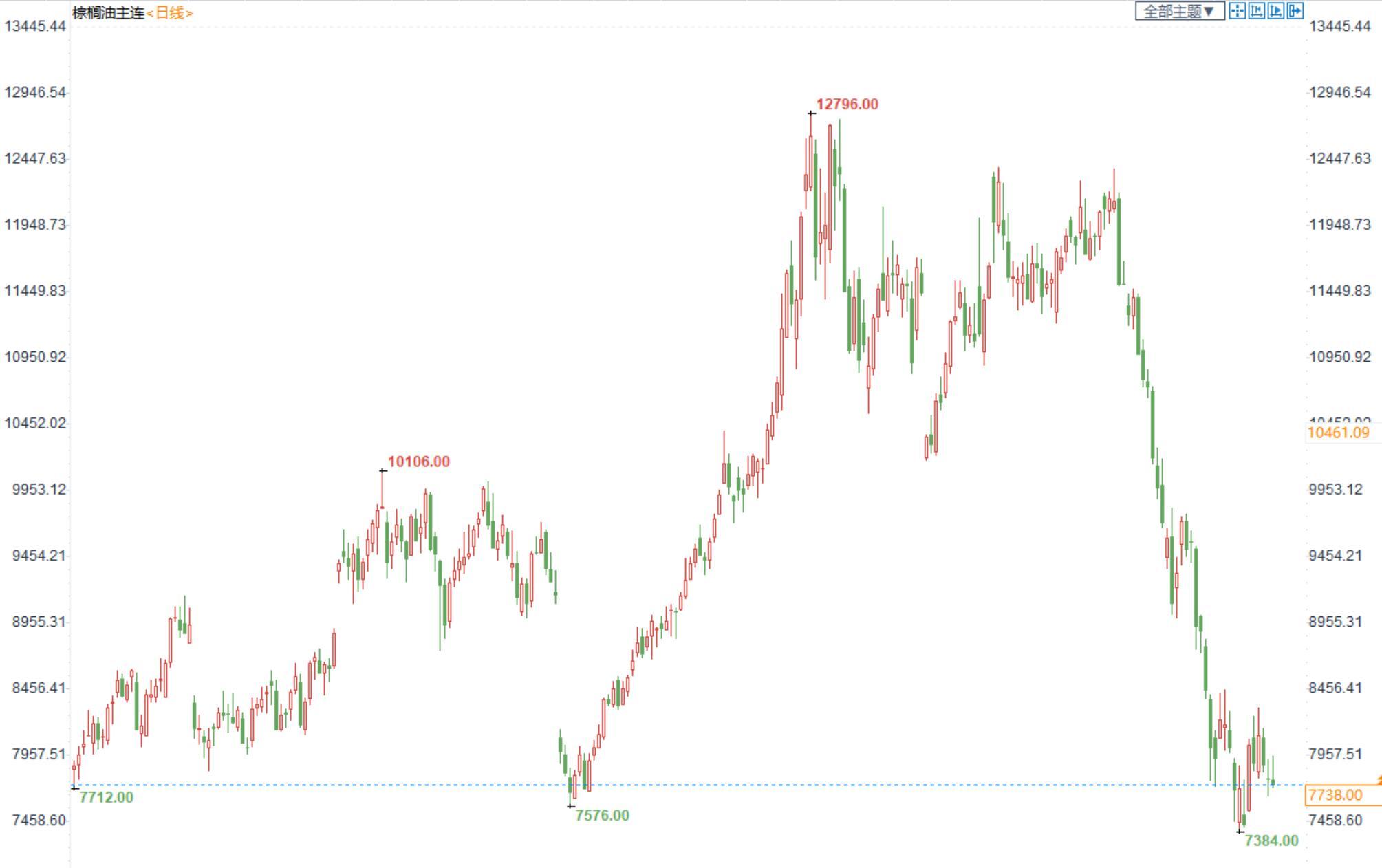

棕榈油:市场供大于求。短期棕油弱势运行

棕榈油2209合约日内跌0.57%,收盘7738元/吨;广州市场棕榈油9530元/吨。

宏观:市场悲观情绪稍有好转,对市场的压制减弱,但整体还较低迷。

供应:印尼推进生柴B35计划和取消棕油出口税以加快去库,导致国际上棕油供应增加,短期对市场形成压制;马来当前产量恢复缓慢,且7月数据表示仍有减产的问题,考虑到印尼方也宣布将停止向马来输送劳工,马来产量增加缓慢,对市场有一定支撑。

需求:疫情限制终端需求,下游消费较为平淡。印度和中国虽然将加大进口量,但增量有限。

总结:目前油脂市场受宏观压制下维持疲弱,同时基本面处于供大于求的格局,价格弱势运行,但因天气炒作给豆类提供支撑,同时油脂基本跌至阶段性低位,利空出尽后油脂或延续整理行情。

观点及建议:建议谨慎看空为主。

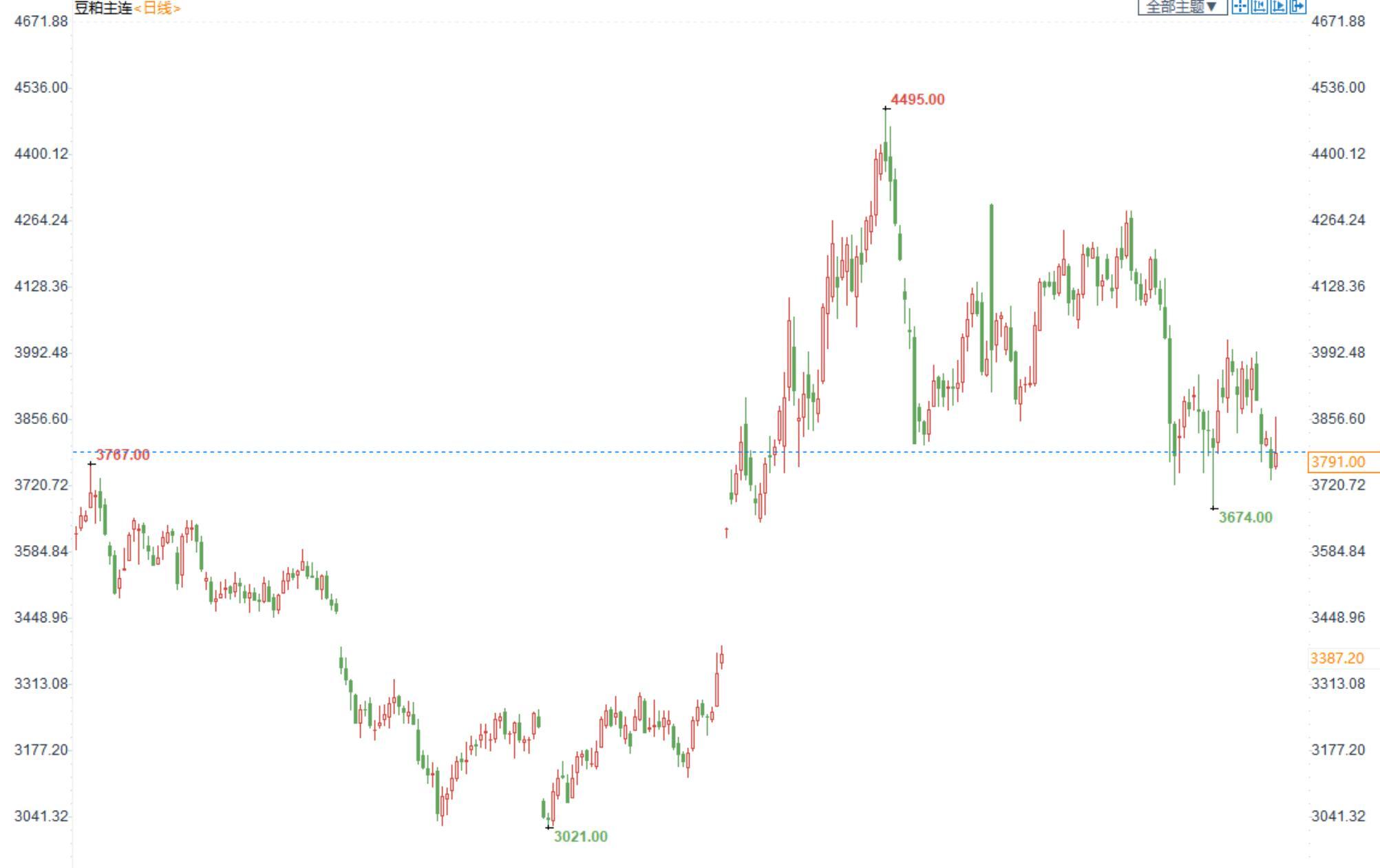

豆粕:美国产区降雨增加,豆粕随美豆弱势震荡

豆粕2209合约日内涨0.85%,收盘价3791元/吨,现货张家港43%蛋白豆粕4040元/吨。

宏观:市场悲观情绪稍有缓解,但仍有少许压制、

产区情况:美国新季大豆播种面积减少,且天气干旱或影响作物生长,导致最终新作减产,引起市场炒作;近期美国多地有降雨增加预期,再加上市场对中国的大量采购需求并未兑现,南美地区新季大豆或许增产,引起美豆走弱。

国内情况:国内油厂压榨利润较差,后续买船数量不多,7月大豆到港明显下降,后续大豆供应或减少;国内油厂开工积极,但后续到港有限,豆粕库存开始进入去库期,供应压力逐渐减弱。

需求端:生猪价格反弹,补栏积极性增强,且饲料中豆粕添加比例或被调整,后续豆粕需求或稳中渐增。

观点及建议:美国天气好转,豆粕2209合约在近期随美豆弱势震荡为主。