导语:股指期货:上证综指仍处于3300点下方,两市量能连续第二日处于万亿之下。贵金属:今晚美国6月通胀数据来袭,此前白宫秘书曾表示最新数据仍将高企。焦煤:焦企限产有扩大趋势,若第三轮提降落地焦煤价格仍有压力。原油:EIA下调原油需求预期,原油短期弱势为主。甲醇:下游需求萎靡,甲醇震荡偏弱。棕榈油:美豆对豆油提振有限,油脂市场继续走弱。豆粕:USDA报告整体偏空,豆粕随美豆回落。

股指期货:上证综指仍处于3300点下方,两市量能连续第二日处于万亿之下

【今日行情】三大期指涨跌互现。IF2207收盘价为4306.6,收涨0.13%;IH2207收盘价为2898.4,收跌0.37%;IC2207收盘价为6240.2,收涨0.23%。今日市场宽幅震荡为主,上证综指仍处于3300点下方,短期市场陷入震荡。板块方面,新能源、机械及电力板块收涨,两市个股涨多跌少,超3300只个股收涨,成交额降至9424亿元,连续第二个交易日保持在万亿之下,市场短期观望情绪有所加重。

【资金情况】今日北上资金净卖出68.74亿元,流出额较前期继续增加,其中沪股通净卖出37.84亿元,深股通净卖出30.90亿元。中国央行今日开展30亿元7天期逆回购操作,因有30亿元逆回购到期,当日实现零投放零回笼。7天期逆回购中标利率为2.1%,与此前持平。央行已连续8日保持30亿元的地量逆回购操作,但银行间资金仍旧较为充裕,因此对短期市场影响有限。

【基本面】单从PMI的走势图来看,3、4月份疫情扰动所造成的预期差已快速修复,进入三季度市场将重新回归经济与政策博弈的内生逻辑,且经过两个多月的反弹修复,市场也面临技术上的调整。因此,我们认为中期市场将由前期的单向波动转为双向波动。本周五即将公布6月及二季度经济数据,建议重点关注,这将会成为中期市场观测经济及政策走向的关键点。

观点及建议:短期单边暂时观望为主,套利方面关注中报季盈利预期较高的成长板块,可逢低关注多IF空IH套利。

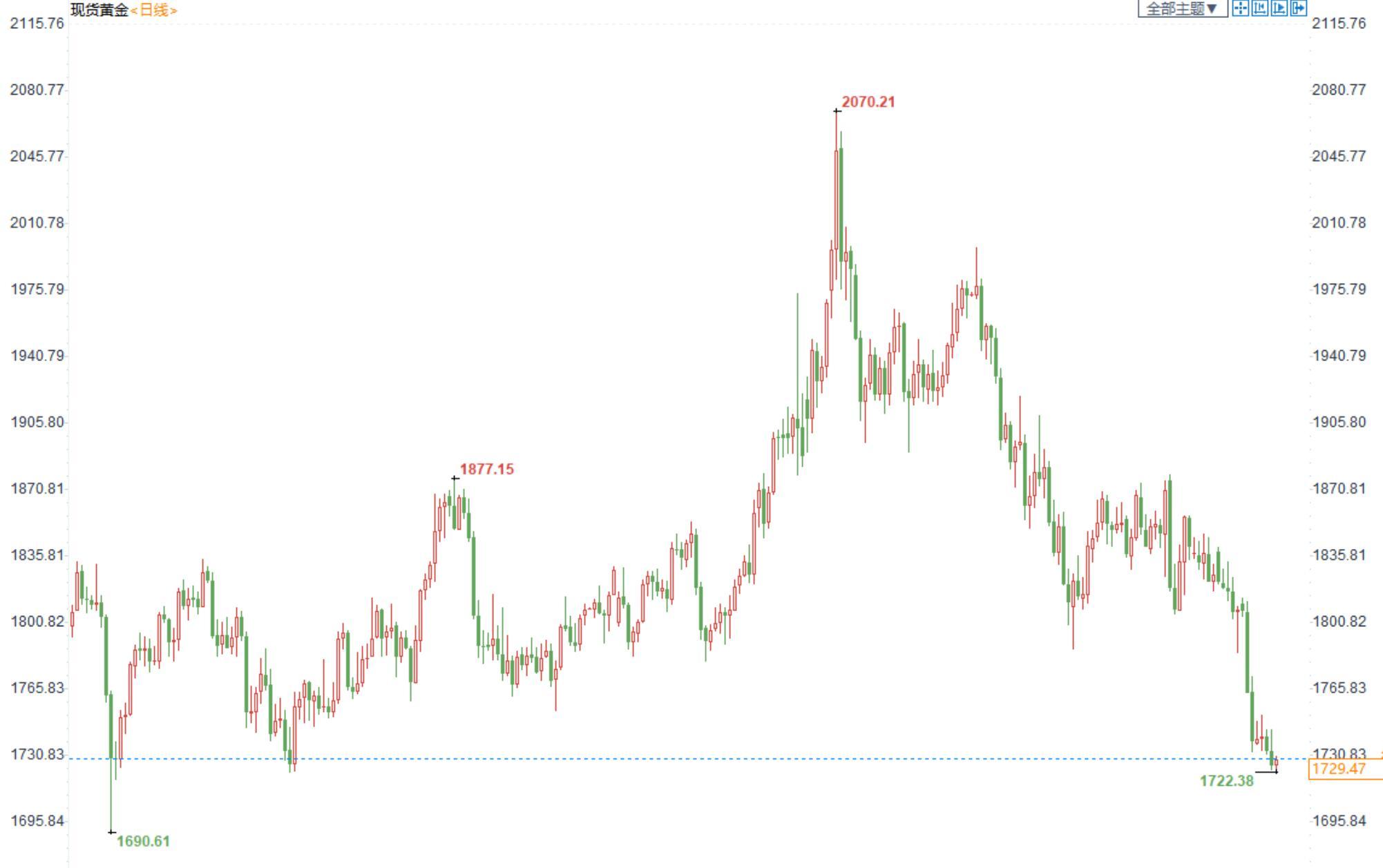

贵金属:今晚美国6月通胀数据来袭,此前白宫秘书曾表示最新数据仍将高企

【今日行情】金银均收跌。AU2208收盘价为374.50,收跌0.56%;AG2212收盘价为4194,收跌0.36%。受欧元区经济衰退预期以及美联储加速加息等综合影响,美元指数走强仍处于108上方,短期对金银压制增强;市场交易衰退预期增加对国债的需求,十年期美债收益率重回3%下方,实际利率端强于通胀预期端,中期对金银压制仍存。

【投资需求】在ETF持仓方面,7月12日全球最大黄金ETF—SPDR持仓减少1.74吨至1021.53吨,全球最大白银ETF—SLV持仓减少91.79吨至16002.78吨。

【资讯】欧元区7月ZEW经济景气指数录得-51.1,德国7月ZEW经济景气指数录得-53.8,均创2011年12月以来新低。

【基本面】欧洲能源供应问题、欧央行加息以及高通胀等使得欧洲经济前景大幅恶化,被动推升了美元的强势,加上美联储近期频繁传递的7月加息75个基点的预期,使得美元指数大幅走强,对金银产生较强压制。与此同时,美债收益率出现15年来最大倒挂,也进一步在加强市场对于经济衰退的预期。短期,金银主要还是受到美元指数走强和美联储加速加息的压制较强,内盘金银由于受到人民币贬值的影响,表现会较外盘更为抗跌一些,但整体趋势不变。今晚公布美国6月CPI同比,将影响市场对于接下来美联储加息幅度和对全球经济预期的影响,建议重点关注。

观点及建议:当前金银短线反弹动力并不明显,仍旧表现弱势,以逢高看空为主。从短期来看,这次金银破位下跌主要受到美元指数的压制,建议近期重点关注该指标的走势。

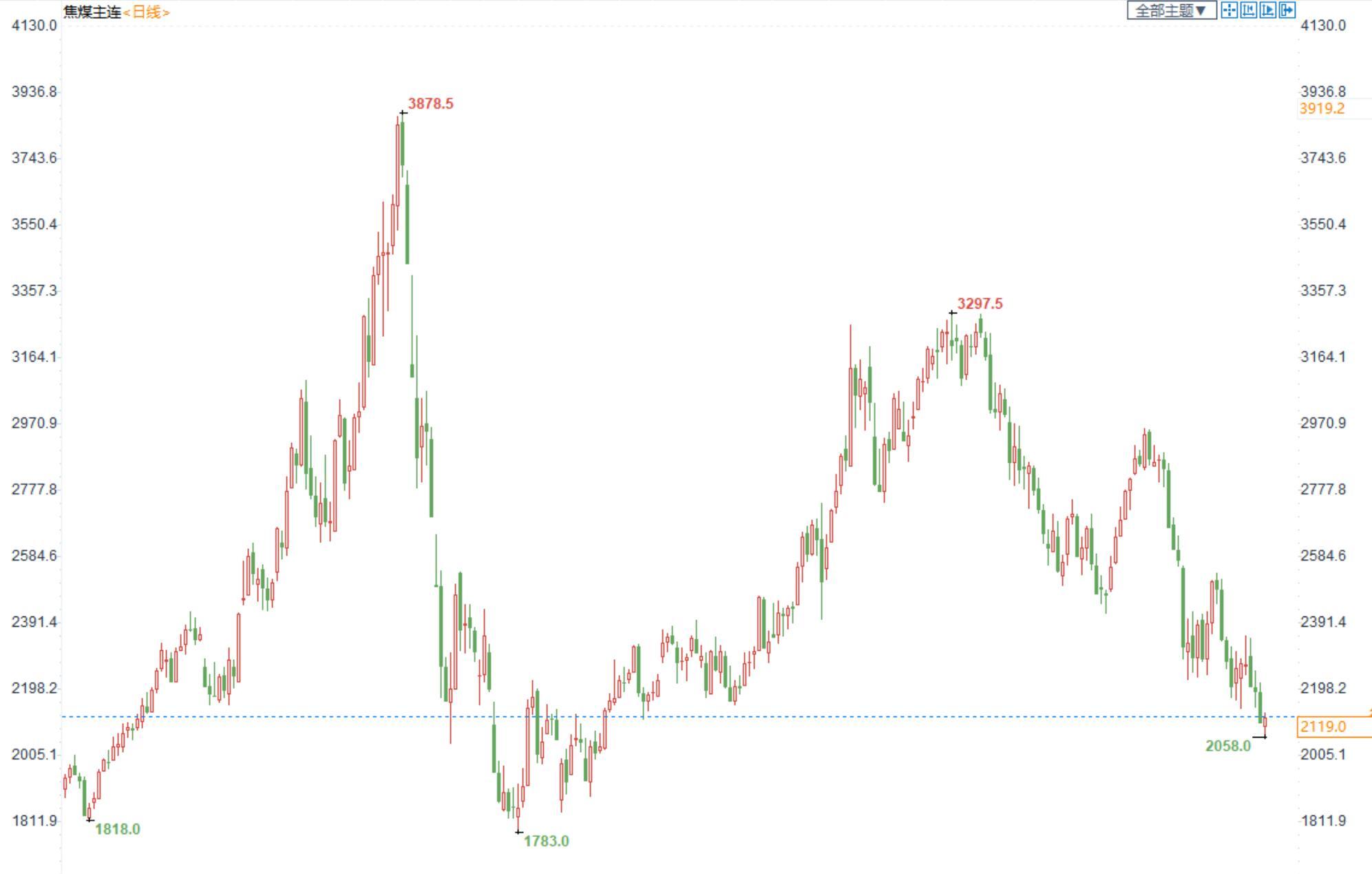

焦煤:焦企限产有扩大趋势,若第三轮提降落地焦煤价格仍有压力

价格:今日09合约收盘价2118收阳线,但整体延续弱势。蒙古主焦仓单成本2620元/吨。昨日煤矿线上竞拍流拍现象再度增多,且成交价格不同程度下跌。煤矿方面部分相对偏高的市场价格继续补跌,今日山西临汾乡宁地区部分煤矿低硫主焦及瘦煤价格下跌150-200元/吨,多数价格暂稳为主。

需求:随着钢材价格持续下跌,市场悲观情绪蔓延,焦企需求疲软,对原料煤放缓采购,贸易商及洗煤厂观望情绪浓厚,

进口蒙煤:昨日甘其毛都口岸通关520车,通关量维持高位水平,目前口岸外运煤仍处于停滞状态,市场交投氛围冷清,贸易商考虑成本因素再度压缩短盘运费。

观点及建议:焦企通过主动限产调节降价压力,较为灵活,下跌风险仍来自于钢厂利润的压力,投资者需紧盯成材销售情况。对于炼焦煤,负反馈压力大于焦炭,看多焦化利润观点仍可持有。

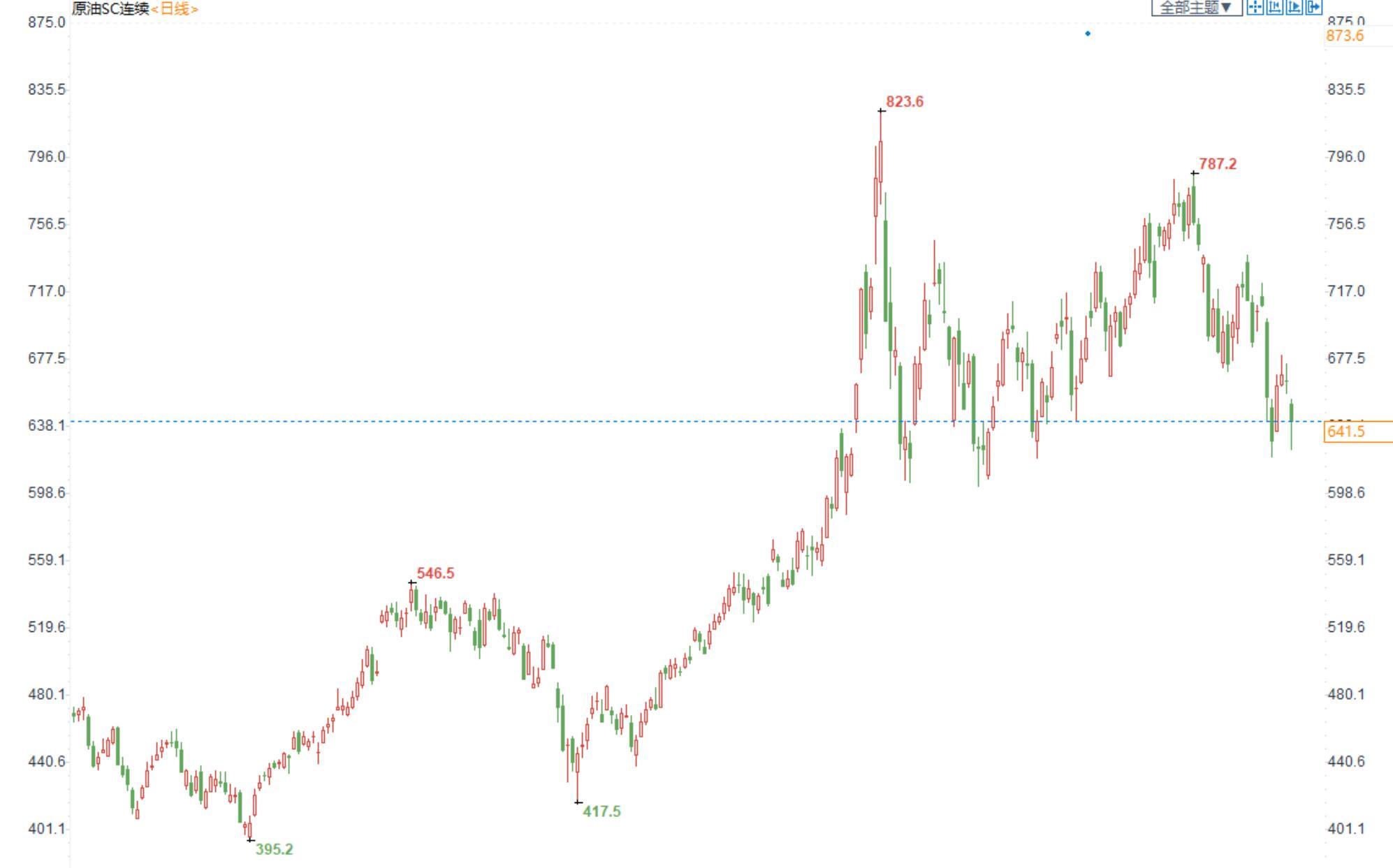

原油:EIA下调原油需求预期,原油短期弱势为主

期货市场,布油在盘中跌破100美元之后反弹,目前在100美元附近震荡整理,国内SC2208合约跌超2%,收长下引线。

宏观方面,美国6月非农就业人数增加37.2万人,为2021年4月以来最小增幅,预估为26.8万人,前值为39万人。美国大非农数据超市场预期,且显示就业增加人数上涨,关注7月美联储加息的态度,预计是偏鹰派的,美联储加息和弱宏观导致原油价格易跌难涨。关注今日晚间美国的CPI数据。

供需方面:OPEC和EIA纷纷发布本月月报,EIA调低了2022年原油的需求预期,两大月报都显示OPEC 7月原油产量上涨;关注IEA月报。

观点及建议:目前原油的供需面逻辑市场已经开始不炒作了,主要还是宏观方面的影响,关注美联储加息脚步,疫情的情况等,关注今日晚间的美国CPI数据,如果显示通胀依旧严重,美联储很可能7月加息75个基点,短期我们认为原油在经历了前期大幅下跌后,预计震荡偏弱走势概率偏大。

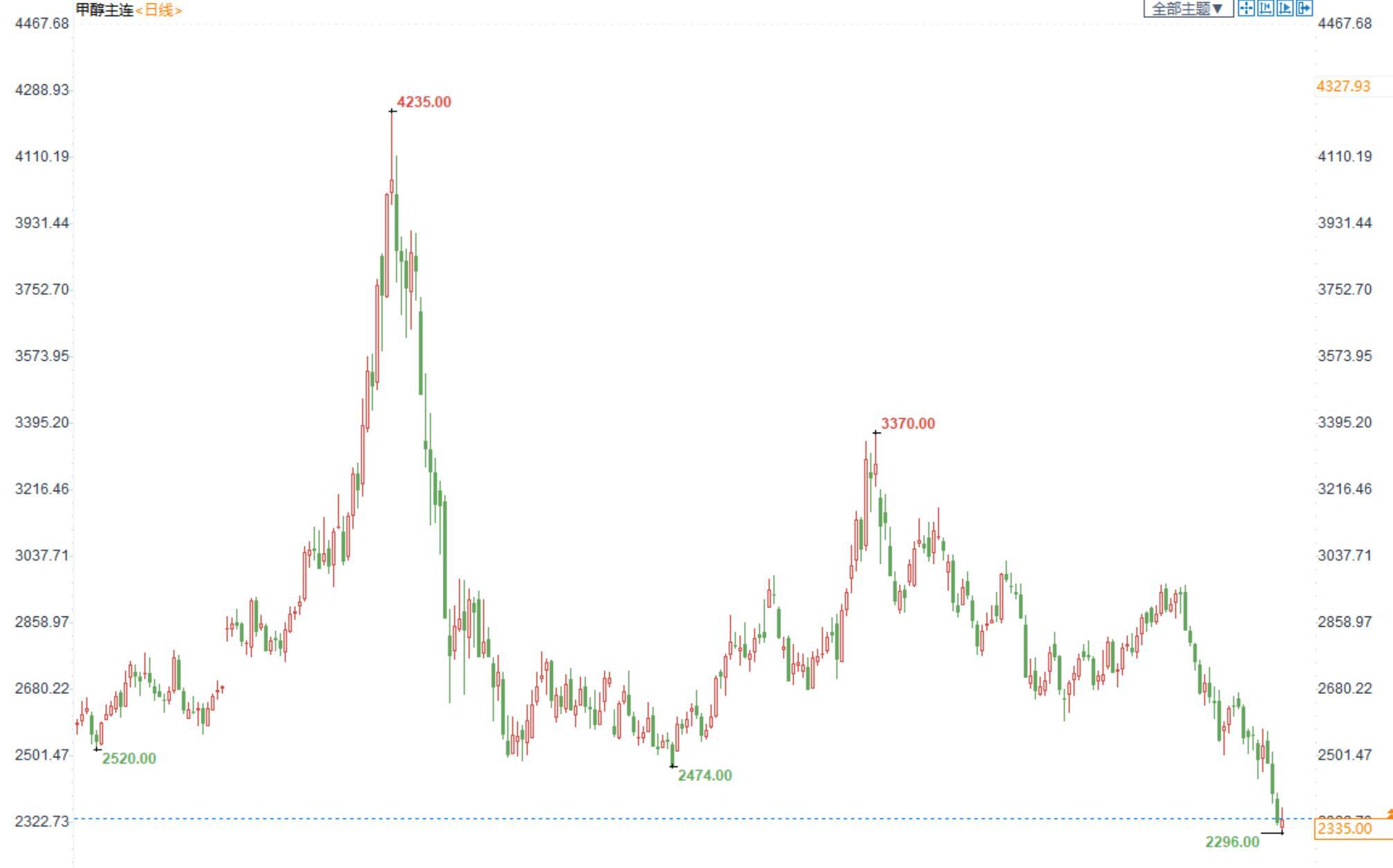

甲醇:下游需求萎靡,甲醇震荡偏弱

期货市场,甲醇2209合约小幅收涨,短期以下跌过程的反弹对待。现货端,太仓甲醇市场报盘23400-2350元/吨。

成本端,煤炭价格继续下挫,终端和下游工厂拿货较为谨慎,以刚需为主;

供需方面,甲醇上周开工率小幅下降,7月中旬有部分装置检修,我们关注其进度;需求端,烯烃开工率下降,终端需求恢复较差;库存方面,本周港口价格低位,部门贸易商开始低价采购,整体维持去库,后期进口压力依旧很大;

宏观方面,原油下挫,美元指数强势,短期美联储的发言偏鹰派,且可能在7月加息75个基点,高油价制约着需求端的恢复,短期我们关注宏观是否能够企稳;

观点及建议:目前甲醇在弱宏观和弱基本面的指引下,震荡下跌,我们建议前期高位空单可继续持有,时刻关注原油端的走势,若原油企稳,甲醇可能短期有小的反弹。

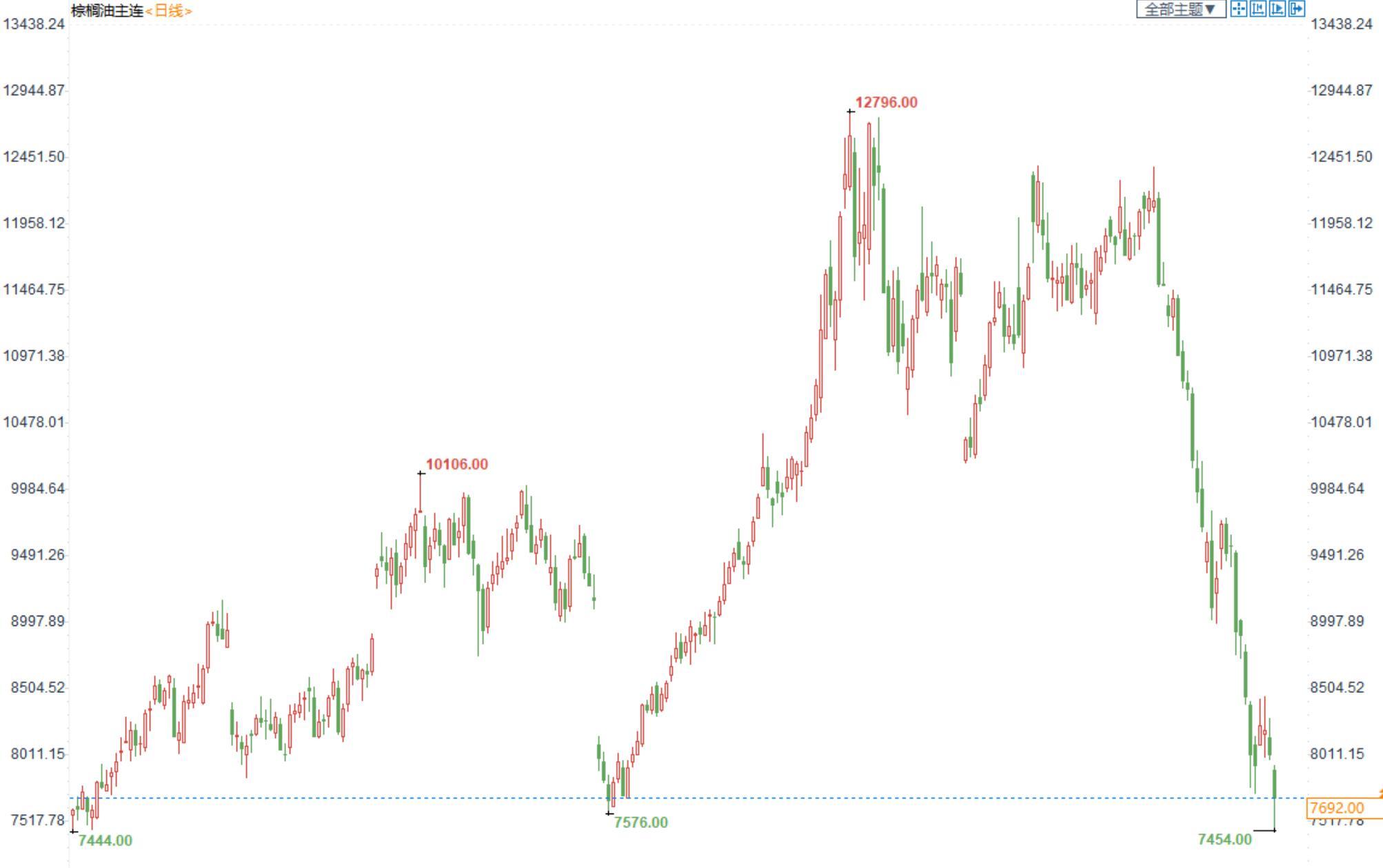

棕榈油:美豆对豆油提振有限,油脂市场继续走弱

棕榈油2209合约日内跌4.02%,收盘7694元/吨;广州市场棕榈油8940元/吨。

宏观:美联储加息落地,市场氛围较差,市场对全球金融衰退存在担忧,压制油价。

供应:印尼国内因前期的出口禁令导致大量棕榈油累库,虽然印尼政府将从7月20日实行B35计划,旨在提高棕榈油需求,但印尼棕油胀库压力仍很大,短期对市场形成压制;马来6月产量与库存增加有限,但出口恶化,对市场提振不足。

需求:国内疫情限制终端需求,下游消费较为平淡。

总结:目前油脂市场受宏观压制下维持疲弱,同时基本面处于供大于求的格局,价格弱势运行。

观点及建议:建议谨慎看空为主。

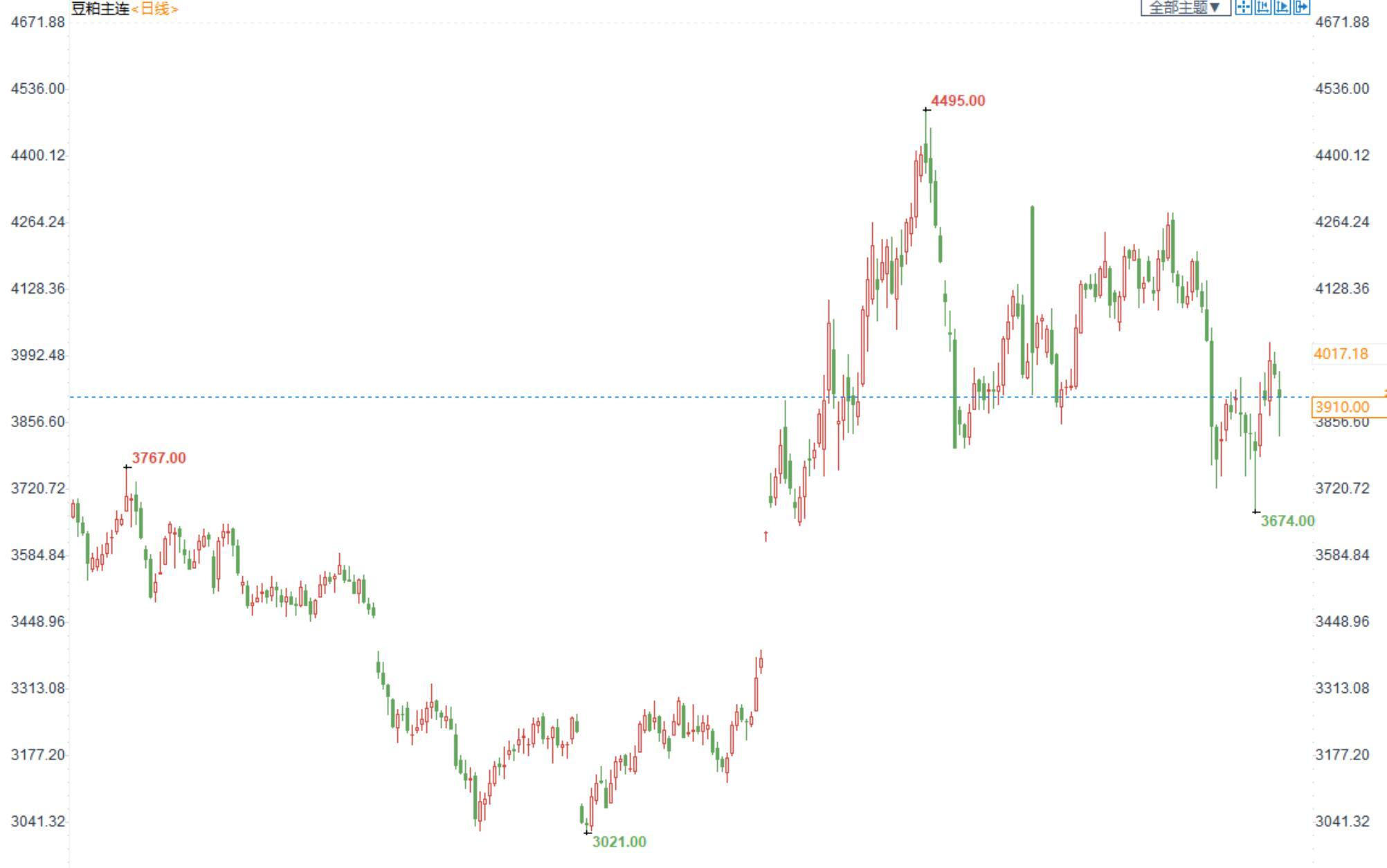

豆粕:USDA报告整体偏空,豆粕随美豆回落

豆粕2209合约日内跌1.19%,收盘价3910元/吨,现货张家港43%蛋白豆粕4055元/吨。

宏观:市场悲观情绪稍有缓解,前期种植面积下降导致供应有紧缺预期的美豆开始反弹。

产区情况:7月USDA报告对新季美豆产量预估基本符合市场预期,虽利多但利多以在7月初就被市场提前知晓;旧季全球大豆产量小幅上调,加上新季大豆需求下调,利空大于利多,压制美豆价格。

国内情况:国内油厂压榨利润较差,后续或减少买船,7月大豆到港明显下降,后续大豆供应或减少;国内油厂开工积极,但后续到港有限,豆粕库存开始进入去库期,供应压力逐渐减弱。

需求端:生猪价格反弹,补栏积极性增强,且饲料中豆粕添加比例或被调整,后续豆粕需求或有增加趋势。

观点及建议:豆粕2209合约今日随美豆回落,但因整体基本面支撑好于油脂,近日维持粕强油弱格局。