导语:6月29日上海原油价格收盘上涨14.6元,涨幅2.07%。主力合约2209终盘收于720.6元/桶,涨14.6元/桶。油价收涨,主要因市场对OPEC能否增产存疑,且利比亚形势严峻,或暂停原油出口。周三(6月29日)上海原油价格收盘上涨14.6元,涨幅2.07%。主力合约2209终盘收于720.6元/桶,涨14.6元/桶。油价收涨,主要因市场对OPEC能否增产存疑,且利比亚形势严峻,或暂停原油出口。

期货合约和成交情况一览

交易综述与交易策略

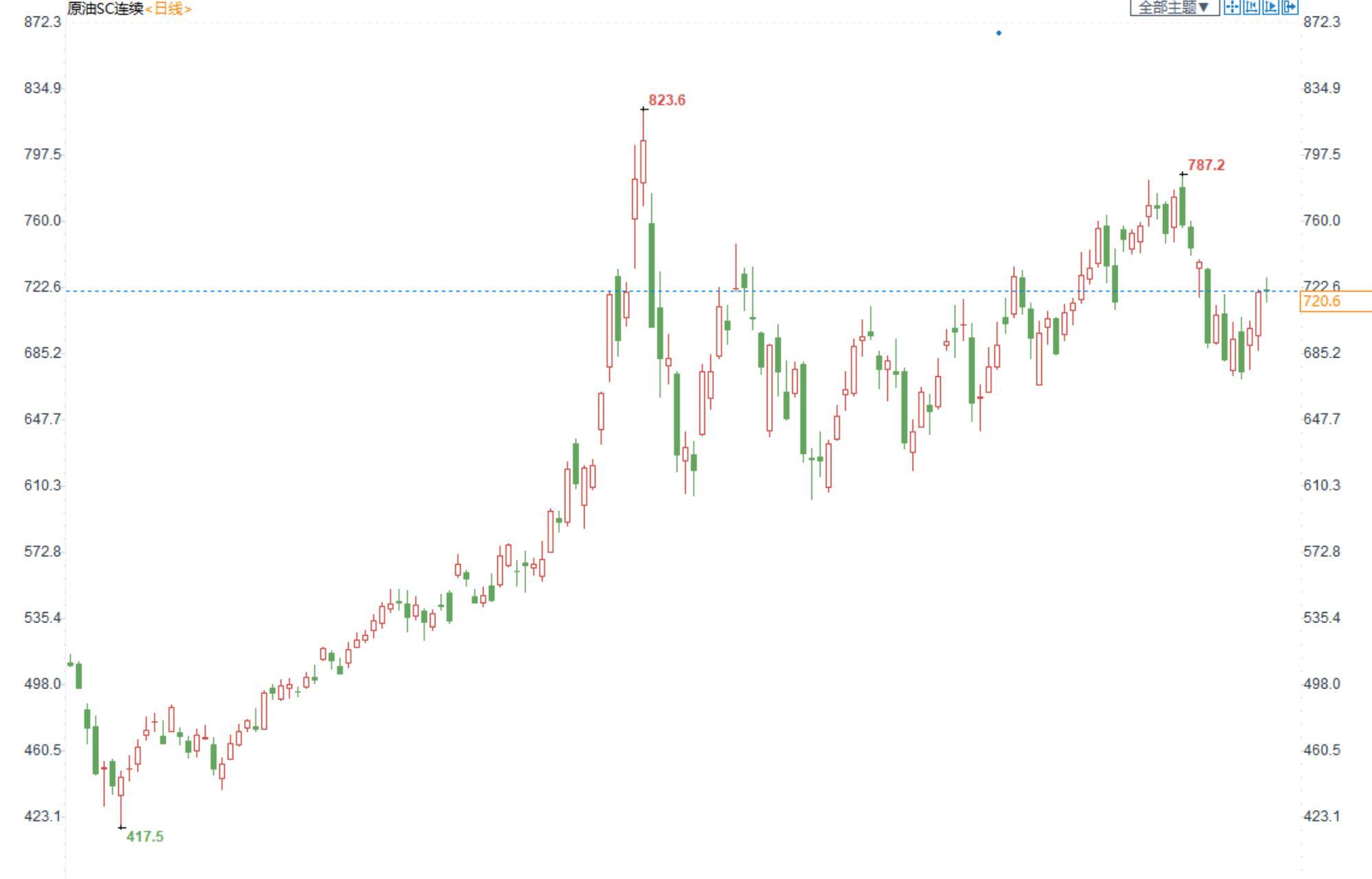

(INE原油日线图)

基本面上,G7开会进一步对俄制裁,俄原油供给受限,同时OPEC增产有限,利比亚供给可能收到严重影响,支持了油价。不过全球央行升息和经济放缓的担忧情绪,限制油价走高。技术面来看,油价k线基本维持在均线附近,各项技术指标陷入中性区间。投资者可以维持区间震荡的操作思路来交易。

阻力位:INE原油735.0,美油109.53

支撑位:INE原油650.0,美油96.87

中国及海外消息

OPEC+继续增产的能力存疑,支持油价

随着国际油价一路飙升,美国汽油价格迭创新高,民众怨声载道,美国总统拜登曾多次施压OPEC+组织,要求后者增加原油产量。但现在看来,不是OPEC+不愿意增产,而是心有余而力不足。

不要说增产,OPEC+现在连原有的产量目标都完不成。据媒体报道,过去两年,OPEC+产油国向全球市场供应的石油比其承诺的水平低了逾5亿桶。这加剧了对OPEC+稳住全球油市能力的担忧。作为全球石油主要的供应来源,过去一些年OPEC+产量的增减对油价走势有着主导性的作用,而现在该组织似乎正在逐渐失去对油价的掌控。

由于一些成员国受投资减少和运营问题的困扰,OPEC+组织几个月来一直难以按照承诺量向市场供应石油。目前仅波斯湾的几个核心成员国仍具有闲置产能,但这些闲置产能远不足以弥补全球市场因制裁俄罗斯而损失的原油产量。

早前OPEC+部长们同意在7月和8月日增产64.8万桶原油,高于近几个月日增产43.2万桶的水平,增产幅度提高约50%。现在,人们对OPEC+能给市场带来多少额外供应持怀疑态度。

周一 ,法国总统马克龙在七国集团峰会上对美国总统拜登表示,阿联酋总统穆罕默德·本·扎耶德透露OPEC+的两个主要石油出口国沙特和阿联酋已经几乎在尽最大力量开采石油。作为回应,阿联酋石油部长Suhail Al Mazrouei表示,该国的原油日产量约为317万桶,接近其在OPEC+协议中的产量上限。

最近几个月,美国一再呼吁沙特和其他OPEC+成员国利用好数百万桶的闲置产能,生产更多的石油,以帮助平抑国际油价。

利比亚“形势非常严峻”,或暂停石油出口

6月27日,利比亚国家石油公司表示,由于政治危机越来越恶化,利比亚当局可能会在未来三天内封锁苏尔特湾的出口。苏尔特湾沿岸的Es Sider、Ras Lanuf、Brega和Zueitina都是石油出口的主要港口。

根据6月27日的一份声明,利比亚国家石油公司表示,该公司可能在72小时内宣布由于不可抗力因素而停止出货。这是合同中允许的条款。

利比亚国家石油公司主席Mustafa Sanalla表示,不应允许任何个人或官员将石油部门用作讨价还价的筹码。Sanalla说:“形势非常严峻,苏尔特地区已经关闭,有些人试图妖魔化石油部门。

美国墨西哥湾原油出口本季度预计触及纪录高位

分析师周一表示,美国墨西哥湾沿岸原油出口量本季度可能触及创纪录的330万桶/日,因欧洲进口美国原油,以抵消受制裁的俄罗斯原油减少的影响。美国原油出口在过去三个月里有所增长,因从国家战略石油储备中释放的1.8亿桶石油涌入国内市场。

能源数据公司Kpler的数据显示,本季度对欧洲的出口预计平均为140万桶/日,较上年同期增长约30%,而对亚洲的出口预计将降至100万桶/日以下。欧洲买家的购买量增加,超过亚洲国家购买量下降的影响。亚洲国家一直在购买价格大幅贴水的俄罗斯原油。

Kpler原油分析部门联席主管Viktor Katona称:4月美国对欧洲原油日出口量为153万桶,为历史第二高。Rystad Energy分析师指出,美国炼油产能紧张亦提振出口。自2020年以来,美国的炼油产能已经下降近100万桶/日。

分析表示:政府为支持原油供应而进行的干预导致出口的增加,这并不令人意外。Corpus Christi港口的吞吐量增加超过15万桶/日,达到186万桶/日。自去年第三季度以来,休斯顿港口的出口也一直在增长,但仍低于疫情前的水平。分析预计,2023年前三个月,原油出口量将继续增长,接近400万桶/日。

商务部下发年内第二批原油非国营贸易进口允许量5269万吨

据报道,商务部于近期正式下发年内第二批原油非国营贸易进口允许量5269万吨,同比增加49.5%。其中,传统地炼(含中化工)下发3241万吨,同比下降16%;民营大炼化下发1600万吨,同比上涨167%;其他企业下发428万吨,同比上涨237%。

叠加今年已下发的首批允许量,商务部前两批共下发16172万吨,较去年前两批15783万吨的额度,同比增加2.5%。在迄今为止下发的原油非国营贸易进口允许量中,传统独立炼厂占61%,民营大炼化占比36%,其他企业主体下发3%。

伊朗强烈谴责七国集团峰会中涉及伊朗的声明

当地时间6月28日晚,伊朗新任外交部发言人卡纳尼发表声明,强烈谴责七国集团峰会中发布的涉伊朗声明。

卡纳尼表示,该声明中涉及伊朗的内容是没有根据的、片面的,声明故意无视美国严重违反伊核协议和联合国安理会第2231号决议,无视美国对伊朗人民实施的单边非法制裁。

卡纳尼表示,相关方面应该利用伊朗提供的重要谈判机会,通过外交途径达成伊朗核问题的最终结果,并完全解除对伊制裁。

机构观点

国泰君安期货研报原油:或延续修复性反弹,关注OPEC会议

昨夜,API库存大降带动油价延续反弹。我们认为,在6月大宗商品经历普跌后,本周或延续修复性反弹。从现货市场的走势情况来看,过去一周油价虽然经历了大幅调整,但当前欧洲原油紧缺状况依旧严重。代表Brent可交割油种的Forties等一揽子原油升水价格依旧维持在3月俄乌冲突爆发的高位水平。Brent、WTI即便是经历了如此大幅度的调整,价格结构也维持在强Back,相对较弱的SC也并未转为平水。此外,Brent-WTI价差最近快速拉开,未来几周美国原油对欧出口或再次扩大。种种迹象表明,现货市场的紧缺情况并未因油价的下跌出现反转,本轮油价下跌更多受宏观因素主导。这一意味着,一旦此类情绪性利空因素出尽,油价大概率将回归基本面出现反弹。考虑到拜登即将拜访中东,建议关注6月29-30日召开的OPEC会议

展望2022年下半年,海外紧缩周期加速推进,对于大宗商品存在趋势见顶回落风险的判断不应有太多质疑。在上半年化工利润持续低位、4月以来有色系趋势下行以及6月以来黑色系开启大跌后,原油受到的板块轮动下行压力较大。此外,考虑到俄罗斯原油流向亚太的路径已经完全打通,市场在计价完欧盟年底前停止90%的俄罗斯原油进口利好后未来或将长期受到俄油南下的边际利空的抑制,尤其可能淡化亚太地区下半年季节性旺季利好。因此,长期来看如果6月下至7月上旬油价能够企稳反弹,三季度或仍有一次力度更大的调整,潜在下行空间较上半年高点或有20%-30%(外盘两油或触及100美元/桶以下,SC或触及600元/桶以下)。当然,下半年原油市场在供需两端的不确定性依旧较高,策略上建议重点关注各类套利策略

高盛:布伦特原油可能升至每桶140美元

虽然油价出现自今年4月以来首次连续两周下跌,高盛却看涨油价。高盛首席大宗商品策略师杰夫.柯里表示,今年夏天布伦特原油期货价格最高将涨至每桶140美元。他认为,当前油气领域投资不足将继续推动油价攀升。

此前在6月7日,高盛曾发布报告预测布伦特原油价格将触及每桶140美元。但自那之后,国际油价就连续两周下挫。近日,柯里再度重申这一预期,并且认为近期油价回落正是买入良机。

华泰期货原油:七国集团峰会召开,油价延续反弹

昨日在七国领导人峰会期间,马克龙与拜登之间关于欧佩克产能的问题引发市场关注,被媒体解读为沙特与阿联酋产能受限无法增产,我们认为这是典型的误读,当前沙特与阿联酋合计仍有200万桶/日的剩余产能,马克龙想要表达的是在这些产能无法在很短的时间内释放,并想借此给拜登压力。

尽快解除对伊朗与委内瑞拉的制裁来增加市场供应,这也反映了当前欧洲领导人面临的巨大压力,在制裁俄罗斯后无法在其他地区找到相同级别的替代供应,通胀高企带来的政治压力加大,本轮俄乌冲突中,从各方面来看,欧洲政治经济受到的冲击最为显著。