导语:股指期货:央行超预期开展120亿元逆回购,两市超4100只个股收涨。贵金属:美元指数高位走弱,短期对金银压制降低。焦煤:现货价格持续下跌,焦企利润缓解迹象之前将持续承压。原油:拜登访问沙特增产无望,原油价格强势反弹。甲醇:成本端逐渐企稳,甲醇短期反弹。棕榈油:天气炒作提振CBOT豆类走势,棕油追随豆油重回8000大关。豆粕:天气炒作开启,豆粕随美豆震荡。

股指期货:央行超预期开展120亿元逆回购,两市超4100只个股收涨

【今日行情】三大期指涨跌互现。IF2208收盘价为4273.0,收涨1.50%;IH2208收盘价为2873.8,收涨1.77%;IC2208收盘价为6270,收涨2.08%。今日市场早盘震荡上行,午后上涨动力减弱,窄幅震荡为主。板块方面,煤炭、房地产以及电力涨幅居前,两市超4100只个股涨停,市场情绪较上周五有明显回暖。上证综指连续第五个交易日收于3300点之下,短期市场陷入震荡。今日两市总成交额为10217亿元,连续第三个交易日处于万亿之上。

【资金情况】今日北上资金净买入35.51亿元,其中沪股通净买入17.87亿元,深股通净买入17.64亿元。中国央行今日开展120亿元7天期逆回购操作,因有30亿元逆回购到期,当日实现净投放90亿元。7天期逆回购中标利率为2.1%,与此前持平。在银行间资金保持充裕的情况下,央行今日超预期开展120亿元逆回购操作,短期利好市场情绪。

【资讯】7月17日,关于积极做好“保交楼”金融服务,银保监会对此高度重视,加强与住建部、央行等部门协同配合,坚持“房住不炒”,坚持“稳地价、稳房价、稳预期”,支持地方更加有力地推进“保交楼、保民生、保稳定”工作。

【基本面】二季度经济数据转正,但增速仅为0.4%,远不及市场预期的1%。当前市场重回前期“V”型底部的可能性较小,但外围扰动增加叠加国内进入政策和经济的博弈期,在没有更进一步超预期的政策苗头出来之前,指数现在难破前高,总体预计进入中期震荡阶段,以结构性行情为主。7月底的政治局会议对于整体市场预期将会有较大的影响,建议投资者重点关注。

观点及建议:短期单边暂时观望为主,套利方面关注中报季盈利预期较高的成长板块,可逢低关注多IC空IH套利。?

贵金属:美元指数高位走弱,短期对金银压制降低

【今日行情】金银均小幅收涨。AU2208收盘价为373.76,收涨0.36%;AG2212收盘价为4151,收涨3.23%。受经济衰退预期降温影响,美元指数阶段性高位见顶回落,从109回调至107附近,短期对金银压制减弱;十年期美债收益率仍处于3%下方,实际利率端强于通胀预期端,中期对金银压制仍存。

【投资需求】在ETF持仓方面,7月15日全球最大黄金ETF—SPDR持仓减少2.61吨至1014.28吨,全球最大白银ETF—SLV持仓减少68.84吨至15876.57吨。

【资讯】①美国6月零售销售月率录得1%,预期0.8%,前值-0.30%。数据减缓了对经济衰退的担忧,提高美联储本月大规模加息的概率。②美国7月密歇根大学消费者信心指数初值录得51.1,预期49.9,前值50。

【基本面】上周五公布的美国6月零售销售月率数据和消费者信心指数均表现超预期,使得市场短期对于经济衰退的预期降温,但同时也更进一步地提高了美联储7月底议息会议上再次大幅加息的概率,7月加息100个基点的概率从29%升至33%。然而,从近期几位美联储官员的公开表述来看,连鹰王“布拉德”都不支持加息100个基点,预计7月仍是以加息75个基点为大概率事件。与此同时,本周四将公布欧央行利率决议,预计将是11年以来首次加息,或将进一步被动推动美元指数走弱,使其对金银的压制减弱。

观点及建议:当前金银有阶段性见底反弹迹象,前期空单注意反弹风险。

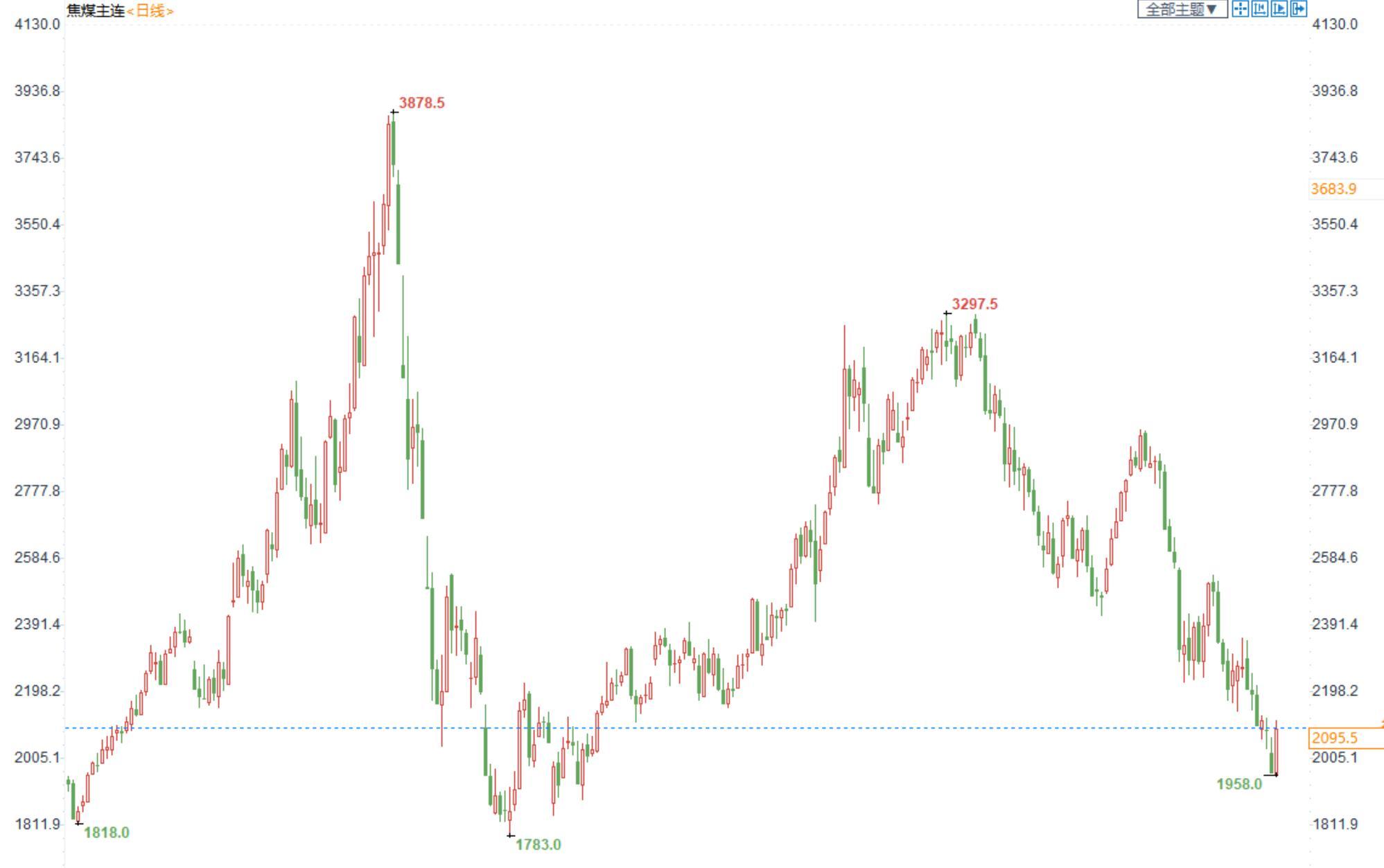

焦煤:现货价格持续下跌,焦企利润缓解迹象之前将持续承压

价格:今日09合约涨3.56%,收于2096,蒙古主焦仓单成本2558元/吨。

需求:在焦炭第三轮降价之后,焦企亏损加大,限产进一步增强,对原料煤继续按需采购和控制库存,焦煤成交偏弱,多数煤矿新订单情况不佳,以执行前期订单为主。

现货:本轮山西、内蒙等地主焦煤和肥煤等骨架煤种累计降幅在400-600元/吨,气煤和贫瘦煤等配焦煤种累计降幅在200-300元/吨,其中CCI山西低硫指数报2713元/吨,累计降幅452元/吨,乌海肥煤报1900元/吨,累计降幅550元/吨,子长气煤报1700元/吨,累计降幅300元/吨。

蒙煤:截止7月17日,五原县连续9天社会面无新增阳性感染者,乌拉特中旗连续7天社会面无新增阳性感染者,昨日乌拉特中旗对部分中高风险区域降级管理。蒙煤外运目前仍未恢复,但随着当地疫情好转,预计近期将恢复外运。

观点及建议:供应稳定,在焦企亏损情况缓解之前,炼焦煤需求和价格都被得到抑制,在盘面整体反弹的情况下,短期在黑色系中作为空配较好,后期随着产业链企稳健康趋势来临时,炼焦煤稀缺的优势才能得以发挥。

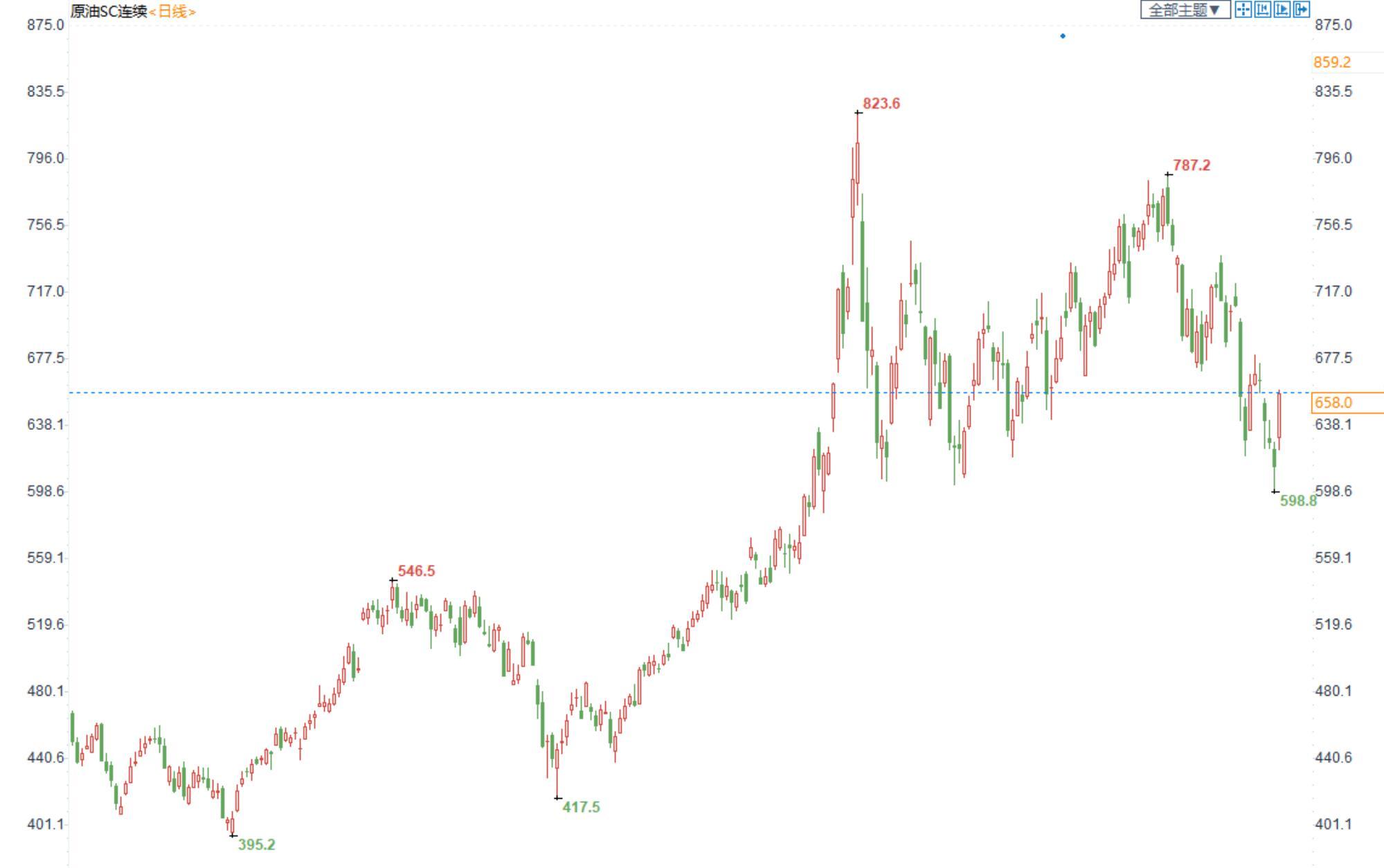

原油:拜登访问沙特增产无望,原油价格强势反弹

期货市场,布油底部强势反弹,目前在104附近震荡整理,国内SC2209合约大幅反弹,涨超7%,收盘价658.0。

供需面:拜登此行未能实现立即增产,增产兑现时间或推迟至 8 月 3 日 OPEC+会议,建议关注OPEC下次会议。沙特并未宣布单方面增产,而是要继续与 OPEC+合作(包括俄罗斯),表明沙特仍将维系OPEC+联盟合力以及与俄罗斯关系放在重要地位。

宏观方面,美国的高通胀数据出台之后,市场预期7月将加息75个基点的概率加大,欧美经济衰退的预期不断加强,前期盘面已经将预期兑现,关注后期经济面的是否能企稳。

观点及建议:今日原油价格强势反弹,有技术面的原因,也有拜登访问沙特之后带来的供给端短期增产不可能的消息刺激,整体来看我们短期建议逢低看多,但不建议追多,中长期而我们认为弱宏观+基本面的边际改善,原油价格大概率处于下行通道。

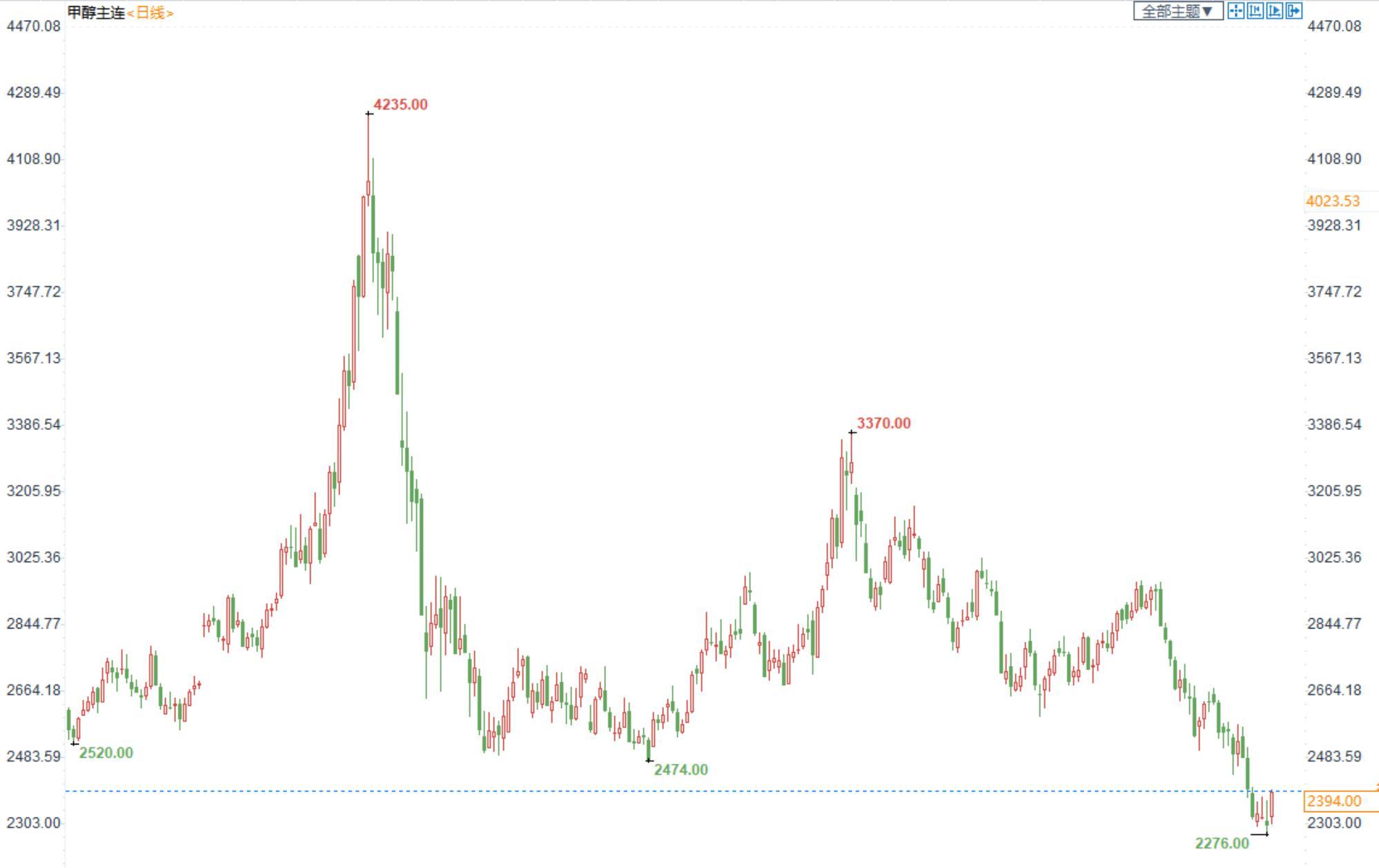

甲醇:成本端逐渐企稳,甲醇短期反弹

期货市场,甲醇2209合约底部强势反弹,收盘价为2394。现货方面,太仓甲醇市场报盘2350-2360元/吨。

供需面:甲醇上周开工率下降,7月中旬是有一批企业计划检修的,关注其后续的开工情况;需求方面,延续疲态,基本面偏弱僵持。

宏观方面,原油价格企稳反弹,带动整个能化强势反弹;原料端黑色系整体企稳反弹,给予甲醇一定的成本支撑。

观点及建议:甲醇2209合约目前价格已经跌至外采煤炭生产甲醇企业的成本线附近,短期成本端回暖之后,甲醇存一定反弹的可能,但基本面依旧没有改善,不可过分追多。

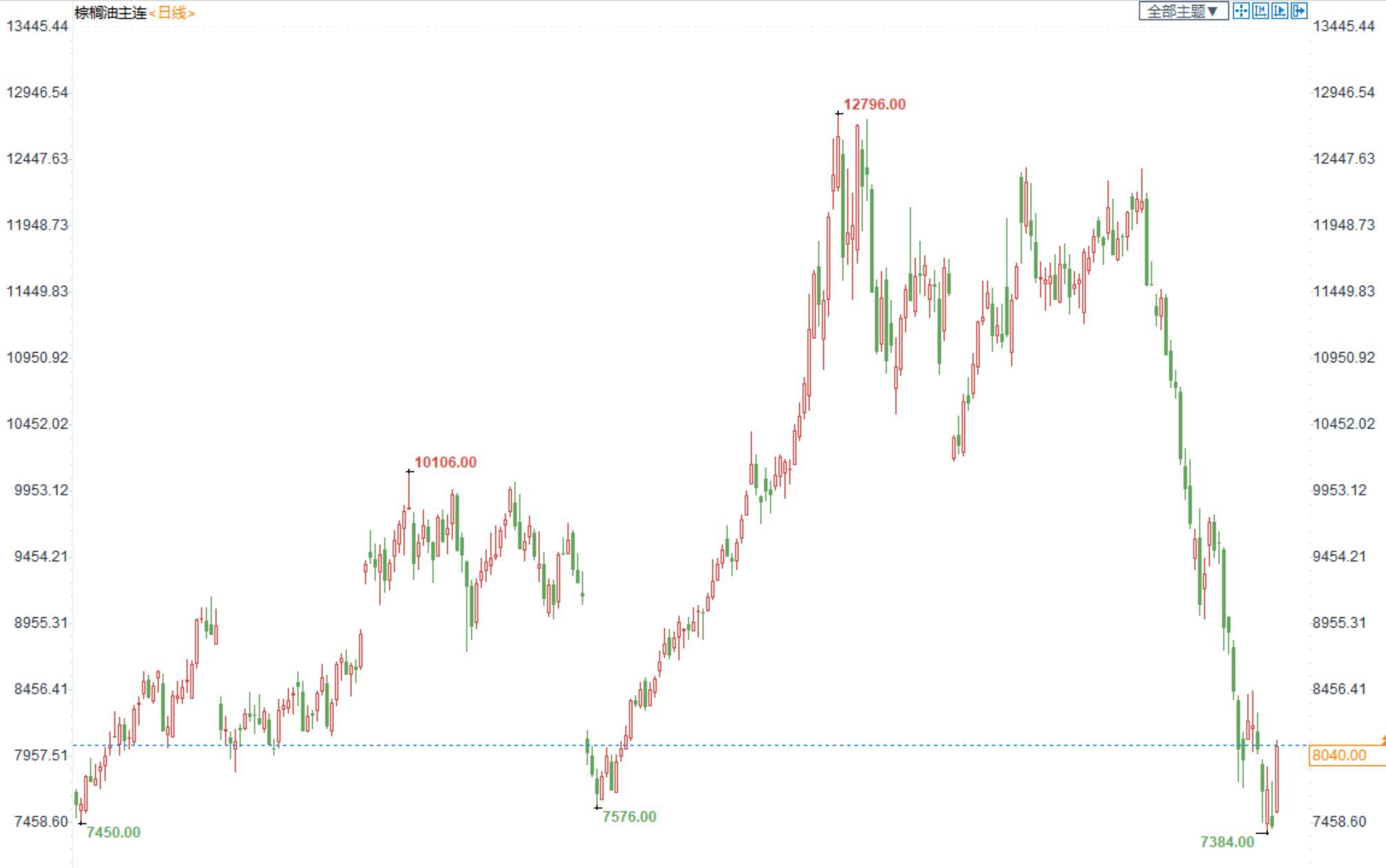

棕榈油:天气炒作提振CBOT豆类走势,棕油追随豆油重回8000大关

棕榈油2209合约日内涨8.18%,收盘8040元/吨;广州市场棕榈油9460元/吨。

宏观:市场悲观情绪稍有好转,对市场的压制减弱。

供应:印尼国内因前期的出口禁令导致大量棕榈油累库,目前印尼已经采取一系列手段促进出口,比如B35计划和取消出口税,导致国际上棕油供应较充足,短期对市场形成压制;马来当前产量恢复缓慢,且7月上旬数据表示仍有减产的问题,考虑到印尼方也宣布将停止向马来输送劳工,马来产量增加缓慢,对市场有一定支撑。

需求:国内疫情限制终端需求,下游消费较为平淡。

总结:目前油脂市场受宏观压制下维持疲弱,同时基本面处于供大于求的格局,价格弱势运行,但因天气炒作导致豆类走强,豆油走势提振油脂。

观点及建议:建议逢低看多为主。

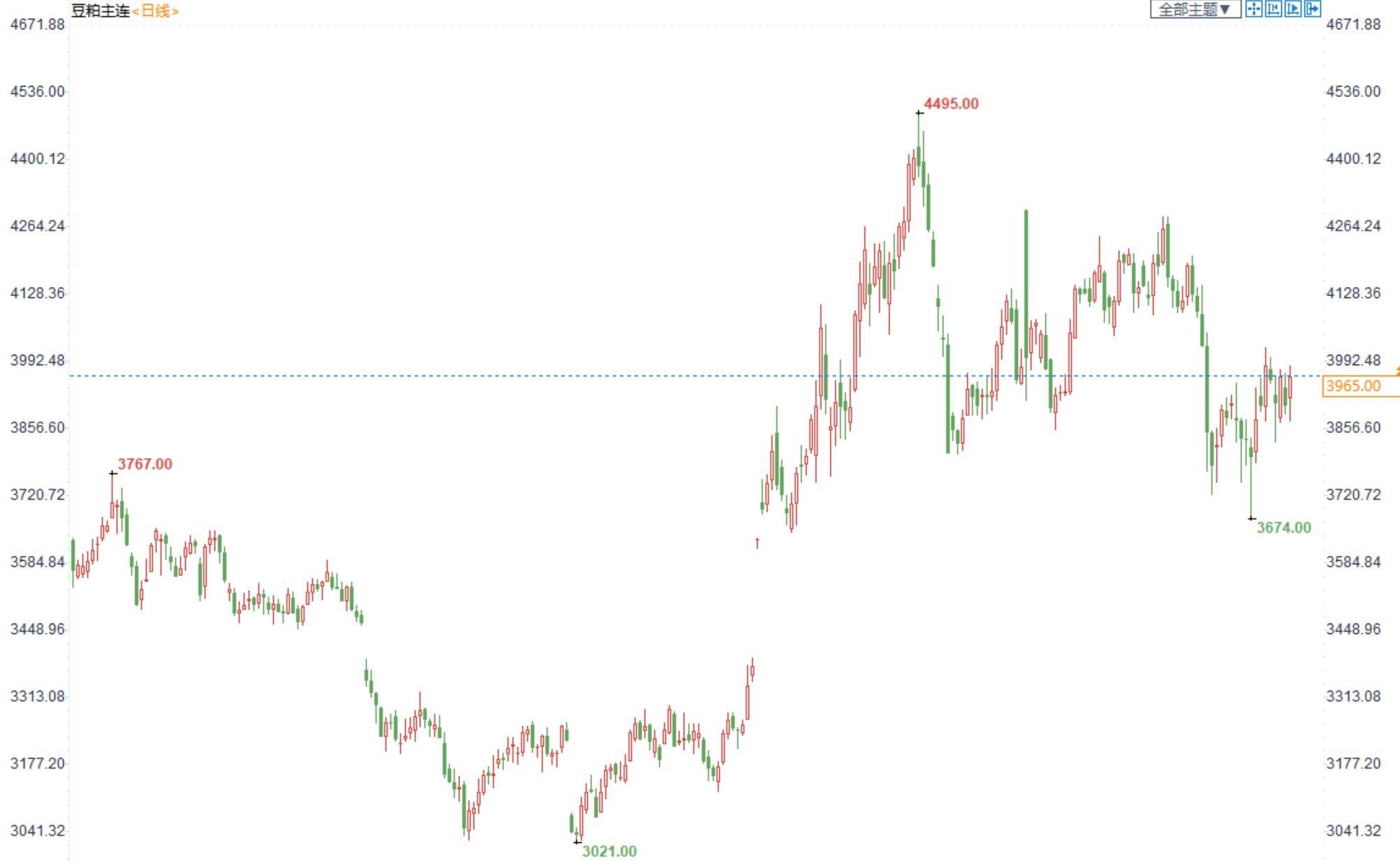

豆粕:天气炒作开启,豆粕随美豆震荡

豆粕2209合约日内涨1.51%,收盘价3965元/吨,现货张家港43%蛋白豆粕4115元/吨。

宏观:市场悲观情绪稍有缓解,前期种植面积下降导致供应有紧缺预期的美豆开始反弹。

产区情况:7月USDA利空目前被市场消化,美国天气干旱或影响作物生长,引起市场炒作。

国内情况:国内油厂压榨利润较差,后续或减少买船,7月大豆到港明显下降,后续大豆供应或减少;国内油厂开工积极,但后续到港有限,豆粕库存开始进入去库期,供应压力逐渐减弱。

需求端:生猪价格反弹,补栏积极性增强,且饲料中豆粕添加比例或被调整,后续豆粕需求或有增加趋势。

观点及建议:豆粕2209合约今日随美豆小幅上涨,天气炒作支撑下追随美豆维持震荡。

标题:三立期货:金银注意反弹风险,原油处于下行通道,棕榈逢低看多(20220718收评)

分类:财经

链接:https://news.boyidashi.com/24383.html

版权:文章版权提示文字