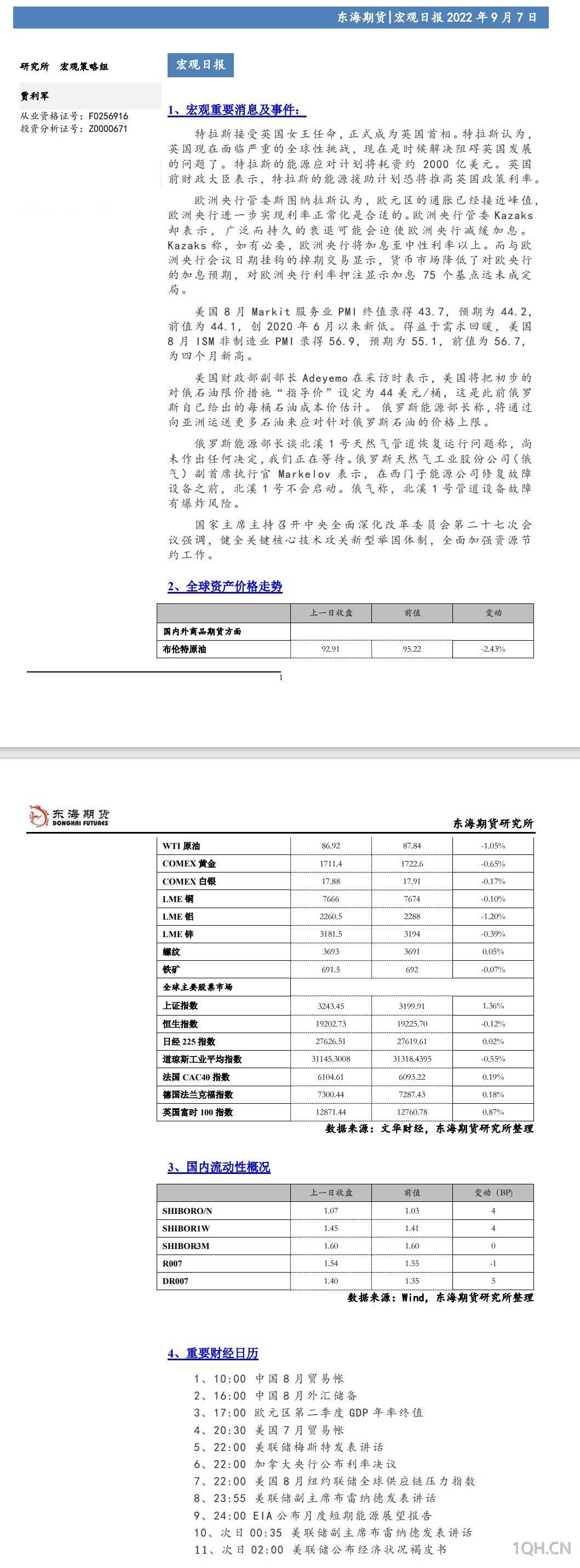

2022年06月20日

★下游开复工强度跟踪情况汇总(截至2022/6/17当周):

2022年,稳增长是贯穿全年的需求主线,黑色、有色和部分化工品下游涉及了房地产、基建、制造业等诸多领域,其消费情况也能够反映下游终端实际需求的变化和市场情绪。截至6月17日当周,因高温及暴雨天气,终端需求恢复缓慢,行业间复工进度分化。

地产前端:建筑钢材需求的恢复程度整体有限。受南方降雨和北方高温等因素影响,螺纹表需继续回落至280万吨左右,同比降幅在18%左右。混凝土产量利用率继续微幅下降,同比降幅还在25%左右水平。市场预期需求回补出现在6月下旬。本周地产高频成交数据大幅环比回升,集中供地集中拍卖数量有限,土地成交小幅回落。

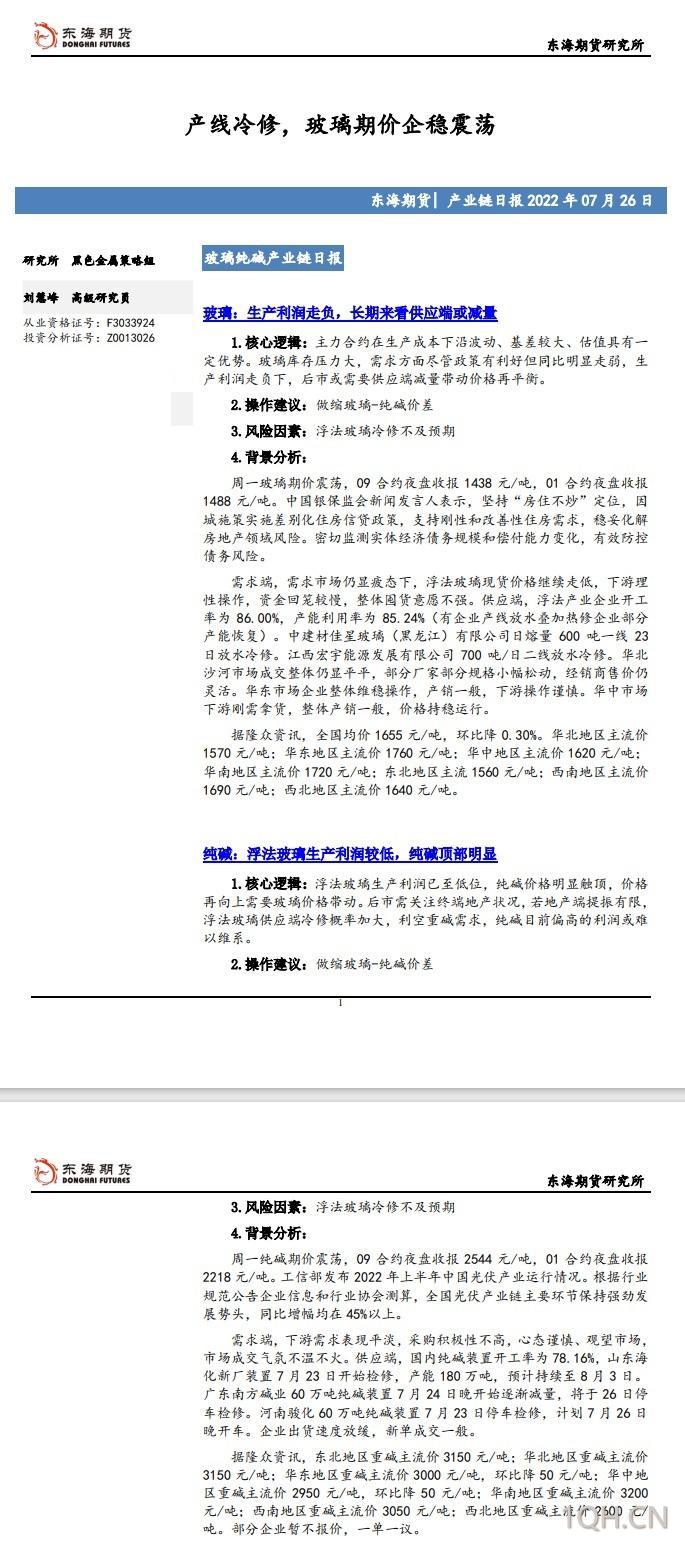

地产后端:随着地产政策放松力度加大,PVC、玻璃和铝型材终端需求分化。PVC终端需求疲弱,外盘价格持续小幅下跌显示外需在高通胀和加息的背景下开始走弱。玻璃厂家库存仍处于高位但累库幅度较前期明显收窄,部分区域库存周内降幅较为明显。铝型材规模企业开工率持续改善,铝棒库存小幅去化,铝棒加工费小幅上行。

基建:地方政府专项债新增发行量整体维持在较高的水平。6月中旬发行速度再度回升,今年累计新增发行量2.61万亿元。镀锌管和焊管成交量近两周环比有所回落,不过绝对水平还处于偏高水平,意味着市场对基建发力仍有预期。近期镀锌板消费的环比改善主因华东及华北地区疫情扰动的边际趋弱,但近期华中地区的高温天气以及华南地区暴雨或对终端项目户外施工构成一定扰动。

制造业:钢材方面,上海复工后,板材消费量的恢复速度有限。制造业供应链的恢复速度还将较慢,外需近期仍处于偏弱的格局。橡胶方面,国内轮胎企业开工率环比继续回升,随着前期检修企业逐步复工,对开工率形成一定拉动。

★风险提示:政策端变化或大宗商品价格异动对下游需求产生明显扰动。

1

下游

开复工力

度跟踪主要情况汇总(截至2022/6/17当周)

2022年,稳增长是贯穿全年的需求主线。自2021年12月中央政治局会议和中央经济工作会议明确了稳增长要求后,商品市场逐渐开始交易需求修复的预期。在“两会”政府工作报告中,也明确了2022年GDP增长5.5%的目标,超出了此前市场的一致预期。那么,从政策预期到落地再到需求的回升,实际节奏和力度如何也会影响市场下一步的交易逻辑和预期。

从商品市场看,黑色、有色和部分化工品下游涉及了房地产、基建、制造业等诸多领域,其消费情况也能够反映下游终端实际需求的变化和市场情绪。我们也试图通过工业品消费和需求的角度自下而上反映需求启动的速度和力度。

元宵节过后,多数下游终端都进入节后开工、复工的阶段。截至6月10日当周,从工业品消费来看,今年春节后下游终端整体表现平平,政策对于实际需求的拉动力度尚不明显。同时,多数下游行业仍反馈资金偏紧、回款较差,且原材料价格上涨的压力增加。总体来看,制造业需求好于建筑业,建筑业中,基建整体好于地产,地产后周期好于前端。具体来看:

地产前端:上海开始复工复产后,建筑钢材需求的恢复程度整体有限。截至6月17日当周,受南方降雨和北方高温等因素影响,螺纹表需继续回落至280万吨左右,同比降幅在18%左右。混凝土产量利用率继续微幅下降,同比降幅还在25%左右水平。整体来看,疫情后建材需求恢复的幅度还相对有限。市场预期需求回补出现在6月下旬,仍需观察。不过,本周地产高频成交数据大幅环比回升,尤其是青岛、武汉等二线城市成交增加明显。第二批集中供地集中拍卖数量还比较有限,土地成交也有小幅回落。

地产后端:随着地产政策放松力度加大,PVC、玻璃和铝型材终端需求分化。PVC终端需求疲弱,外盘价格持续小幅下跌显示外需在高通胀和加息的背景下开始走弱。玻璃厂家库存仍处于高位但累库幅度较前期明显收窄,部分区域库存周内降幅较为明显。资金偏紧叠加南方梅雨季节来临,玻璃终端需求短期难有明显好转,原片厂家高库存压力仍将延续。铝型材规模企业开工率环比继续小幅改善,铝棒库存小幅去化,铝棒加工费小幅上行。

基建:五一假期后,地方政府专项债新增发行量整体维持在较高的水平。6月中旬发行速度再度回升,今年累计新增发行量2.61万亿元。六大重点企业新签基建类合同金额自2021年4季度开始回升。镀锌管和焊管成交量近两周环比有所回落,不过绝对水平还处于偏高水平,意味着市场对基建发力仍有预期。近期镀锌板消费的环比改善主因华东及华北地区疫情扰动的边际趋弱,但近期华中地区的高温天气以及华南地区暴雨或对终端项目户外施工构成一定扰动,受限于终端开工,短期内镀锌厂开工率进一步提升空间较为有限。

制造业:钢材方面,上海复工后,板材消费量的恢复速度有限。微观调研显示,制造业供应链的恢复速度还将较慢,外需近期仍处于偏弱的格局。橡胶方面,上周国内轮胎企业开工率环比继续回升,随着前期检修企业逐步复工,对开工率形成一定拉动。值得注意的是,当前轮胎企业新增订单仍然有限,行业低价竞争激烈。产销两弱下,企业整体成品胎库存水平仍比较高,后续轮胎厂家开工率提升幅度预计有限。

2

下游需求跟踪主要指标及情况详情

2.1、地产前端:疫情后淡季因素到来,需求回补有限

本周建材需求继续环比回落,市场情绪低迷。截至6月17日当周,Mysteel螺纹钢周度表观消费量下降到280万吨附近,同比降幅略收窄到18.34%。在6月初上海复工后,需求并没有如市场预期般出现回补,而是继续环比走弱。其中一方面由于季节性因素,包括南方降雨较多和北方开始高温;另一方面也说明终端需求的起色有限。微观调研显示,市场对于需求回补的预期大致在6月下旬,因此若未来几周需求回补仍未出现,可能将进一步打击市场信心。本周市场投机情绪也继续明显走弱,6月17日当周平均建材成交量下降到13.35万吨,同比降幅也再度扩大到35%左右。

本周混凝土产能利用率基本平稳,但多数地区仍有环比下降。6月17日当周,全国混凝土产量与上周微幅回落,较去年阳历同期的降幅略收窄到25.89%左右,同比降幅依然较大。整体来看,此前钢材需求的回升预计多为下游的提前采购,实际需求并无释放的迹象。分区域看,本周除华东、华中和西北外,其他地区混凝土产能利用率仍有所回落。华东疫情后需求小幅释放,南方地区淡季的压力逐渐上升,雨季的来临导致需求出现季节性的回落。从同比角度看,除西南、东北地区外,各区域混凝土的产能利用率均仍低于去年同期,华北、华东、华南地区同比差距较大。目前来看,疫情后需求的回补非常有限,加之地产需求回落和季节性因素,对于建材需求仍有抑制。

从地产端偏领先指标的土地成交和销售看,政策放松后实际效果仍一般。土地成交方面,1-5月300城住宅类(含商住)成交用地规划建筑面积同比下降58.83%,推出地块规划建筑面积同比下降48.52%。从300城土地周度数据来看,第二批集中供地公告的规模较大,但尚未进入集中拍卖阶段,关注后续成交情况。5月以来各地地产政策进一步放松,本周地产高频数据大幅反弹,尤其是一二线城市出现明显回升。一线城市从疫情中恢复,二线城市中,青岛、武汉等城市成交有大幅增加,关注后续的持续性。截至6月17日,30个大中城市年累计商品房成交面积同比下降40.26%,其中一二线城市同比下滑37.25%,三线城市同比下降47.79%。6月11日-6月17日当周,30大中城市商品房成交面积同比转正,增加31.58%,其中一二线同比增加45.55%,三线同比降6.97%。

2.2、地产后周期:地产政策放松,细分行业边际分化

PVC方面,截止到6月17日当周PVC下游需求仍然表现的非常疲软。虽然从宏观面来看,随着稳增长政策的落地和地产放松的政策的持续,5月环比已有企稳回升。但微观调研感知下来,下游仍然疲软。管型材企业仍普遍反映开工和订单不足;膜厂也反应订单同比偏差。PVC库存开始难以去化,有小幅累积的趋势。此外近期海外PVC价格仍在小幅下跌,表明外需在高通胀和加息的背景下开始走弱。内外交困下,短期PVC价格或进一步向上游综合成本靠拢。中长线则仍需关注地产政策放松后,地产行业何时能企稳回升。

玻璃方面,上周玻璃原片厂家库存继续累积,年后至今,厂家库存不断攀至高点,去库拐点迟迟未现。值得注意的是,上周厂家累库幅度较前期明显收窄,部分区域库存周内降幅较为明显。华北地区部分厂家出货良好,库存有所削减;华东地区产销一般,市场需求尚未有明显起色,仍在累库;华中地区深加工企业订单延续弱势,原片采购刚需为主;华南地区受暴雨天气影响较大,企业出货整体偏弱。整体来看,虽然地产政策放松力度在加大,但终端需求尚未看到明显修复。资金偏紧叠加南方梅雨季节来临,玻璃终端需求短期难有明显好转,原片厂家高库存压力仍将延续。

铝:上周铝型材规模企业开工率环比继续小幅改善,上涨0.6%至69.8%。铝棒库存小幅去化,较上周减少2.4万吨至13.5万吨,铝棒加工费出现小幅上行,较上周上涨50元至497元/吨。全国疫情均得到有效控制带动了型材企业开工率的小幅回升。但总体来看地产端下游需求依然低迷,整体订单不及去年同期,部分企业寻求出口机会或转做工业型材。近期国内不断推出政策稳定地产消费,后续政策刺激效果有待观察,疫情修复的驱动已经逐步落地,后续开工继续上行的空间预计有限。

2.3、基建:专项债发行速度较快,关注需求持续性

宏观及中观层面,截至6月17日当周,各省新增地方政府专项债发行量累计2.61万亿元,开年以来的发行速度较快。进入6月中下旬,专项债发行再度提速,6月17日当周发行4651亿元。若今年新增额度在6月底发行完毕,后续发行量仍将维持高水平。

微观层面,从工业品需求视角,带钢、热卷以及锌的下游焊管和镀锌管有较大比例用于建筑脚手架,体现相关基建的施工需求。铜材和铝材多用于电线、电缆领域,能够比较直接反映电网投资需求,另外,锌及其下游镀锌板卷有较大比例用于交通运输等传统基建和部分新基建。

近期钢管需求依然维持旺盛,成交量处于高位。1月份镀锌管产量高于过去几年水平,库存处于低位,也意味着下游终端的采购需求比较旺盛。4月下旬以来Mysteel镀锌及焊管成交量有较为明显的回升,均明显高于去年同期的水平。焊管基本用于建筑类脚手架,镀锌管用于盘扣脚手架的比例也比较大,管材需求的提升也意味着下游项目施工的订单需求有比较明显的恢复。但近期成交明显环比回落,需关注管材需求下滑的风险。

部分直发基建终端的钢贸商依然整体反馈,终端回款情况改善情况与此前变化不大。整体看,今年基建类项目数量增加比较明显,不过实际工作量的释放还比较一般。今年新立项的基建项目在三季度还难以进入实际需求释放期。疫情后会出现一定的需求回补,但以存量项目为主。

铝:上周国内铝线缆龙头企业开工率小幅上涨0.4%至58.4%左右。随着近期全国疫情好转,运输等情况明显恢复。龙头企业生产稳定,终端拿货意愿增加,企业库存降低,资金压力明显缓解,接单意愿上升。尤其江苏某企业订单交货量较大,带动了企业开工的上行。目前电缆行业处于季节性旺季,总体订单尚可,目前行业积压订单较多,6月企业排产情况良好,其中涉及铝合金光伏线缆的企业需求较好,订单增量较大。下半年国网主流项目交货较多,预计线缆消费短期将维持较高水平。

锌方面,终端下游约33%直接对应基建相关领域,其中又以各类镀锌钢材在新老基建中的应用最为广泛。镀锌管方面,5月样本企业产量环比回升38万吨至334万吨,库存环比略降1万吨至122万吨,环比而言消费较4月有了明显好转,主因疫情扰动边际趋弱,同比角度,5月镀锌管产量依旧处于近四年同期偏高水平,一定程度上说明城市管网改造类项目正逐步推进。镀锌板卷的消费也持续向好,上周样本钢厂镀锌板产量增至90.2万吨,高于历史同期;成品库存降至170.9万吨。近期镀锌板消费的环比改善主因华东及华北地区疫情扰动的边际趋弱,但近期华中地区的高温天气以及华南地区暴雨或对终端项目户外施工构成一定扰动,受限于终端开工,短期内镀锌厂开工率进一步提升空间较为有限。采购心态方面,在黑色系价格持续下跌的情况下,“买涨不买跌”的心态使得终端采购意愿平平,销售不畅亦对镀锌厂开工率构成一定约束。

2.4、制造业:行业表现分化,关注疫情对需求影响

商品层面,钢材中的板材、铜等有色金属、橡胶的下游涉及了汽车、家电、机械、重卡等制造业行业。

钢材视角来看,上海复工以来,近期卷板需求整体表现一般。6月17日当周,热卷表需再度环比回落。而从微观调研显示,制造业实际恢复的速度并不是很快,汽车销售虽然环比修复的速度较快,但渠道库存依然偏高,整车库存有待消化,近期还难以出现原材料的采购补库。家电需求则更为清淡,尤其是外需下降幅度较大,家电厂商排单普遍有大幅的同比下滑。此外,近期钢材外需持续疲弱,海外钢价维持下跌状态,出口接单整体仍维持清淡。

橡胶方面:上周国内轮胎企业开工率环比继续回升,随着前期检修企业逐步复工,对开工率形成一定拉动。值得注意的是,当前轮胎企业新增订单仍然有限,行业低价竞争激烈。产销两弱下,企业整体成品胎库存水平仍比较高,后续轮胎厂家开工率提升幅度预计有限。由于终端需求低迷,经销商补货积极性不高,市场成交主要集中在部分低价货源。销售压力下,后续预计仍会有轮胎企业根据自身库存情况,给予一定优惠政策以刺激下游拿货积极性。

3

政策端变化或大宗商品价格异动对下游需求产生明显扰动。